[아이투자 김재호 연구원]이엔에프테크놀로지는 반도체와 디스플레이 제조 공정에 쓰이는 특수 화학제품을 제조·판매하는 기업이다. 주요 제품으로는 프로세스케미칼(식각액, 신너, 현상액, 박리액 등), 화인케미칼(포토레지스트용 원료 등), 칼리페이스트, 반도체 CMP용 Slurry가 있다. 작년 3분기 누적 매출액 기준 내수와 수출 비중은 각각 73%, 27%다.

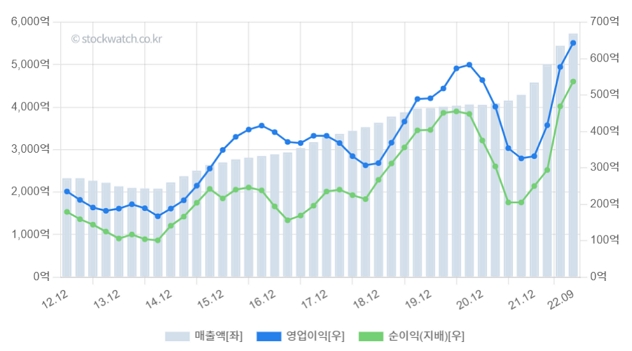

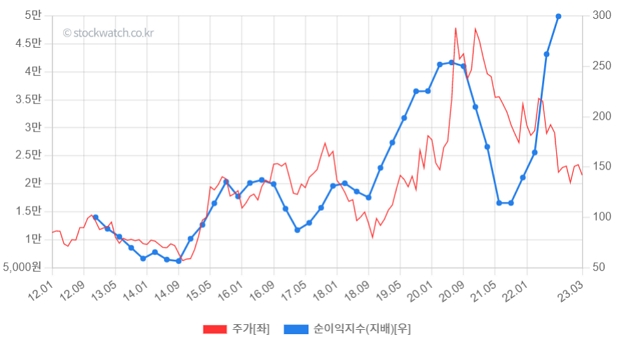

회사의 매출액은 꾸준히 증가하는 모습을 보였다. 매출액이 꾸준히 증가하는 가운데 영업이익과 순이익은 증가와 감소를 반복했다. 영업이익과 순이익은 2021년 3분기를 저점으로 반등해 증가세를 이어오고 있다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

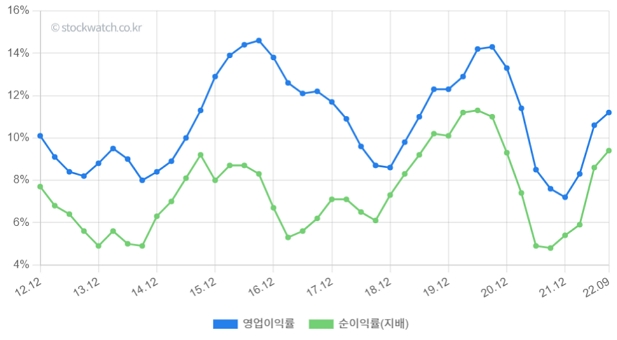

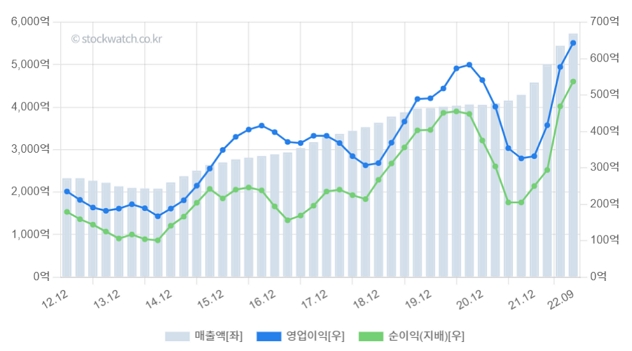

지난해 3분기 연환산 기준 영업이익률과 순이익률은 각각 11.2%, 9.4%다. 두 수익률은 각각 2021년 4분기, 2021년 3분기를 저점으로 반등해 상승했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

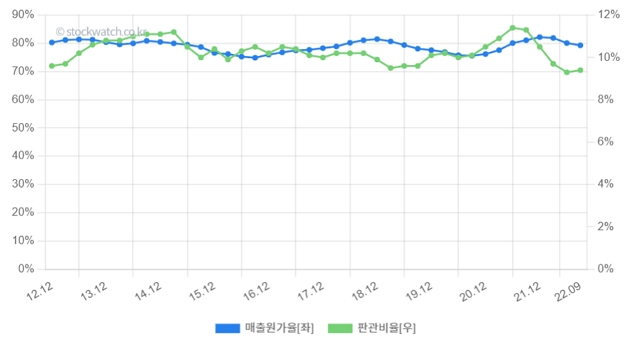

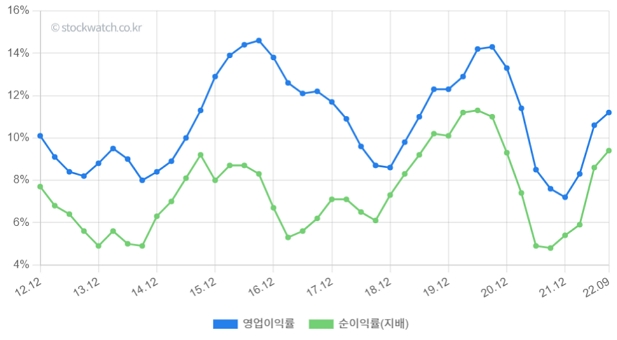

매출원가율은 안정적인 흐름을 이어가는 가운데, 지난해 3분기 기준 70%를 기록했다. 판관비율은 2021년 2분기 11.4%를 찍은 후 하락해 2022년 3분기 9.4%까지 하락했다. 또, 판관비율인 비용에서 차지하는 비중이 크지 않다는 사실을 알 수 있다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

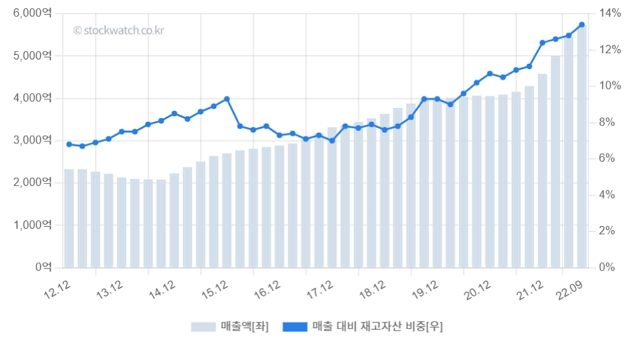

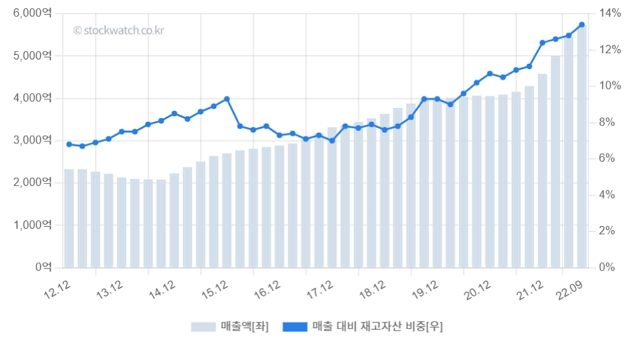

재고자산 추이를 보면, 매출 대비 재고자산 비중이 매출액 증가와 함께 꾸준히 상승한 모습이다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

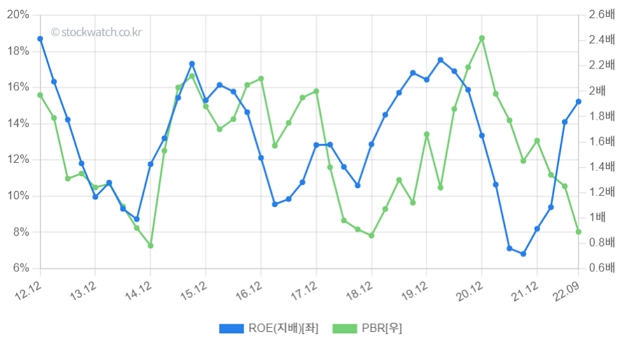

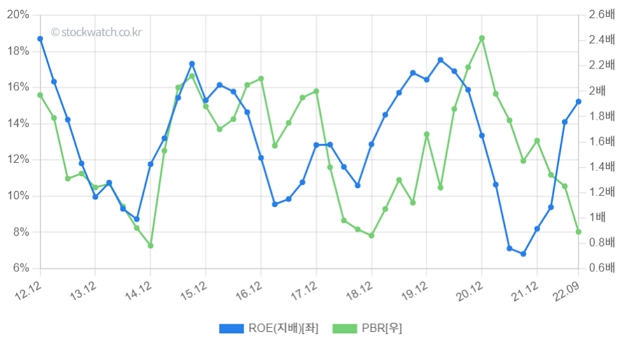

작년 3분기 연환산 기준 자기자본이익률(ROE)은 12.5%다. 5년 평균 13%에 비해 약간 밑돌았다. 한편, 6일 종가 기준 주가순자산배수(PBR)는 0.79배로, 5년 평균 1.33배 대비 낮은 수준을 보였다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

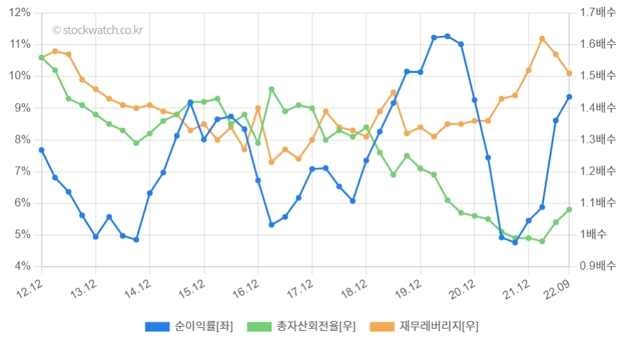

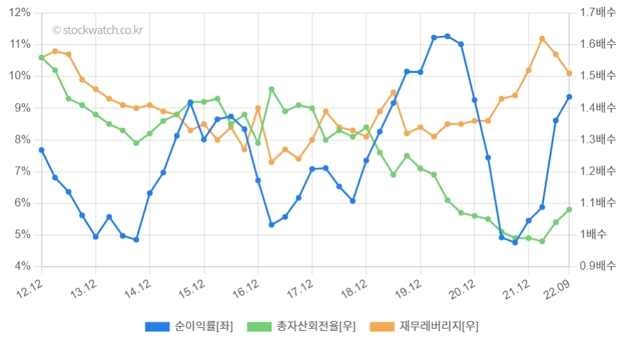

ROE를 3가지 지표로 분석하는 듀퐁분석을 보면, 3가지 지표 모두 제각각 변화하는 모습이다. 최근 순이익률과 총자산회전율은 상승한 가운데, 재무레버리지는 하락하는 모습을 보였다. 단, 총자산회전율은 과거 꾸준히 하락하다 최근 반등했으며, 재무레버리지는 반대의 모습을 보인 점이 특이하다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

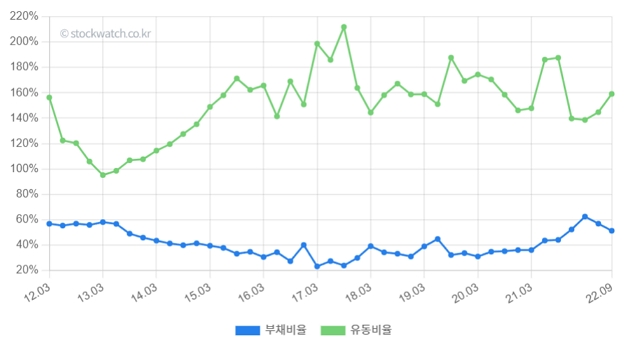

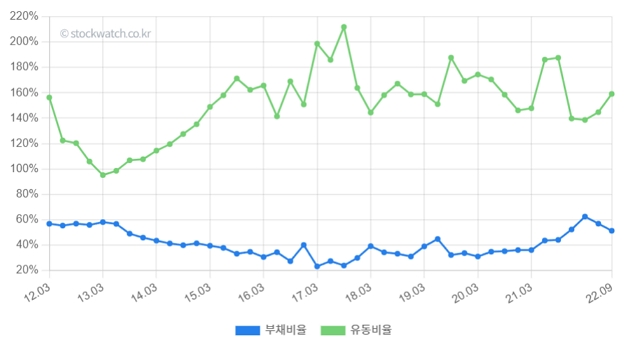

지난해 3분기 기준 부채비율과 유동비율은 각각 51.2%, 159.1%다. 보통 부채비율은 100% 이하, 유동비율 100% 이상일 때 재무 안전성 매력이 높다고 판단한다. 이에 이엔에프테크놀로지의 재무 구조는 튼튼하다고 할 수 있다.

[그래프7] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금 비중은 22.4%다. 차입금 비중이 40% 이상일 때 재무 구조가 위험할 수 있다고 말한다. 이에 회사의 차입금 비중은 높지 않다고 볼 수 있다. 다만, 최근 차입금이 증가한 후 감소세에 있다는 점을 눈여겨 볼 필요가 있다.

[그래프8] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

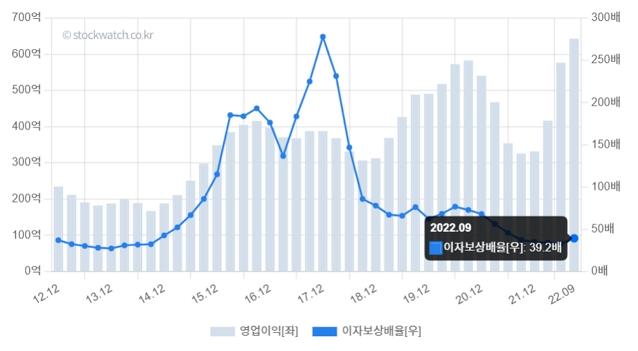

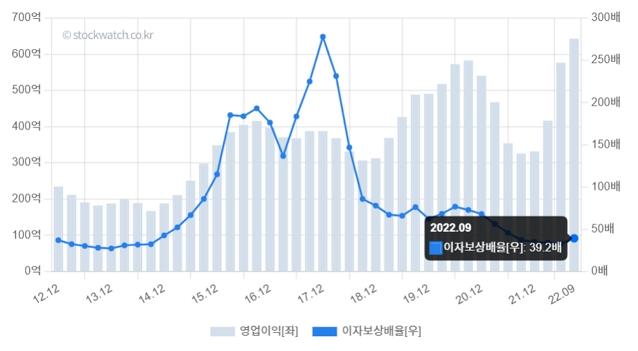

작년 3분기 연환산 기준 이자보상배율은 39배다. 이는 영업이익으로 이자비용을 감당하는데 문제가 없음을 뜻한다.

[그래프9] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

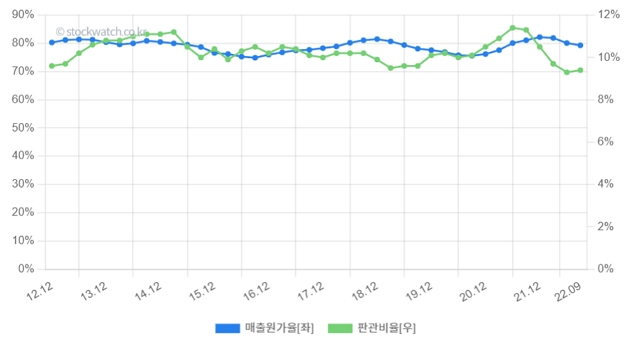

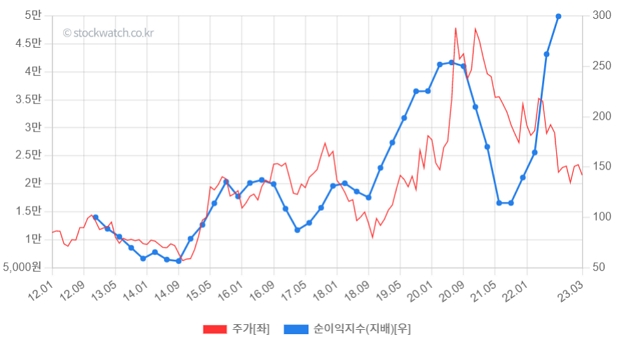

순이익 지수는 2021년 3분기 이후 상승세를 지속했다. 그러나, 주가는 2020년 12월 4만7650원을 기록한 이후 크게 하락해 2만1500원선에서 거래되고 있다.

[그래프10] 주가&순이익 지수(연환산)

(자료: 아이투자 스톡워치)

회사는 지난 2월 28일 2022년 연간 실적을 공시했다. 이 공시에 따르면 회사는 지난해 매출액 6801억원을 기록했다. 이 매출액은 전년 대비 30% 증가한 수치다.

같은 기간 영업이익은 전년 대비 140% 증가한 623억원을 기록했다. 순이익은 168% 증가한 484억원을 올렸다. 이에 실적과 이익률 차트는 상승세를 이어갈 것으로 보인다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

회사의 매출액은 꾸준히 증가하는 모습을 보였다. 매출액이 꾸준히 증가하는 가운데 영업이익과 순이익은 증가와 감소를 반복했다. 영업이익과 순이익은 2021년 3분기를 저점으로 반등해 증가세를 이어오고 있다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

지난해 3분기 연환산 기준 영업이익률과 순이익률은 각각 11.2%, 9.4%다. 두 수익률은 각각 2021년 4분기, 2021년 3분기를 저점으로 반등해 상승했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 안정적인 흐름을 이어가는 가운데, 지난해 3분기 기준 70%를 기록했다. 판관비율은 2021년 2분기 11.4%를 찍은 후 하락해 2022년 3분기 9.4%까지 하락했다. 또, 판관비율인 비용에서 차지하는 비중이 크지 않다는 사실을 알 수 있다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

재고자산 추이를 보면, 매출 대비 재고자산 비중이 매출액 증가와 함께 꾸준히 상승한 모습이다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

작년 3분기 연환산 기준 자기자본이익률(ROE)은 12.5%다. 5년 평균 13%에 비해 약간 밑돌았다. 한편, 6일 종가 기준 주가순자산배수(PBR)는 0.79배로, 5년 평균 1.33배 대비 낮은 수준을 보였다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석을 보면, 3가지 지표 모두 제각각 변화하는 모습이다. 최근 순이익률과 총자산회전율은 상승한 가운데, 재무레버리지는 하락하는 모습을 보였다. 단, 총자산회전율은 과거 꾸준히 하락하다 최근 반등했으며, 재무레버리지는 반대의 모습을 보인 점이 특이하다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

지난해 3분기 기준 부채비율과 유동비율은 각각 51.2%, 159.1%다. 보통 부채비율은 100% 이하, 유동비율 100% 이상일 때 재무 안전성 매력이 높다고 판단한다. 이에 이엔에프테크놀로지의 재무 구조는 튼튼하다고 할 수 있다.

[그래프7] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금 비중은 22.4%다. 차입금 비중이 40% 이상일 때 재무 구조가 위험할 수 있다고 말한다. 이에 회사의 차입금 비중은 높지 않다고 볼 수 있다. 다만, 최근 차입금이 증가한 후 감소세에 있다는 점을 눈여겨 볼 필요가 있다.

[그래프8] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

작년 3분기 연환산 기준 이자보상배율은 39배다. 이는 영업이익으로 이자비용을 감당하는데 문제가 없음을 뜻한다.

[그래프9] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익 지수는 2021년 3분기 이후 상승세를 지속했다. 그러나, 주가는 2020년 12월 4만7650원을 기록한 이후 크게 하락해 2만1500원선에서 거래되고 있다.

[그래프10] 주가&순이익 지수(연환산)

(자료: 아이투자 스톡워치)

회사는 지난 2월 28일 2022년 연간 실적을 공시했다. 이 공시에 따르면 회사는 지난해 매출액 6801억원을 기록했다. 이 매출액은 전년 대비 30% 증가한 수치다.

같은 기간 영업이익은 전년 대비 140% 증가한 623억원을 기록했다. 순이익은 168% 증가한 484억원을 올렸다. 이에 실적과 이익률 차트는 상승세를 이어갈 것으로 보인다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[이엔에프테크놀로지] 최신 분석 보고서

- [52주 최고가] 유니셈 16.1%↑, 20개 종목 장중...05/29

- [52주 최고가] 스카이문스테크놀로지 29.8%↑, ...05/07

- [52주 최고가] 제주반도체 11.4%↑, 14개 종목 ...01/04

- [랭킹스탁] '22.4Q 트리플 성장주 25선03/06

- [랭킹스탁] 증권사 리포트 없는 호실적 소형주 ...10/20

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

이엔에프테크놀로지 투자 체크 포인트

| 기업개요 | 반도체/디스플레이용 소재인 프로세스 케미칼, 화인케미칼, 칼라페이스트 등 전자재료 제조사 |

|---|---|

| 사업환경 | ▷ 다양한 전자기기 등장, 소형화, 다기능화 되면서 반도체, 디스플레이 산업은 지속적 성장 ▷ 국내 세계 최대 반도체, LCD 제조사로 인해 국내 재료 시장은 견조한 성장 ▷ 디스플레이 분야에서 중국시장의 빠른 성장 ▷ 원재료인 석유화학 제품 가격변동이 원가에 많은 영향을 끼침 |

| 경기변동 | ▷ 전방산업(반도체소자산업,디스플레이산업) 경기에 직접적 영향 받음 |

| 주요제품 | 반도체/디스플레이전자재료 100.00% * 수치는 매출 비중 |

| 원재료 | ▷ 주요용제 (15.9%) : 한국알콜 등에서 매입 (14년 1931원 → 15년 1822원 → 16년 1670원 → 17년 1838원 → 18년1Q 1975원 → 18년2Q 2000원 → 18년3Q 1995원/kg), ▷ 기타 케미칼 (50.6%) * 괄호 안은 매입 비중 및 가격 변동 추이 |

| 실적변수 | ▷ 국내 반도체 공정용 케미칼 수요 증가시 매출증가 ▷ 신규 제품 매출 반영시 실적 성장 ▷ 중국 공장 건설을 통한 경쟁력 확보 여부 ▷ 신규 성장 동력인 이차전지 소재의 부진 회복 여부 |

| 리스크 | 재무건전성 ★★★ - 부채비율 77.19% - 유동비율 121.99% - 당좌비율 86.67% - 이자보상배율 18.04% - 금융비용부담률 0.46% - 자본유보율 4,631.70% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

이엔에프테크놀로지의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

이엔에프테크놀로지 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 4,605 | 5,748 | 6,802 |

| 영업이익 | 440 | 247 | 646 |

| 영업이익률(%) | 9.6% | 4.3% | 9.5% |

| 순이익(지배지분) | 276 | -175 | 468 |

| 순이익률(%) | 6.0% | -3.0% | 6.9% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준