[아이투자 김재호 연구원]롯데칠성은 탄산음료와 커피 등의 음료 제품과 소주, 맥주 등의 주류 제품을 제조·판매하는 종합음료회사다. 회사의 사업부문은 음료와 주류 부문으로 나뉜다. 음료 부문은 탄산음료, 주류 부문은 소주가 가장 큰 매출 비중을 차지한다.

회사에 따르면 "최근에는 '헬시플레저' 트렌드에 따라 제로 칼로리 음료 및 제로 슈거 소주 등이 지속 성장하고 있다"고 한다.

2분기 별도기준 사업부문별 매출 비중은 음료 제조 70.3%, 주류제조 29.7%다. 또, 매출의 약 93%가 국내 시장에서 발생한다.

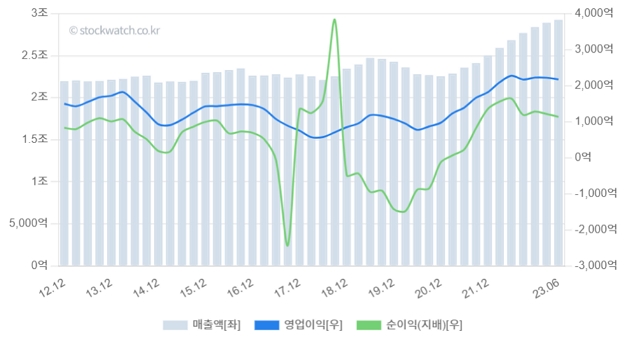

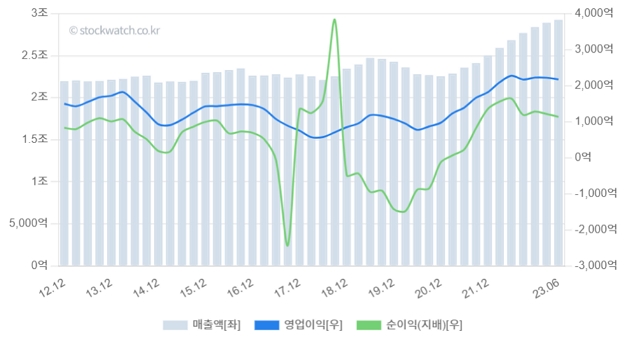

롯데칠성의 매출액은 지지부진한 흐름을 보이다 2021년 들어 반등해 증가세를 키웠다. 영업이익은 특정 범위 내에서 증가와 감소를 반복하다 2020년 3분기부터 증가폭이 커졌다. 순이익도 영업이익과 비슷한 흐름을 보였다. 다만, 그 변동폭이 비교적 컸다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

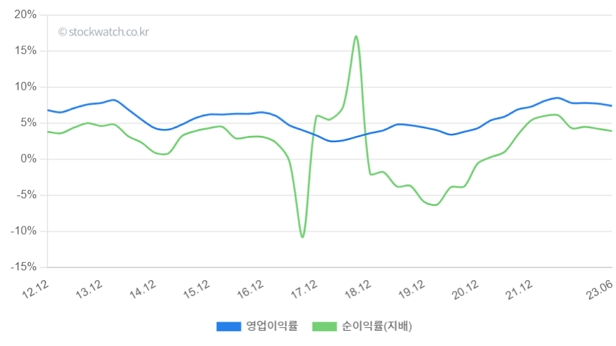

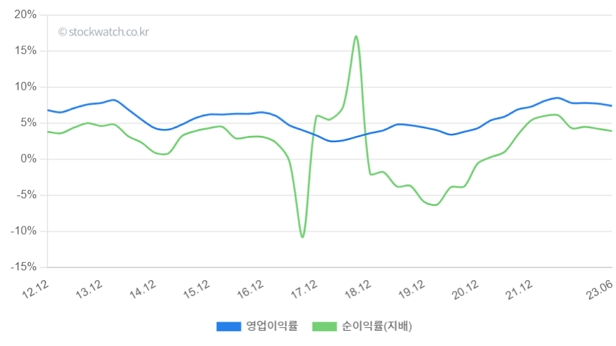

2분기 연환산 기준 영업이익률과 순이익률은 각각 7.4%, 3.9%다. 영업이익률은 과거 2.5%에서 8.5% 사이를 오르내렸다. 순이익률도 상승과 하락을 반복하는 가운데 변동폭이 영업이익률보다 컸다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

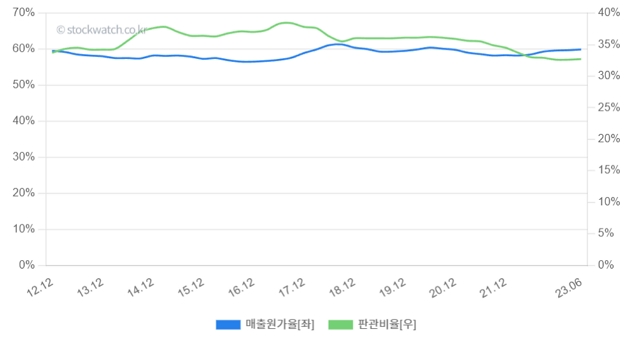

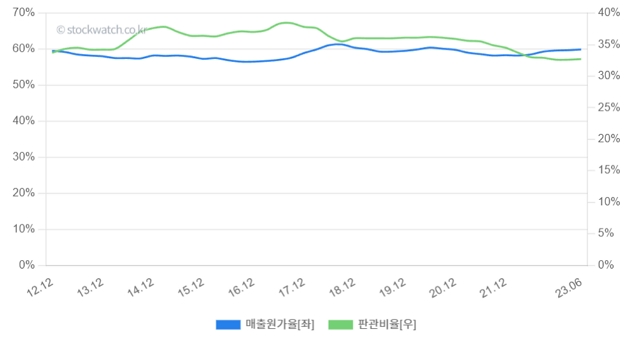

매출원가율은 안정적인 흐름을 이어간 가운데, 판관비율은 하락세다. 2분기 연환산 기준 매출원가율과 판관비율은 각각 59.9%, 32.7%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

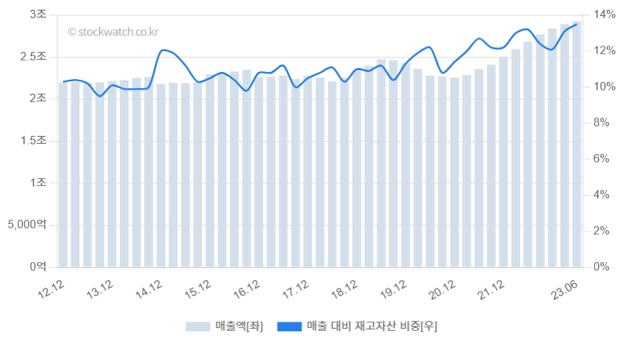

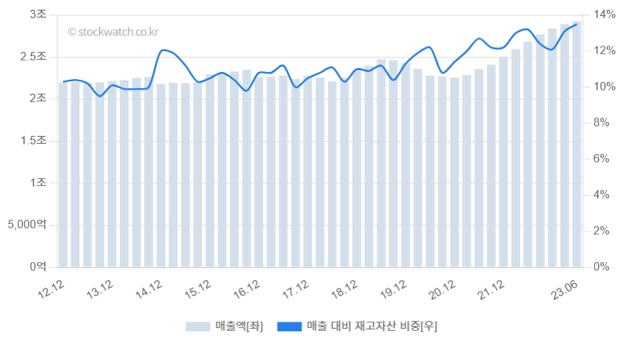

매출대비 재고자산 비중은 상승세를 이어갔다. 이 비중은 2분기 연환산 기준 13.5%를 기록했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

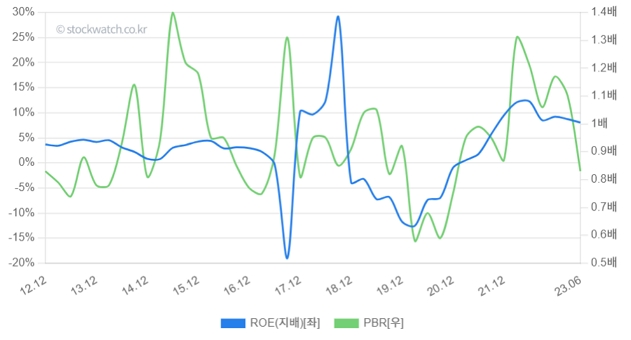

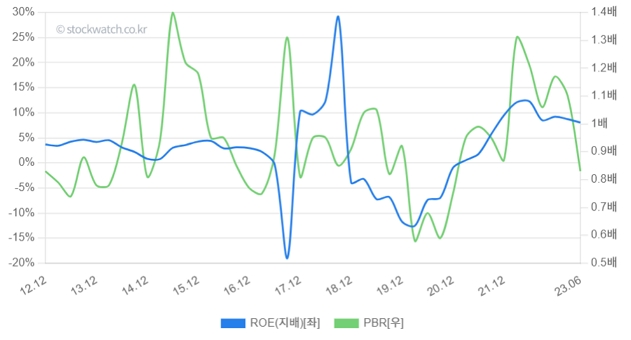

최근 실적기준 자기자본이익률(ROE)은 8.05%다. 이는 5년 평균 2.23%에 비해 높은 수준이다. ROE는 상승세를 보인 후 최근 조정을 받는 모습이다.

22일 시가총액 기준 주가순자산배수(PBR)는 0.89배로, 5년 평균 1.01배에 비해 낮다. PBR은 2022년 1분기 1.31배를 고점으로 하락해 현재 수준에 이르렀다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

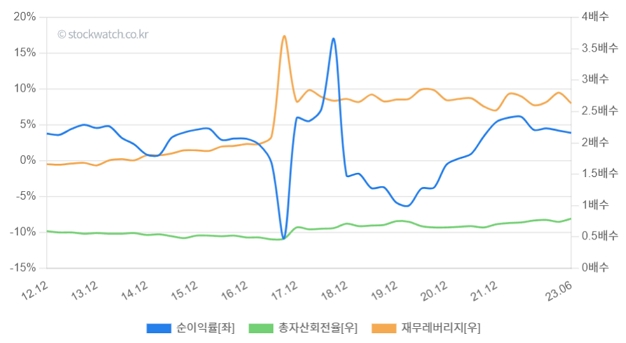

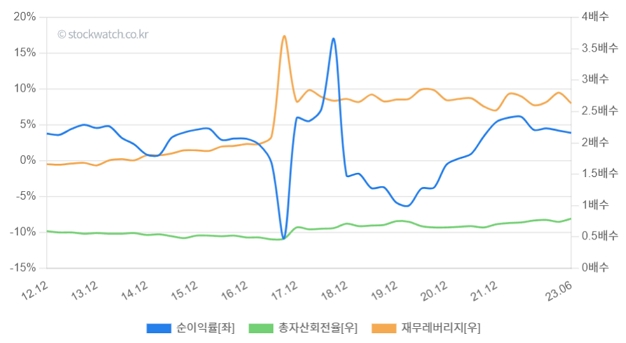

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 상승 후 조정을 받은 가운데, 재무레버리지는 큰 변화가 없었다. 총자산회전율은 서서히 상승하는 흐름을 이어간다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

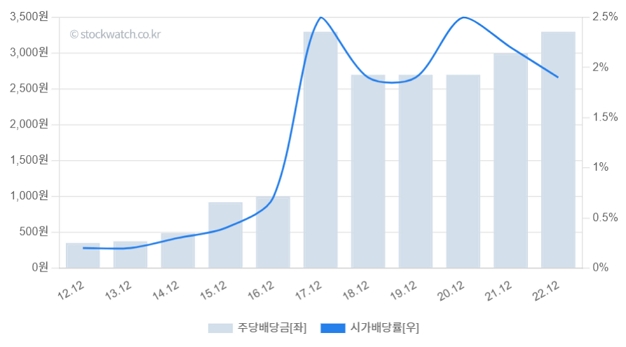

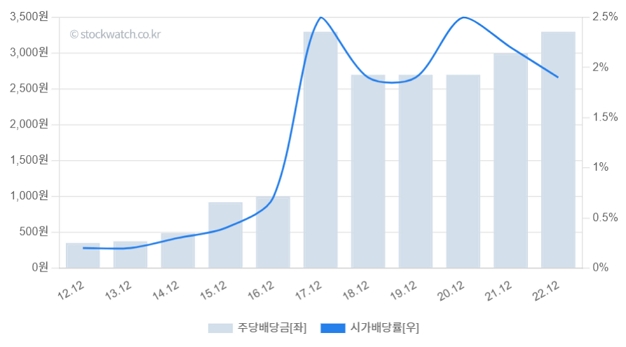

주당 배당금은 2017년 3300원을 준 이후 감소해 2020년 2700원까지 줄었다. 이후 다시 증가한 주당 배당금은 2022년 3300원까지 증가했다. 작년 연간기준 시가배당률은 1.9%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

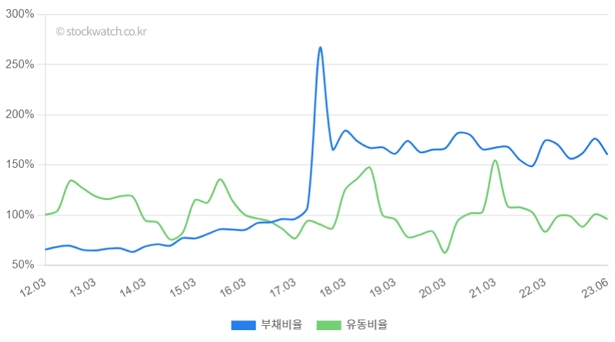

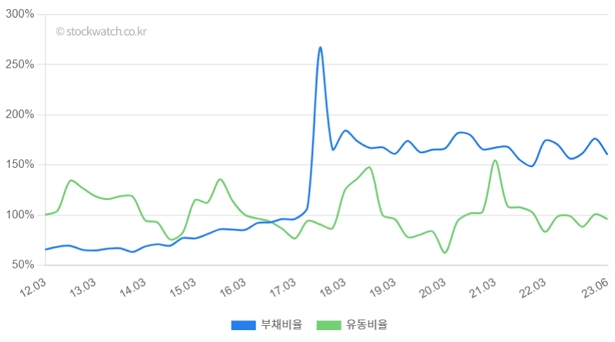

2분기 기준 부채비율과 유동비율은 각각 160.2%, 96%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 롯데칠성의 재무 안전성 매력은 아쉬운 모습이다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

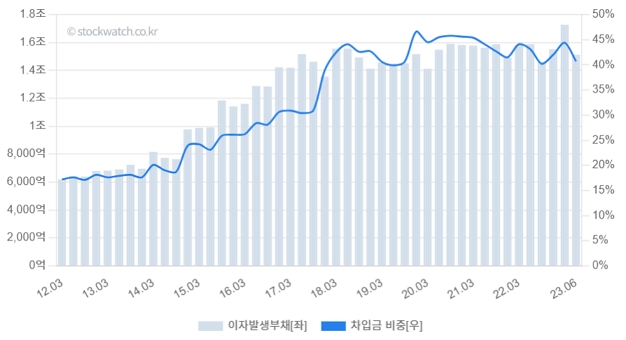

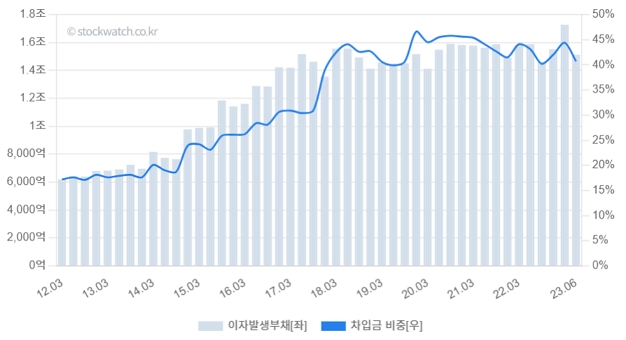

차입금은 증가 후 그 수준을 계속 유지하는 모습이다. 2분기 기준 회사가 보유한 차입금은 1조5130억원이다. 이는 전체 자산의 40.7%에 해당한다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

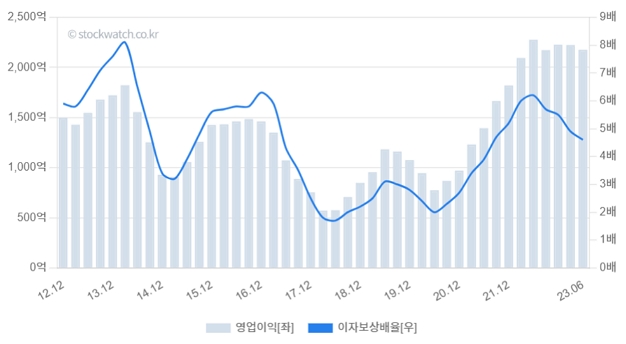

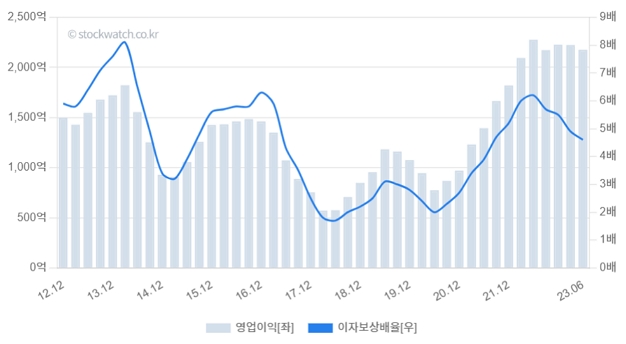

2분기 연환산 기준 이자보상배율은 4.6배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

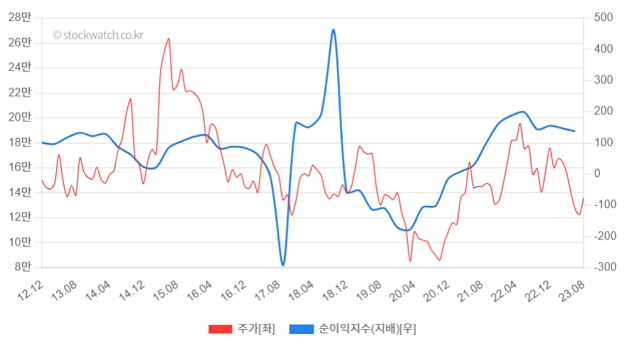

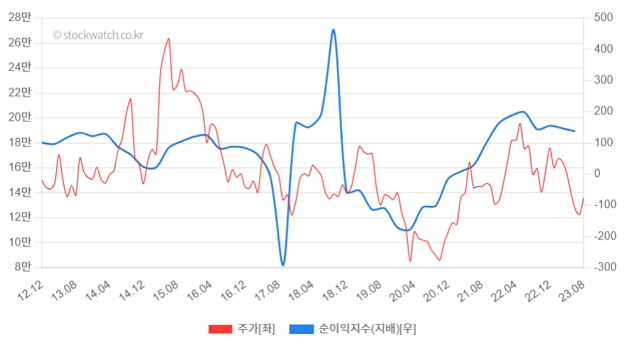

순이익지수가 상승 후 조정을 받은 가운데, 주가는 최근 반등하는 모습을 보여 주목된다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

16일 한화투자증권 한유정 연구원은 "매출과 이익 모두 견조해 1분기 실적 발표 이후 가이던스가 소폭 상향된 음료 사업부와 달리 주류 사업부는 상반기 감익으로 가이던스 대비 부진한 실적을 기록했다"고 설명했다.

한 연구원은 "하반기 매출액과 영업이익은 전년 동기 대비 각각 19.9%, 45.9% 증가한 7428억원, 1450억원을 전망한다"며, "지난해 8월 출시된 소주 신제품 '새로'의 상반기 월평균 매출액 100억원, 2분기 시장 점유율 8.1%까지 안착되었다"고 밝혔다.

이어 "클라우드와 OEM 판매 감소로 상반기 맥주 공장 가동률은 30%대에 그쳤던 것으로 추정되나, 6월 이후 하이브리드 생산이 본격화되며 하반기 맥주 공장 가동률은 50%를 초과할 전망이다"고 분석했다.

또, "필리핀 법인이 올해 4분기 중 연결 편입될 예정이며, 올해 4분기와 내년 연간 매출액은 각각 2045억원, 9929억원으로 추정한다"며, "올해 이익 기여는 미미하겠지만, 내년 영업이익 22.5% 증가 효과가 예상된다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

회사에 따르면 "최근에는 '헬시플레저' 트렌드에 따라 제로 칼로리 음료 및 제로 슈거 소주 등이 지속 성장하고 있다"고 한다.

2분기 별도기준 사업부문별 매출 비중은 음료 제조 70.3%, 주류제조 29.7%다. 또, 매출의 약 93%가 국내 시장에서 발생한다.

롯데칠성의 매출액은 지지부진한 흐름을 보이다 2021년 들어 반등해 증가세를 키웠다. 영업이익은 특정 범위 내에서 증가와 감소를 반복하다 2020년 3분기부터 증가폭이 커졌다. 순이익도 영업이익과 비슷한 흐름을 보였다. 다만, 그 변동폭이 비교적 컸다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 영업이익률과 순이익률은 각각 7.4%, 3.9%다. 영업이익률은 과거 2.5%에서 8.5% 사이를 오르내렸다. 순이익률도 상승과 하락을 반복하는 가운데 변동폭이 영업이익률보다 컸다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 안정적인 흐름을 이어간 가운데, 판관비율은 하락세다. 2분기 연환산 기준 매출원가율과 판관비율은 각각 59.9%, 32.7%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 상승세를 이어갔다. 이 비중은 2분기 연환산 기준 13.5%를 기록했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 8.05%다. 이는 5년 평균 2.23%에 비해 높은 수준이다. ROE는 상승세를 보인 후 최근 조정을 받는 모습이다.

22일 시가총액 기준 주가순자산배수(PBR)는 0.89배로, 5년 평균 1.01배에 비해 낮다. PBR은 2022년 1분기 1.31배를 고점으로 하락해 현재 수준에 이르렀다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 상승 후 조정을 받은 가운데, 재무레버리지는 큰 변화가 없었다. 총자산회전율은 서서히 상승하는 흐름을 이어간다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

주당 배당금은 2017년 3300원을 준 이후 감소해 2020년 2700원까지 줄었다. 이후 다시 증가한 주당 배당금은 2022년 3300원까지 증가했다. 작년 연간기준 시가배당률은 1.9%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

2분기 기준 부채비율과 유동비율은 각각 160.2%, 96%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 롯데칠성의 재무 안전성 매력은 아쉬운 모습이다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

차입금은 증가 후 그 수준을 계속 유지하는 모습이다. 2분기 기준 회사가 보유한 차입금은 1조5130억원이다. 이는 전체 자산의 40.7%에 해당한다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 이자보상배율은 4.6배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익지수가 상승 후 조정을 받은 가운데, 주가는 최근 반등하는 모습을 보여 주목된다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

16일 한화투자증권 한유정 연구원은 "매출과 이익 모두 견조해 1분기 실적 발표 이후 가이던스가 소폭 상향된 음료 사업부와 달리 주류 사업부는 상반기 감익으로 가이던스 대비 부진한 실적을 기록했다"고 설명했다.

한 연구원은 "하반기 매출액과 영업이익은 전년 동기 대비 각각 19.9%, 45.9% 증가한 7428억원, 1450억원을 전망한다"며, "지난해 8월 출시된 소주 신제품 '새로'의 상반기 월평균 매출액 100억원, 2분기 시장 점유율 8.1%까지 안착되었다"고 밝혔다.

이어 "클라우드와 OEM 판매 감소로 상반기 맥주 공장 가동률은 30%대에 그쳤던 것으로 추정되나, 6월 이후 하이브리드 생산이 본격화되며 하반기 맥주 공장 가동률은 50%를 초과할 전망이다"고 분석했다.

또, "필리핀 법인이 올해 4분기 중 연결 편입될 예정이며, 올해 4분기와 내년 연간 매출액은 각각 2045억원, 9929억원으로 추정한다"며, "올해 이익 기여는 미미하겠지만, 내년 영업이익 22.5% 증가 효과가 예상된다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[롯데칠성] 최신 분석 보고서

- “롯데칠성, 2Q 부합…하반기 실적 개선 기대”...07/31

- “롯데칠성, 3Q 기대치 부합…내년 해외 성과 기...11/03

- [리스트] 약세장에도 높은 방어력을 보이는 종목...10/06

- [52주 최저가] 아스트 9.3%↓, 82개 종목 장중 ...06/30

- “롯데칠성, 올해 실적 기대감 유효”-IBK02/07

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

롯데칠성 투자 체크 포인트

| 기업개요 | 청량음료 및 주류 등을 생산하는 업체 |

|---|---|

| 사업환경 | ▷ 음료시장은 커피 및 생수 및 다양한 제품의 등장으로 꾸준한 성장세를 보임 ▷ 중국 음료시장은 차음료, 생수시장, 고과즙 주스시장을 중심으로 성장 ▷ 주류의 경우 웰빙트랜드와 맞물려 와인 및 수입청주 비중이 중가하는 추세 |

| 경기변동 | ▷ 타 산업에 비해 경기변동의 영향이 적음 ▷ 다만, 동절기에는 매출이 감소하는 계절성 보임 |

| 주요제품 | * 수치는 매출 비중 |

| 원재료 | ▷ 당분류 및 첨가물: CJ, 대상, 대한제당 등에서 매입(19.86%) 가격('14년 822원 → '15년 759원 → '16년 766원 → '17년 808원 → '18년1Q 739원 → '18년2Q 775원 → '18년3Q 788원/kg) ▷ 용기(관): 롯데알미늄, 한일제관, 삼광글라스 등에서 매입(46.9%) 가격('14년 92원 → '15년 91원 → '16년 87원 → '17년 90.9원 → '18년1Q 92원 → '18년2Q 91.8원 → '18년3Q 93.4원/개) ▷ 농축액: 롯데상사 등에서 매입(8.4%) 가격('14년 2922원 → '15년 3238원 → '16년 2884원 → '17년 3215원 → '18년1Q 2980원 → '18년2Q 3281원 → '18년3Q 3289원/kg) * 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 | ▷ 주력 제품 판매량 증가 및 제품가 인상시 수혜 ▷ 음료산업은 동절기에 매출 감소 ▷ 소주 부문은 하절기에 매출 감소 ▷ 올해부터 반영될 맥주 부문의 실적 |

| 리스크 | 재무건전성 ★★ - 부채비율 174.15% - 유동비율 83.24% - 당좌비율 54.79% - 이자보상배율 7.04% - 금융비용부담률 1.35% - 자본유보율 40,875.57% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

롯데칠성의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

롯데칠성 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 9,103 | 40,245 | 32,247 |

| 영업이익 | 250 | 1,849 | 2,107 |

| 영업이익률(%) | 2.7% | 4.6% | 6.5% |

| 순이익(지배지분) | 70 | 591 | 1,659 |

| 순이익률(%) | 0.8% | 1.5% | 5.1% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준