[아이투자 김명선 연구원]태경케미컬 주가는 올해 연초 대비 26% 상승했다. 같은 기간 코스피가 14% 상승한 것에 비하면 높지 않은 수익률이다. 하지만 주가와 달리 태경케미컬의 올해 실적은 역대 최대치를 달성할 전망이다.

올해 태경케미컬의 추정 매출액은 지난해보다 22% 증가한 730억원, 영업이익은 98% 증가한 206억원, 순이익은 126% 증가한 200억원이다. 영업이익률은 28%로 역대 최고치다. 국내 1위 액체탄산 공급력을 기반으로 늘어나는 수요와 높아지는 판가로 최대 호황을 맞이하고 있다.

태경케미컬은 액체탄산, 드라이아이스, 수산화마그네슘, 액상소석회를 생산하는 회사다. 액체탄산은 맥주, 탄산음료 등 음료용과 조선용접, 냉매제, 산화방지제 등의 공업용 용도로 사용된다.

■ V차트 분석

- 연결 재무, 연환산 기준

- 자료 : 아이투자 스톡워치, stockwatch.co.kr/vchart

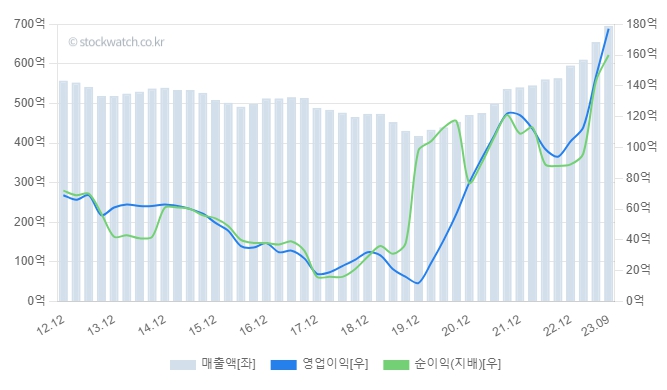

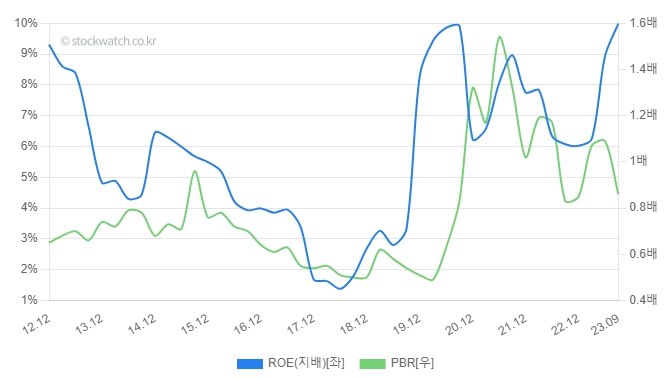

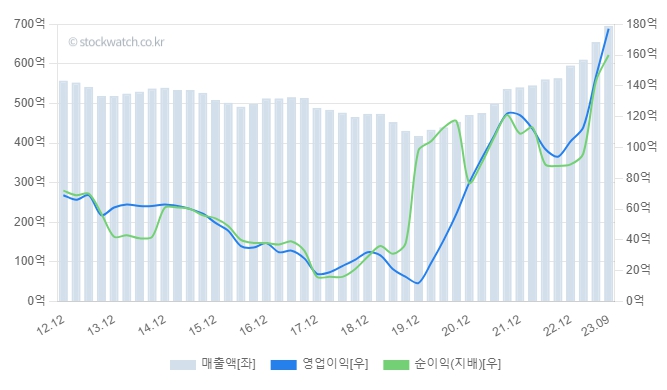

[그래프1] 실적

태경케미컬의 실적은 2020년 1분기부터 개선되기 시작해 지난해 3분기까지 꾸준히 올랐다. 지난해 3분기 연환산 기준 매출액은 696억원으로 역대 최대치다.

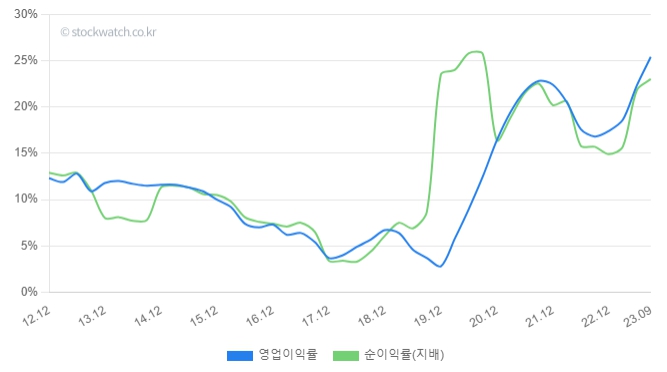

[그래프2] 이익률

실적과 함께 이익률도 좋아졌다. 3분기 연환산 기준 영업이익률은 25.4%, 순이익률은 23%다. 영업이익률은 10년래 최고치다.

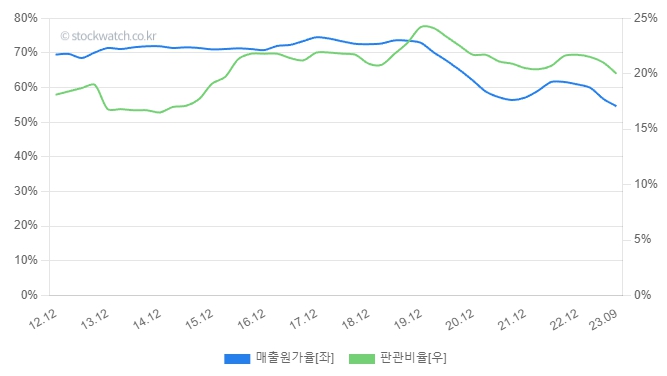

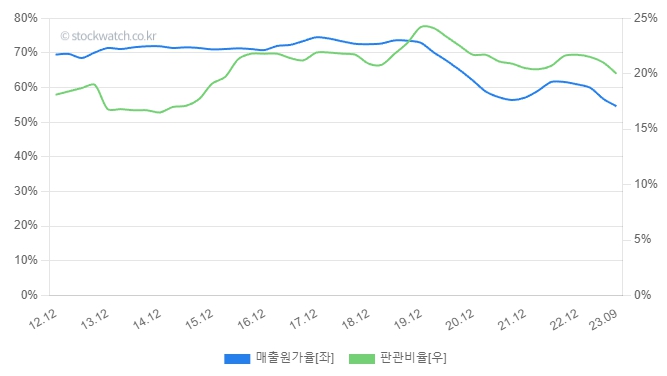

[그래프3] 매출원가율 & 판관비율

2019년부터 원가율이 줄어들고 있다. 2019년 73%에 달했던 매출원가율은 올해 3분기 54%로 19%p 감소했다. 판매관리비율은 같은 기간 4%p 낮아진 20%를 기록했다.

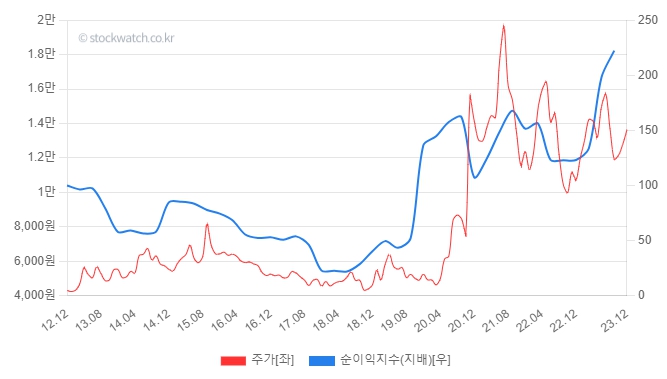

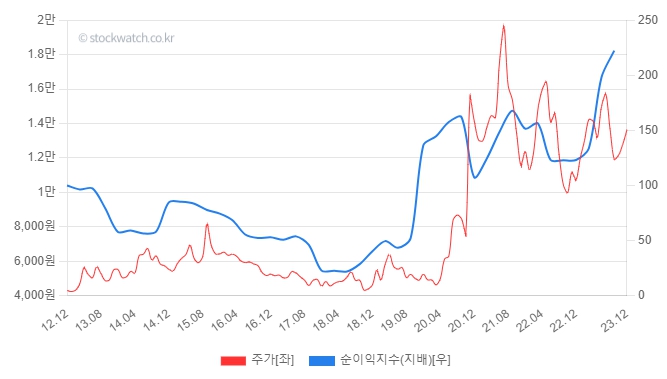

[그래프4] 주가 & 순이익지수

2012년 순이익을 100으로 환산한 순이익지수는 2019년부터 100 이상으로 올라오기 시작했다. 실적 증가와 함께 3분기 연환산 기준 순이익 지수는 222다. 순이익지수는 최고치지만 주가는 최고치 대비 -30% 구간에 머물고 있다.

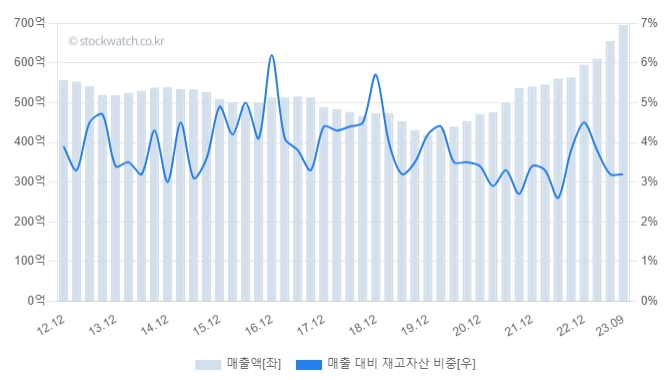

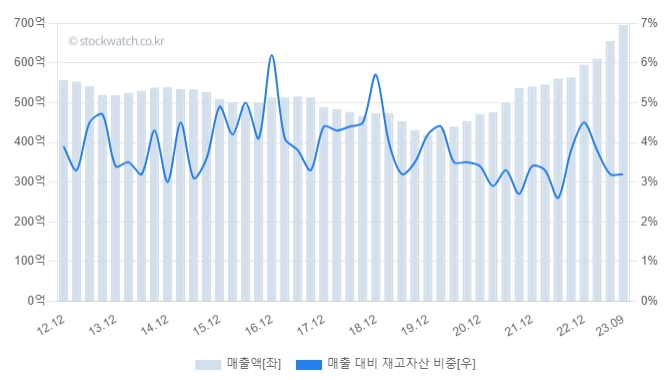

[그래프5] 재고자산 비중 추이

매출액 대비 재고는 안정적으로 유지하고 있다. 3분기 기준 재고자산 비중은 3.2%다.

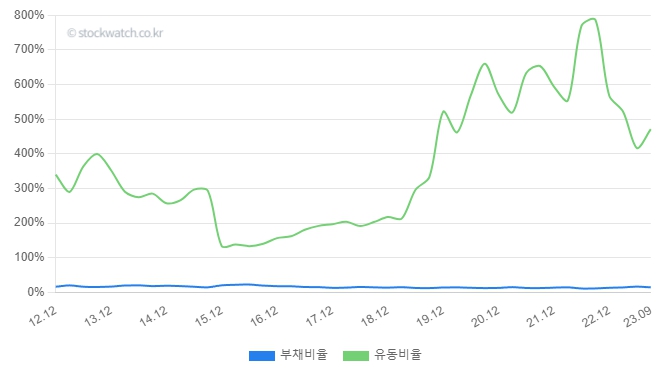

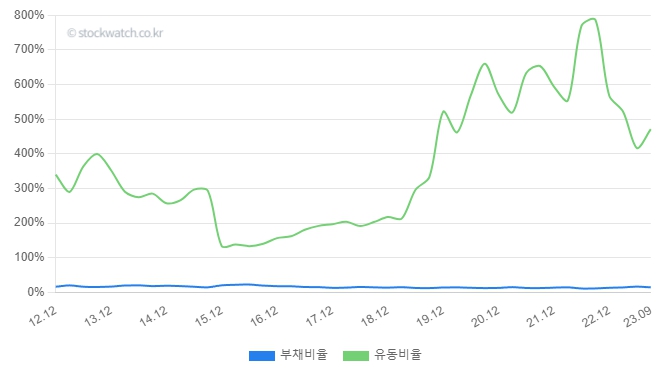

[그래프6] 부채비율 & 유동비율

태경케미컬의 재무구조는 매우 안정적이다. 부채비율은 14.8%에 불과하며 유동비율은 471%다. 통상 부채비율 100% 이하, 유동비율 100% 이상이면 재무적으로 안전하다고 본다.

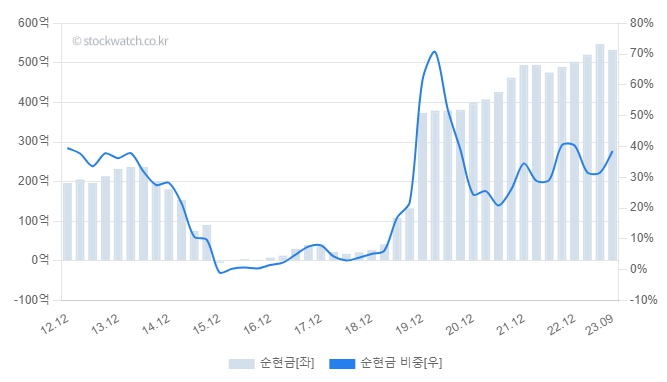

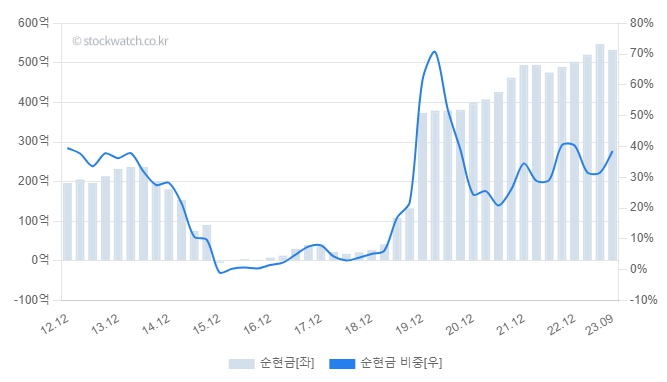

[그래프7] 순현금 & 시가총액 대비 순현금 비중

실적이 개선되면서 현금도 꾸준히 축적되고 있다. 3분기 순현금은 533억원으로 시가총액 대비 38%를 차지한다. 순현금은 현금성 자산에서 차입금을 뺀 금액으로 위기 발생시 이를 극복할 수 있는 확실한 자원이 된다.

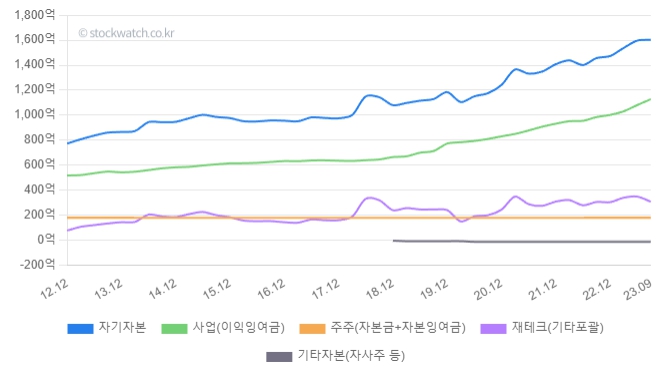

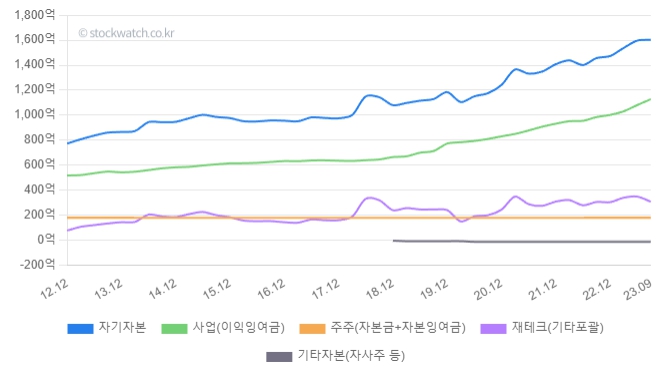

[그래프8] 주주자본구조

사업(이익잉여금)을 기반으로 자기자본이 커지고 있다. 성장기, 성숙기 기업의 특징이다. 쇠퇴기 기업은 이익잉여금과 자기자본이 감소하며 주주(자본금+자본잉여금) 자본이 늘어나는 형태를 띤다. 사업으로 돈을 못 버니 주주들에게 손을 벌리는 것이다.

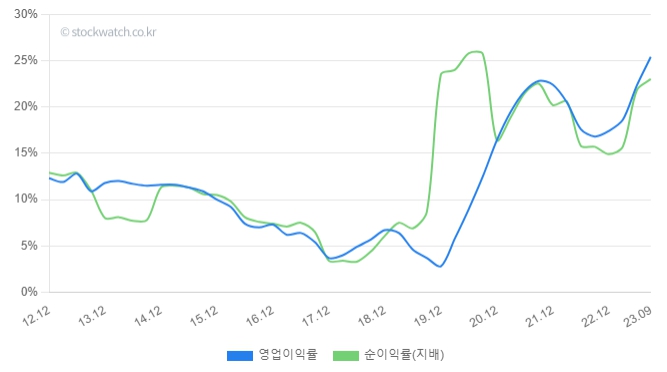

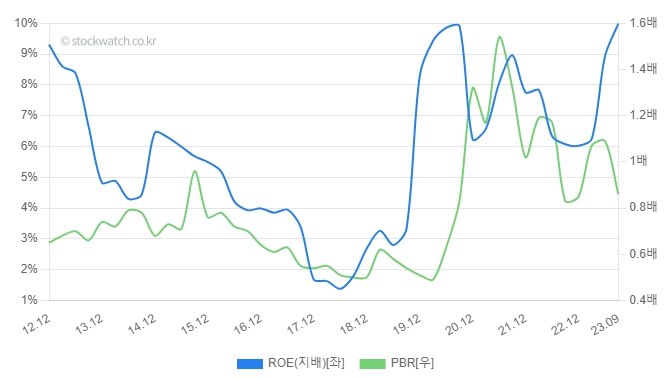

[그래프9] ROE(자기자본이익률) & PBR(주가순자산배수)

3분기 기준 ROE는 10%, PBR은 0.86배다. ROE가 두 자릿수임에도 불구하고 PBR은 1 이하로 저평가 받고 있다. 일반적으로 ROE와 PBR은 같은 방향으로 움직인다. ROE 상승에도 불구 PBR이 상승하지 않는 경우는 좋은 기업을 싸게 살 기회가 된다.

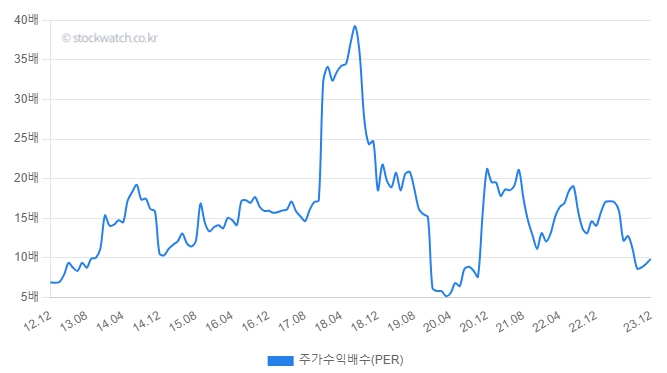

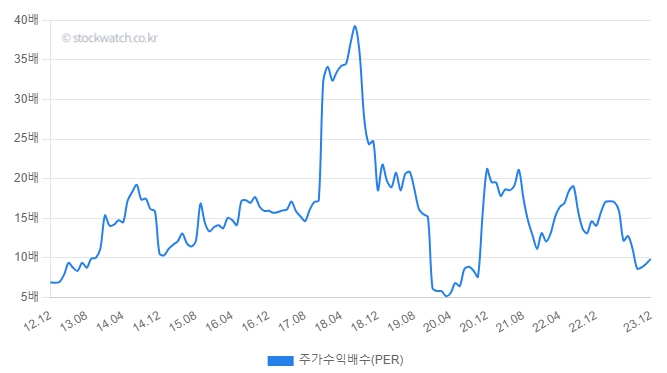

[그래프10] PER(주가수익배수)

전일 종가 기준 PER은 9.8배다. 이는 역대 PER 밴드 하단에 속한다. 실적 개선에도 주가는 여전히 저평가 받고 있다.

올해 태경케미컬의 추정 매출액은 지난해보다 22% 증가한 730억원, 영업이익은 98% 증가한 206억원, 순이익은 126% 증가한 200억원이다. 영업이익률은 28%로 역대 최고치다. 국내 1위 액체탄산 공급력을 기반으로 늘어나는 수요와 높아지는 판가로 최대 호황을 맞이하고 있다.

태경케미컬은 액체탄산, 드라이아이스, 수산화마그네슘, 액상소석회를 생산하는 회사다. 액체탄산은 맥주, 탄산음료 등 음료용과 조선용접, 냉매제, 산화방지제 등의 공업용 용도로 사용된다.

■ V차트 분석

- 연결 재무, 연환산 기준

- 자료 : 아이투자 스톡워치, stockwatch.co.kr/vchart

[그래프1] 실적

태경케미컬의 실적은 2020년 1분기부터 개선되기 시작해 지난해 3분기까지 꾸준히 올랐다. 지난해 3분기 연환산 기준 매출액은 696억원으로 역대 최대치다.

[그래프2] 이익률

실적과 함께 이익률도 좋아졌다. 3분기 연환산 기준 영업이익률은 25.4%, 순이익률은 23%다. 영업이익률은 10년래 최고치다.

[그래프3] 매출원가율 & 판관비율

2019년부터 원가율이 줄어들고 있다. 2019년 73%에 달했던 매출원가율은 올해 3분기 54%로 19%p 감소했다. 판매관리비율은 같은 기간 4%p 낮아진 20%를 기록했다.

[그래프4] 주가 & 순이익지수

2012년 순이익을 100으로 환산한 순이익지수는 2019년부터 100 이상으로 올라오기 시작했다. 실적 증가와 함께 3분기 연환산 기준 순이익 지수는 222다. 순이익지수는 최고치지만 주가는 최고치 대비 -30% 구간에 머물고 있다.

[그래프5] 재고자산 비중 추이

매출액 대비 재고는 안정적으로 유지하고 있다. 3분기 기준 재고자산 비중은 3.2%다.

[그래프6] 부채비율 & 유동비율

태경케미컬의 재무구조는 매우 안정적이다. 부채비율은 14.8%에 불과하며 유동비율은 471%다. 통상 부채비율 100% 이하, 유동비율 100% 이상이면 재무적으로 안전하다고 본다.

[그래프7] 순현금 & 시가총액 대비 순현금 비중

실적이 개선되면서 현금도 꾸준히 축적되고 있다. 3분기 순현금은 533억원으로 시가총액 대비 38%를 차지한다. 순현금은 현금성 자산에서 차입금을 뺀 금액으로 위기 발생시 이를 극복할 수 있는 확실한 자원이 된다.

[그래프8] 주주자본구조

사업(이익잉여금)을 기반으로 자기자본이 커지고 있다. 성장기, 성숙기 기업의 특징이다. 쇠퇴기 기업은 이익잉여금과 자기자본이 감소하며 주주(자본금+자본잉여금) 자본이 늘어나는 형태를 띤다. 사업으로 돈을 못 버니 주주들에게 손을 벌리는 것이다.

[그래프9] ROE(자기자본이익률) & PBR(주가순자산배수)

3분기 기준 ROE는 10%, PBR은 0.86배다. ROE가 두 자릿수임에도 불구하고 PBR은 1 이하로 저평가 받고 있다. 일반적으로 ROE와 PBR은 같은 방향으로 움직인다. ROE 상승에도 불구 PBR이 상승하지 않는 경우는 좋은 기업을 싸게 살 기회가 된다.

[그래프10] PER(주가수익배수)

전일 종가 기준 PER은 9.8배다. 이는 역대 PER 밴드 하단에 속한다. 실적 개선에도 주가는 여전히 저평가 받고 있다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[태경케미컬] 최신 분석 보고서

태경케미컬 투자 체크 포인트

| 기업개요 | 국내 최대 탄산가스 제조 업체 |

|---|---|

| 사업환경 | ▷ 주력 제품인 액체탄산은 맥주, 탄산음료 등 음료 제조와 조선용접, 냉매제, 산화방지제 등 공업용 용도로 사용됨 ▷ 탄산가스 수요는 조선용접 분야의 불황으로 인한 감소 추세 |

| 경기변동 | ▷ 경기활황시 전반적인 매출증가세가 나타남 ▷ 특히 조선경기에 영향을 받이 많음 |

| 주요제품 | 탄산가스사업부문 92.58% 환경사업부문 7.42% * 수치는 매출 비중 |

| 원재료 | ▷ 일반가스 외 (66.6%) ▷ 탄산가스 (18%, 15년 29원 → 16년~17년 27원 → 18년1Q~3Q 28원) ▷ Mg(OH)2파우더 외 (13.6%) 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 | ▷ 전방산업인 조선업(용접용 가스로 사용), 음료(맥주,탄산음료)산업 호황시 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 14.96% - 유동비율 553.48% - 당좌비율 538.02% - 이자보상배율 1,014.76% - 금융비용부담률 0.02% - 자본유보율 1,850.37% |

| 신규사업 | ▷ 공장 폐수 정화용 수산화 마그네슘과 액상 소석회를 제조하는 환경사업 진출 |

태경케미컬의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

태경케미컬 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 158 | 711 | 707 |

| 영업이익 | 11 | 137 | 179 |

| 영업이익률(%) | 6.7% | 19.3% | 25.3% |

| 순이익(지배지분) | 22 | 126 | 174 |

| 순이익률(%) | 14.2% | 17.7% | 24.6% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준