[아이투자 조양희 연구원]신한투자증권은 30일 롯데정보통신에 대해 자회사 실적 개선과 IT서비스 체력 기반 확보로 올해 성장이 기대된다며 목표주가를 기존 4만3000원에서 5만5000원으로 상향했다. 투자의견 ‘매수’도 유지했다.

롯데정보통신의 지난해 4분기 매출액은 전년 동기 대비 9% 늘어난 3464억원, 영업이익은 같은 기간 15% 증가한 180억원을 거뒀다.

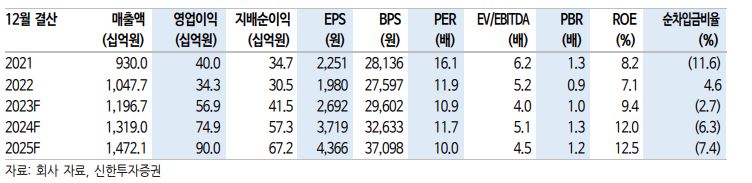

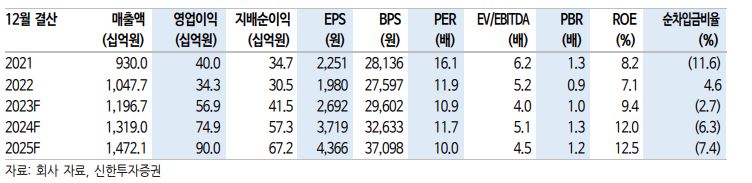

오강호 연구원은 “지난해 연간 영업이익이 전년 대비 66% 증가하며 지난 2022년 역성장 이후 고성장을 기록했다”며 “매출액의 경우 데이터센터가 22% 늘어나고, 시스템통합(SI)·IT아웃소싱(ITO)은 각각 15%, 9% 증가했으며, 전기차 충전 부문은 92% 성장했다”고 설명했다.

그는 “연초 대비 주가 수익률이 44% 상승했다”며 “지난해 안정적인 성장에 이어 올해 그룹사 내 디지털·자동화 투자 지속과 전기차 충전 실적 성장 및 해외 시장 진출 기대, 메타버스 플랫폼 ‘칼리버스’ 시장 진입 확대 등이 그 이유”라고 꼽았다.

이어 “올해 전기차 충전소 자회사인 EVSIS의 매출액은 지난해 보다 23% 증가할 것으로 예상되며, 칼리버스는 확장현실(XR) 시장에 본격 진입해 흑자전환이 기대된다”고 밝혔다.

그러면서 “최근 주가 상승에도 밸류에이션 부담은 과거 대비 저평가 구간”이라며 “자회사 실적 개선 속도에 따라 밸류에이션 할증도 가능하다”고 판단했다.

롯데정보통신의 지난해 4분기 매출액은 전년 동기 대비 9% 늘어난 3464억원, 영업이익은 같은 기간 15% 증가한 180억원을 거뒀다.

오강호 연구원은 “지난해 연간 영업이익이 전년 대비 66% 증가하며 지난 2022년 역성장 이후 고성장을 기록했다”며 “매출액의 경우 데이터센터가 22% 늘어나고, 시스템통합(SI)·IT아웃소싱(ITO)은 각각 15%, 9% 증가했으며, 전기차 충전 부문은 92% 성장했다”고 설명했다.

그는 “연초 대비 주가 수익률이 44% 상승했다”며 “지난해 안정적인 성장에 이어 올해 그룹사 내 디지털·자동화 투자 지속과 전기차 충전 실적 성장 및 해외 시장 진출 기대, 메타버스 플랫폼 ‘칼리버스’ 시장 진입 확대 등이 그 이유”라고 꼽았다.

이어 “올해 전기차 충전소 자회사인 EVSIS의 매출액은 지난해 보다 23% 증가할 것으로 예상되며, 칼리버스는 확장현실(XR) 시장에 본격 진입해 흑자전환이 기대된다”고 밝혔다.

그러면서 “최근 주가 상승에도 밸류에이션 부담은 과거 대비 저평가 구간”이라며 “자회사 실적 개선 속도에 따라 밸류에이션 할증도 가능하다”고 판단했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[롯데이노베이트] 최신 분석 보고서

- “롯데이노베이트, ‘칼리버스’ 메타버스 확장...09/02

- 시장 약세에도 주가 견조한 종목이 있다면?01/29

- [장마감 급등주 점검] 뉴프렉스 29% 급등 외......01/26

- “롯데정보통신, 본업 성장·신사업 모멘텀…목...01/17

- [52주 최고가] 경인전자 29.8%↑, 7개 종목 장중...01/12

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

롯데이노베이트 투자 체크 포인트

| 기업개요 | 정보시스템 구축 및 위탁 관리 업체 |

|---|---|

| 사업환경 | ▷ SM(IT아웃소싱)시장 2017년 6조 2,250억원 규모(+2.3%, 이하 전년 대비) 추정 ▷ SI시장 2017년 5조1,350억원(+1.7%)으로 추정 ▷ 2018년 정부 SW산업진흥법 전면개정 등 적극적인 IT정책으로 IT서비스 시장 내 비중 확대 전망 |

| 경기변동 | ▷ IT 장비를 비롯한 유무형자산 설비투자와 밀접하게 연관 |

| 주요제품 | SI부문 82.79% SM부문 17.21% * 수치는 매출 비중 |

| 원재료 | ▷ 전산장비(31.6%) ▷ 외주용역비(68.4%) *괄호 안은 매입비율 |

| 실적변수 | ▷ 기업들의 IT 투자 확대시 수혜 |

| 리스크 | 재무건전성 ★★★ - 부채비율 71.04% - 유동비율 178.20% - 당좌비율 132.22% - 이자보상배율 5.33% - 금융비용부담률 0.40% - 자본유보율 539.20% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

롯데이노베이트의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

롯데이노베이트 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 8,511 | 11,967 | 10,477 |

| 영업이익 | 231 | 569 | 343 |

| 영업이익률(%) | 2.7% | 4.8% | 3.3% |

| 순이익(지배지분) | 153 | 420 | 305 |

| 순이익률(%) | 1.8% | 3.5% | 2.9% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준