[아이투자 조양희 연구원]유진투자증권이 15일 텔레칩스의 목표주가를 기존 3만원에서 3만9000원으로 올리고, 투자의견 ‘매수’를 유지했다. 지난해 연간 실적이 큰 폭으로 성장한데다 해외 매출 비중이 확대될 것이란 전망에서다.

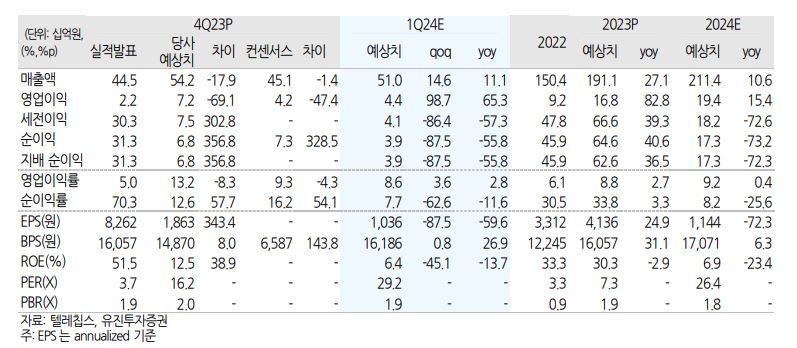

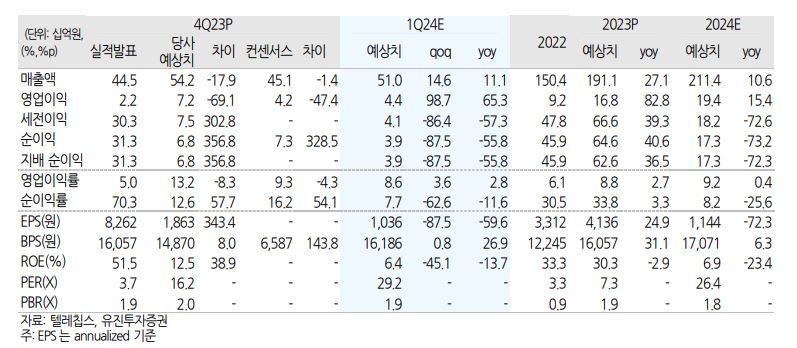

텔레칩스의 지난해 4분기 매출액과 영업이익은 각각 445억원, 22억원을 기록했다. 박종선 연구원은 “시장 기대치 대비 매출액은 유사한 수준이지만, 영업이익은 47.4% 하회한 실적”이라며 “전방시장의 위축에 따른 매출 성장 부진과 함께 연구개발비용이 증가했기 때문”이라고 설명했다.

박 연구원은 “지난해 연간 연결 기준 예상 매출액은 전년 대비 27.1% 증가한 1911억원, 영업이익은 82.8% 늘어난 168억원으로 호실적을 보였다”며 “국내 및 해외 완성차·전장 업체에 공급하는 자동차용 인포테인먼트 반도체 물량이 늘어나면서 실적 성장을 견인했다”고 말했다.

특히 “일본 애프터마켓에 동남아 비포마켓 실적까지 가세하면서 매출액 성장은 물론 수익성까지 개선됐다”며 “지난해 해외 고객 확대 등으로 인해 해외 매출 비중은 약 30%대를 달성했다”고 밝혔다.

올해 1분기는 국내 고객을 기반으로 안정적인 실적 성장이 예상되는 가운데, 해외 진출 추진으로 성장 기반을 구축할 것으로 봤다. 그는 “지난해 말 계약을 통해 독일 콘티넨탈에 내년 하반기부터 돌핀3 제품을 공급할 예정”이라며 “이를 기반으로 오는 2026년에는 해외 매출 비중이 50% 대를 넘어설 것”이라고 예상했다.

텔레칩스의 지난해 4분기 매출액과 영업이익은 각각 445억원, 22억원을 기록했다. 박종선 연구원은 “시장 기대치 대비 매출액은 유사한 수준이지만, 영업이익은 47.4% 하회한 실적”이라며 “전방시장의 위축에 따른 매출 성장 부진과 함께 연구개발비용이 증가했기 때문”이라고 설명했다.

박 연구원은 “지난해 연간 연결 기준 예상 매출액은 전년 대비 27.1% 증가한 1911억원, 영업이익은 82.8% 늘어난 168억원으로 호실적을 보였다”며 “국내 및 해외 완성차·전장 업체에 공급하는 자동차용 인포테인먼트 반도체 물량이 늘어나면서 실적 성장을 견인했다”고 말했다.

특히 “일본 애프터마켓에 동남아 비포마켓 실적까지 가세하면서 매출액 성장은 물론 수익성까지 개선됐다”며 “지난해 해외 고객 확대 등으로 인해 해외 매출 비중은 약 30%대를 달성했다”고 밝혔다.

올해 1분기는 국내 고객을 기반으로 안정적인 실적 성장이 예상되는 가운데, 해외 진출 추진으로 성장 기반을 구축할 것으로 봤다. 그는 “지난해 말 계약을 통해 독일 콘티넨탈에 내년 하반기부터 돌핀3 제품을 공급할 예정”이라며 “이를 기반으로 오는 2026년에는 해외 매출 비중이 50% 대를 넘어설 것”이라고 예상했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[텔레칩스] 최신 분석 보고서

- 미리보는 1분기, 호실적 기대주는?04/08

- [52주 최고가] 텔레칩스 17.3%↑, 12개 종목 장...02/16

- [오전 급등주 점검] 우리산업홀딩스 30% 급등 외...02/16

- [52주 최고가] 대상홀딩스 20.1%↑, 15개 종목 ...11/28

- [52주 최고가] 텔레칩스 18.5%↑, 7개 종목 장중...09/13

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

텔레칩스 투자 체크 포인트

| 기업개요 | 디지털 미디어 프로세서(DMP), 모바일 TV 수신칩, GPS 수신칩 생산업체 |

|---|---|

| 사업환경 | ▷ STB 시장은 OTT Box와 스마트 TV 등과 경쟁하면서 시장 성장이 점차 정체될 것으로 전망 ▷ 개발도상국을 위주로 지상파의 디지털 전환이 시작됨에 따라 셋톱박스 시장의 수요 증대 전망 |

| 경기변동 | ▷ 빠르게 변하는 새로운 기술과 기능에의 적응이 경기변동상의 영향을 최소화함 ▷ 다른 IT 산업과 유사하게 계절적 수요 차이를 보임 |

| 주요제품 | * 수치는 매출 비중 |

| 원재료 | ▷ SDRAM (27.3%) : 메모리 저장장치 (14년 305원 → 15년 216원 → 16년 277원 → 17년 298원 → 18년1Q 312원 → 18년2Q 295원 → 18년3Q 310원) ▷ WiFi 칩 (72.6%) : WiFi 수신칩 (15년 3213원 → 16년 3151원 → 17년 2963원 → 18년1Q 2997원 → 18년2Q 2982원 → 18년3Q 3032원) * 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 | ▷ 스마트폰, 태블릿PC 시장 성장시 수혜 ▷ 차량용 반도체 시장 성장시 수혜 |

| 리스크 | 재무건전성 ★★★ - 부채비율 101.35% - 유동비율 218.50% - 당좌비율 141.84% - 이자보상배율 8.34% - 금융비용부담률 0.85% - 자본유보율 1,580.39% |

| 신규사업 | ▷ IoT 시장 진출 계획 - Car Infotainment 비즈니스 강화 : Display Audio, AVN 시장 진출 확대 - OTT Box 시장 확대 및 사업자향 IPTV 셋톱박스 시장 진출 - 신규 응용 시장 진출 |

텔레칩스의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

텔레칩스 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 452 | 1,866 | 1,911 |

| 영업이익 | -26 | 49 | 168 |

| 영업이익률(%) | -5.8% | 2.6% | 8.8% |

| 순이익(지배지분) | -35 | -386 | 626 |

| 순이익률(%) | -7.7% | -20.7% | 32.8% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준