[아이투자 조양희 연구원]키움증권은 21일 네오위즈의 ‘P의 거짓’이 콘솔 기반의 글로벌 지식재산권(IP)으로 입지를 구축했다며 투자의견 ‘매수’, 목표주가 3만원을 각각 유지했다. 전 거래일 종가는 2만150원이다.

김진구 연구원은 “P의 거짓 출시 이후 견조한 판매고 지속과 확장 콘텐츠(DLC) 출시 성과에 대해 긍정적으로 판단한다”며 “동일 IP 기반의 차기작 마일스톤에 대한 잠재력이 주요 투자 포인트”라고 설명했다.

그는 “P의 거짓은 타깃 유저에 대한 게임성 어필과 할인 프로모션이 맞물려 출시 후 오랜 시간이 지났음에도 견조한 판매를 지속하고 있다”며 “키움증권은 3분기 패키지 판매고 수준을 20만장으로 추산하며, 오는 2027년 2분기까지 본판 누적 판매고를 기존 200만장에서 265만장으로 상향한다”고 말했다.

이어 “DLC 출시는 티징 영상 기반의 타임라인 등이 아직 오픈되지 않은 상황을 감안해 출시 시점을 올 4분기에서 내년 2분기로 순연 반영했고, 관련 패키지 판매고는 초기 분기 56만장과 누적 판매 66만장으로 본판의 우호적 판매 상황을 반영해 기존 추정 대비 올렸다”고 밝혔다.

김 구원은 “오는 2027년 출시를 기대하는 P의 거짓 차기작에 대해 기존 유저들의 높은 로열티와 관심도 등을 투영해 관련 누적 판매고를 본판 대비 50% 증가한 398만장으로 감안하고 있는 상황”이라고 말했다.

그러면서 “네오위즈는 서바이벌 액션 어드벤처 및 시뮬레이션 장르에 대한 콘솔 기반 차기작을 준비 중으로, 멀티 IP 확보에 따른 기업가치 레벨업이 기대된다”고 덧붙였다.

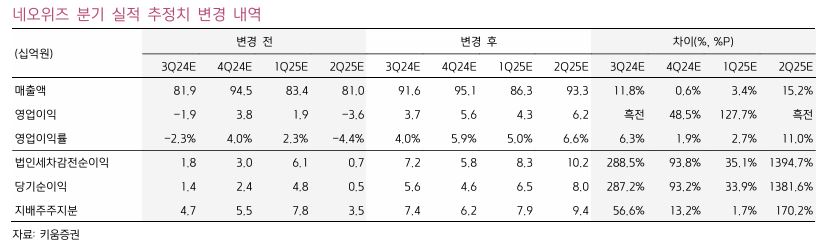

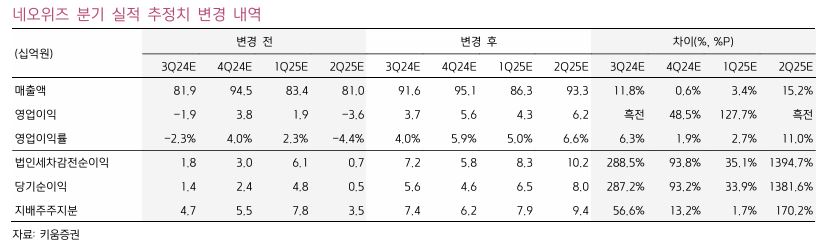

한편, 네오위즈의 3분기 매출액과 영업이익을 각각 916억원과 37억원으로 추정했다. 김 연구원은 “매출은 전분기 대비 5.2% 증가할 것으로 예상되지만, ‘영웅전설: 가가브 트릴로지’에 대한 신작 마케팅 비용이 추가되면서 영업이익은 같은 기간 22.3% 감소할 것”이라고 봤다.

김진구 연구원은 “P의 거짓 출시 이후 견조한 판매고 지속과 확장 콘텐츠(DLC) 출시 성과에 대해 긍정적으로 판단한다”며 “동일 IP 기반의 차기작 마일스톤에 대한 잠재력이 주요 투자 포인트”라고 설명했다.

그는 “P의 거짓은 타깃 유저에 대한 게임성 어필과 할인 프로모션이 맞물려 출시 후 오랜 시간이 지났음에도 견조한 판매를 지속하고 있다”며 “키움증권은 3분기 패키지 판매고 수준을 20만장으로 추산하며, 오는 2027년 2분기까지 본판 누적 판매고를 기존 200만장에서 265만장으로 상향한다”고 말했다.

이어 “DLC 출시는 티징 영상 기반의 타임라인 등이 아직 오픈되지 않은 상황을 감안해 출시 시점을 올 4분기에서 내년 2분기로 순연 반영했고, 관련 패키지 판매고는 초기 분기 56만장과 누적 판매 66만장으로 본판의 우호적 판매 상황을 반영해 기존 추정 대비 올렸다”고 밝혔다.

김 구원은 “오는 2027년 출시를 기대하는 P의 거짓 차기작에 대해 기존 유저들의 높은 로열티와 관심도 등을 투영해 관련 누적 판매고를 본판 대비 50% 증가한 398만장으로 감안하고 있는 상황”이라고 말했다.

그러면서 “네오위즈는 서바이벌 액션 어드벤처 및 시뮬레이션 장르에 대한 콘솔 기반 차기작을 준비 중으로, 멀티 IP 확보에 따른 기업가치 레벨업이 기대된다”고 덧붙였다.

한편, 네오위즈의 3분기 매출액과 영업이익을 각각 916억원과 37억원으로 추정했다. 김 연구원은 “매출은 전분기 대비 5.2% 증가할 것으로 예상되지만, ‘영웅전설: 가가브 트릴로지’에 대한 신작 마케팅 비용이 추가되면서 영업이익은 같은 기간 22.3% 감소할 것”이라고 봤다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[네오위즈] 최신 분석 보고서

네오위즈 투자 체크 포인트

| 기업개요 | 온라인게임(크로스 파이어, 스페셜포스, 아바 등) 퍼블리셔, 게임 포털 피망 운영 업체 |

|---|---|

| 사업환경 | ▷ 퍼블리셔는 개발업체에 비해 교섭력이 약함 ▷ 인터넷 보급률 성장과 IT 기술의 발전으로 국내외 게임 시장은 꾸준히 성장 중 ▷ 스마트 기기의 출연 등으로 모바일 게임 시장 성장세 본격화 |

| 경기변동 | ▷ 경기 방어적인 성격을 지님 ▷ 정부의 게임 규제 정책에 영향을 받음 |

| 주요제품 | 게임 96.62% 기타 16.37% 임대사업 1.51% 내부거래 -14.50% * 수치는 매출 비중 |

| 원재료 | ▷ 해당사항 없음 |

| 실적변수 | ▷ 담당 게임 흥행 시 수혜 ▷ 정부 규제 강화 시 실적 부진 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 21.34% - 유동비율 447.15% - 당좌비율 435.48% - 자본유보율 4,608.76% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

네오위즈의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

네오위즈 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 2,772 | 3,656 | 2,946 |

| 영업이익 | 261 | 316 | 196 |

| 영업이익률(%) | 9.4% | 8.6% | 6.6% |

| 순이익(지배지분) | 271 | 487 | 131 |

| 순이익률(%) | 9.8% | 13.3% | 4.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준