[아이투자 조양희 연구원]신영증권이 21일 넥스틴에 대해 올해 ‘상저하고’ 실적이 예상된다며 목표주가를 기존 7만원에서 8만3000원으로 높여 잡았다. 투자의견은 ‘매수’로 유지했다. 전 거래일 종가는 5만8900원이다.

이 증권사 박상욱 연구원은 “올 상반기부터 고대역폭메모리(HBM) 전용 검사 장비인 크로키를 출시할 전망”이라며 “HBM 전용 장비 매출이 본격화됨에 따라 밸류에이션 리레이팅이 가능할 것이며, 신규 장비 판매를 통해 외적 성장도 가능할 것”이라며 이같이 밝혔다.

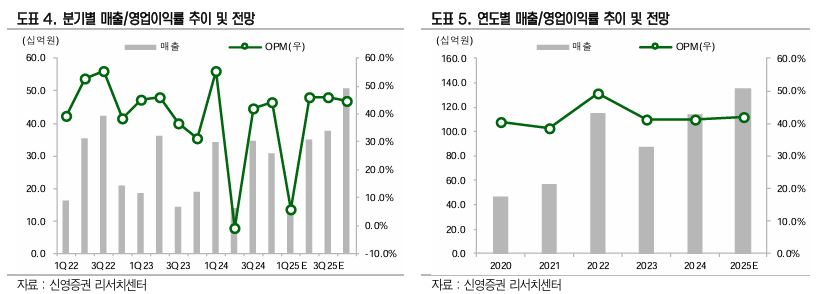

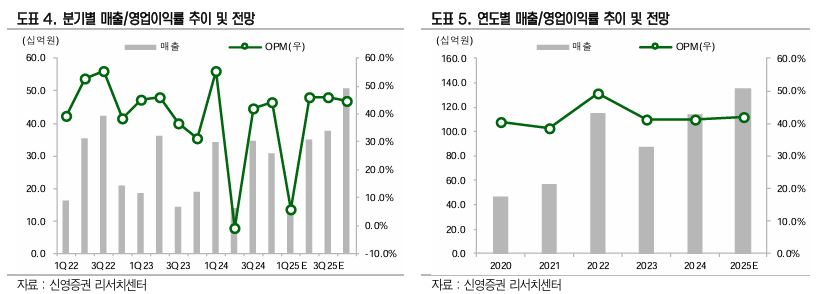

넥스틴의 1분기 매출은 124억원으로 전년 동기 대비 59.7% 감소하고, 영업이익은 같은 기간 96.3% 줄어든 7억원으로 내다봤다. 박 연구원은 “1분기에 출하될 것으로 예상됐던 신규 장비 아이리스가 지난해 4분기에 인식되면서 신영증권 추정치를 하회할 것”이라고 말했다.

올해 상반기 중국 수주 강도는 강하지 않겠지만, 하반기부터 수주가 재개될 것으로 바라봤다. 가전 교체 수요를 촉진하는 이구환신의 효과로 하반기로 갈수록 레거시 반도체 수요 반등할 것이란 전망에서다. 그는 “넥스틴은 30nm까지 검사 가능한 레거시 반도체용 장비를 주로 생산하기에 이구환신의 수혜가 기대된다”면서 “신규 장비도 하반기부터 출하돼 올해는 뚜렷한 상저하고를 보여줄 것”이라고 설명했다.

이 증권사 박상욱 연구원은 “올 상반기부터 고대역폭메모리(HBM) 전용 검사 장비인 크로키를 출시할 전망”이라며 “HBM 전용 장비 매출이 본격화됨에 따라 밸류에이션 리레이팅이 가능할 것이며, 신규 장비 판매를 통해 외적 성장도 가능할 것”이라며 이같이 밝혔다.

넥스틴의 1분기 매출은 124억원으로 전년 동기 대비 59.7% 감소하고, 영업이익은 같은 기간 96.3% 줄어든 7억원으로 내다봤다. 박 연구원은 “1분기에 출하될 것으로 예상됐던 신규 장비 아이리스가 지난해 4분기에 인식되면서 신영증권 추정치를 하회할 것”이라고 말했다.

올해 상반기 중국 수주 강도는 강하지 않겠지만, 하반기부터 수주가 재개될 것으로 바라봤다. 가전 교체 수요를 촉진하는 이구환신의 효과로 하반기로 갈수록 레거시 반도체 수요 반등할 것이란 전망에서다. 그는 “넥스틴은 30nm까지 검사 가능한 레거시 반도체용 장비를 주로 생산하기에 이구환신의 수혜가 기대된다”면서 “신규 장비도 하반기부터 출하돼 올해는 뚜렷한 상저하고를 보여줄 것”이라고 설명했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[넥스틴] 최신 분석 보고서

넥스틴 투자 체크 포인트

| 기업개요 | 웨이퍼 미소 패턴 결함 검사 장비 제조업체 |

|---|---|

| 사업환경 | ▷ 최종 반도체 제조업체의 제품생산계획, 공정설비계획 및 집행 등에 따라 수주 계약을 체결함 ▷ 로직 소자를 주문 생산하는 파운드리 업체들은 IoT 산업과 자율 주행 자동차 등 산업 확대에 힘입어 투자가 늘고 있음 |

| 경기변동 | ▷ 전방산업인 반도체 산업 업황에 영향을 받음 |

| 주요제품 | 제품 (AEGIS-I) 58.76% 제품 (AEGIS-II) 35.86% 용역 5.38% * 수치는 매출 비중 |

| 원재료 | ▷ 기계부품류 ▷ 광학부품류 ▷ 기구·가공품 |

| 실적변수 | ▷ 반도체 설비투자 확대 시 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 23.56% - 유동비율 454.15% - 당좌비율 254.63% - 이자보상배율 408.70% - 금융비용부담률 0.10% - 자본유보율 1,257.71% |

| 신규사업 | ▷ 진행 중인 신규 사업 없음 |

넥스틴의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

넥스틴 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 171 | 1,137 | 879 |

| 영업이익 | 34 | 470 | 362 |

| 영업이익률(%) | 20.0% | 41.3% | 41.1% |

| 순이익(지배지분) | 29 | 384 | 309 |

| 순이익률(%) | 16.8% | 33.8% | 35.2% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준