[아이투자 조양희 연구원]미래에셋증권이 3일 현대로템에 대해 폴란드로의 K2 전차 2차 수출로 파급 효과가 기대된다며 목표주가를 기존 17만원에서 30만원으로 76.5% 상향했다. 투자의견은 ‘매수’를 유지했다. 전 거래일 종가는 20만3000원이다.

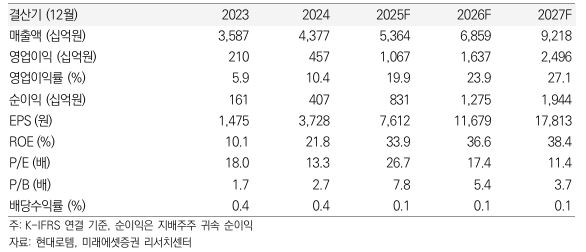

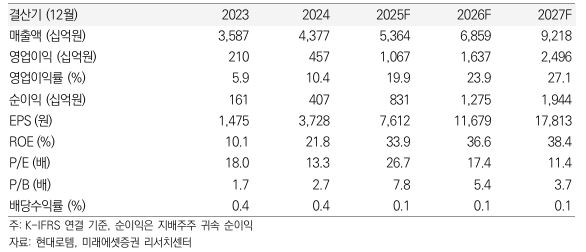

이 증권사 정동호 연구원은 “폴란드 K2 2차 사업을 실적에 온전히 반영해 내년과 2027년 예상 영업이익 추정치를 기존 대비 각각 19.6%, 69.3% 올렸다”며 “밸류에이션 기준 연도를 폴란드 2차 수출 매출이 인식되는 2026~2027년으로 옮기고, 수주잔고 확보와 추가 수출 가능성이 커짐에 따라 기존 방산 부문 할인율 20%도 제거했다”고 밝혔다.

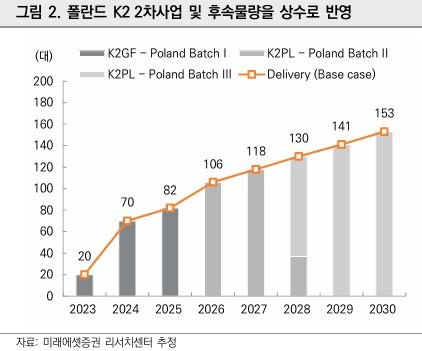

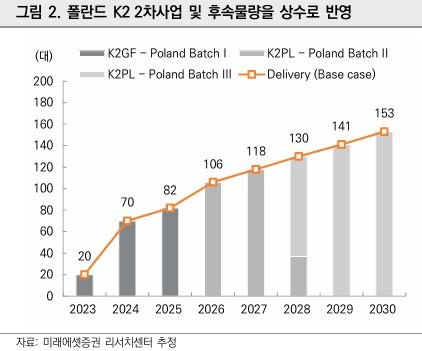

전날(2일) 폴란드 국방부는 K2 2차 사업에 대한 세부내용을 공개했다. 계약 규모는 기존에 시장에서 기대했던 67억달러로 발표됐고, 대수의 경우 K2 180대와 계열전차 81대로 총 261대를 납품하게 된다.

정 연구원은 “이번 K2 사업은 K-방산 역대 최대 규모 사업이기에 그 자체로도 의미가 크지만, 향후 파급효과는 더 클 전망”이라며 “이후 후속 물량 640대 체결 확률이 높아졌을 뿐만 아니라, 폴란드를 벤치마킹하는 루마니아(250대)와 슬로바키아 (104대) 사업도 가속화될 것”이라고 내다봤다.

또 “이번 기술이전·현지생산 계약 레퍼런스를 바탕으로 사우디(500대) 사업도 용이해질 것”이라며 “현대로템는 K2 생산능력을 2~4배가량 단계적으로 늘려가며 매출 볼륨도 더욱 키울 것”이라고 봤다. HD현대인프라코어는 이미 신규 공장을 착공해 K2 엔진 생산능력을 2배 확대할 계획에 있다.

한편, 현대로템 2분기 매출액은 전년 동기 대비 18.2% 늘어난 1조2938억원, 영업이익은 2378억으로 같은 기간 237.8% 증가할 것으로 추정했다. 시장 기대치 대비 매출액은 6% 밑돌고, 영업이익은 2.5%를 웃도는 실적이다.

그는 “방산 부문 매출액은 전년 동기 대비 27.6% 증가한 7203억원, 영업이익은 같은 기간 106.6% 늘어난 2257억원으로, 방산 수출 마진은 40.9%로 추정한다”며 “수출 비중 확대와 반복생산에 따른 영업레버리지 효과에 기인한다”고 말했다.

이 증권사 정동호 연구원은 “폴란드 K2 2차 사업을 실적에 온전히 반영해 내년과 2027년 예상 영업이익 추정치를 기존 대비 각각 19.6%, 69.3% 올렸다”며 “밸류에이션 기준 연도를 폴란드 2차 수출 매출이 인식되는 2026~2027년으로 옮기고, 수주잔고 확보와 추가 수출 가능성이 커짐에 따라 기존 방산 부문 할인율 20%도 제거했다”고 밝혔다.

전날(2일) 폴란드 국방부는 K2 2차 사업에 대한 세부내용을 공개했다. 계약 규모는 기존에 시장에서 기대했던 67억달러로 발표됐고, 대수의 경우 K2 180대와 계열전차 81대로 총 261대를 납품하게 된다.

정 연구원은 “이번 K2 사업은 K-방산 역대 최대 규모 사업이기에 그 자체로도 의미가 크지만, 향후 파급효과는 더 클 전망”이라며 “이후 후속 물량 640대 체결 확률이 높아졌을 뿐만 아니라, 폴란드를 벤치마킹하는 루마니아(250대)와 슬로바키아 (104대) 사업도 가속화될 것”이라고 내다봤다.

또 “이번 기술이전·현지생산 계약 레퍼런스를 바탕으로 사우디(500대) 사업도 용이해질 것”이라며 “현대로템는 K2 생산능력을 2~4배가량 단계적으로 늘려가며 매출 볼륨도 더욱 키울 것”이라고 봤다. HD현대인프라코어는 이미 신규 공장을 착공해 K2 엔진 생산능력을 2배 확대할 계획에 있다.

한편, 현대로템 2분기 매출액은 전년 동기 대비 18.2% 늘어난 1조2938억원, 영업이익은 2378억으로 같은 기간 237.8% 증가할 것으로 추정했다. 시장 기대치 대비 매출액은 6% 밑돌고, 영업이익은 2.5%를 웃도는 실적이다.

그는 “방산 부문 매출액은 전년 동기 대비 27.6% 증가한 7203억원, 영업이익은 같은 기간 106.6% 늘어난 2257억원으로, 방산 수출 마진은 40.9%로 추정한다”며 “수출 비중 확대와 반복생산에 따른 영업레버리지 효과에 기인한다”고 말했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[현대로템] 최신 분석 보고서

- [리스트] MVP 상위 20선...비올, 에스엠 등 - 2...07/02

- [리스트] MVP 상위 20선...LG씨엔에스, 에스앤디...06/20

- “현대로템, 폴란드 K2전차 2차 계약 임박…목표...06/11

- [52주 최고가] 태웅 등 70개 종목 장중 신고가06/10

- [52주 최고가] 태웅 14.2%↑, 41개 장중 신고가06/02

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

현대로템 투자 체크 포인트

| 기업개요 | 철도차량 사업, 방위사업 및 현대차그룹 생산설비 제조를 맡은 현대자동차 그룹 계열회사 |

|---|---|

| 사업환경 | ▷ 주력사업인 철도차량은 고속철도 제작이 가능한 몇 안되는 회사로 세계 35개국에 수출 ▷ 방위산업은 창원공장에서 국내에서 유일하게 전차를 생산하고 있음 |

| 경기변동 | ▷ 철도차량, 방산 사업부는 정부 프로젝트로 매출이 발생해 경기에 둔감한 편임 ▷ 플랜트 사업부는 현대차, 기아차, 현대제철이 주요 고객으로 자동차, 철강 경기에 민감함 |

| 주요제품 | 레일솔루션부문 63.02% 디펜스솔루션부문 28.03% 에코플랜트부문 8.95% * 수치는 매출 비중 |

| 원재료 | ▷ 금속소재 등 (33%) : 현대비앤지스틸 등에서 매입 ▷ 전력 등 기타 (70.4%) : 한국전력공사 등에서 매입 * 괄호 안은 매입 비중 |

| 실적변수 | ▷ 자동차, 철강 등 전방산업의 플랜트 투자시 수혜 |

| 리스크 | 재무건전성 ★ - 부채비율 226.38% - 유동비율 134.56% - 당좌비율 47.54% - 이자보상배율 2.55% - 금융비용부담률 1.37% - 자본유보율 89.05% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

현대로템의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

현대로템 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 11,761 | 43,766 | 35,874 |

| 영업이익 | 2,029 | 4,566 | 2,100 |

| 영업이익률(%) | 17.2% | 10.4% | 5.9% |

| 순이익(지배지분) | 1,584 | 4,069 | 1,610 |

| 순이익률(%) | 13.5% | 9.3% | 4.5% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준