스몰캡 뉴스

“오리온, 2Q 기대치 부합…하반기 수익구조 개선 전망”-키움

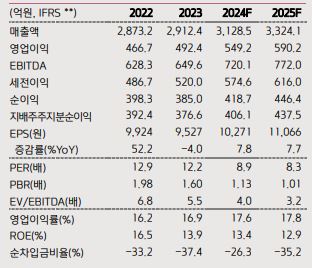

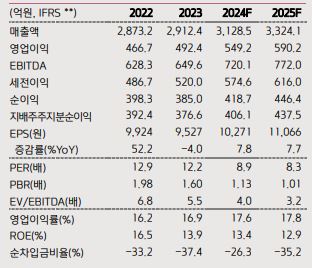

[아이투자 조양희 연구원]키움증권은 28일 오리온의 2분기 실적이 시장 기대치에 부합하며 3분기부터 중국 법인의 채널 영업 정상화로 수익 구조가 개선될 것이라고 내다봤다. 이에 투자의견 ‘매수’와 목표주가 14만2000원을 모두 유지했다. 전 거래일 종가는 9만1600원이다.

키움증권에 따르면, 오리온의 2분기 연결 기준 영업이익은 전년 동기 대비 10% 늘어난 1236억원을 기록할 전망이다.

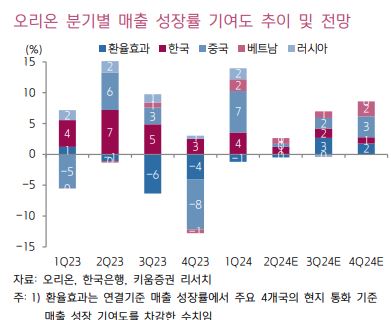

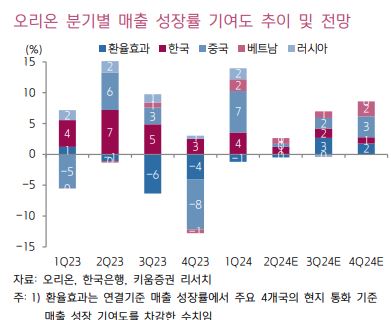

박상준 연구원은 “소비경기 회복 지연과 중국 영업 체제 전환에 따른 매출 공백 영향으로 매출 성장률은 2%로 둔화되는 흐름”이라면서도 “중국 할인점 등 주요 채널 수익 구조 개선과 원·부재료 단가 하락 등에 힘입어 연결 기준 영업이익률은 전년 동기 대비 1.2%p(포인트) 상승할 것”이라고 밝혔다.

이어 “중국은 할인점 경로의 간접 판매 전환 등이 완료되면서 3분기부터 전 채널의 영업이 정상화할 것”이라며 “위안화 환율도 전년 동기 대비 강세 구간에 진입했기 때문에 중국 법인을 중심으로 매출 성장률이 반등하고, 수익 구조도 과거 대비 개선될 전망”이라고 했다.

박 연구원은 “계절적으로도 6월을 저점으로 매출이 전월 대비 반등세를 보이며, 실적 개선 모멘텀이 강화될 것”이라며 “국경절 성수기와 광군제 행사 시즌을 앞두고, 중국 법인의 판매량 확대가 본격화될 것”이라고 기대했다.

그러면서 “하반기 영업이익은 상반기 대비 의미 있는 반등세가 나타날 것”이라며 “음식료 주요 업체 대비 밸류에이션 할인 폭이 크게 확대된 상황으로 최근 주가 조정을 비중 확대의 기회로 활용할 필요가 있다”고 덧붙였다.

키움증권에 따르면, 오리온의 2분기 연결 기준 영업이익은 전년 동기 대비 10% 늘어난 1236억원을 기록할 전망이다.

박상준 연구원은 “소비경기 회복 지연과 중국 영업 체제 전환에 따른 매출 공백 영향으로 매출 성장률은 2%로 둔화되는 흐름”이라면서도 “중국 할인점 등 주요 채널 수익 구조 개선과 원·부재료 단가 하락 등에 힘입어 연결 기준 영업이익률은 전년 동기 대비 1.2%p(포인트) 상승할 것”이라고 밝혔다.

이어 “중국은 할인점 경로의 간접 판매 전환 등이 완료되면서 3분기부터 전 채널의 영업이 정상화할 것”이라며 “위안화 환율도 전년 동기 대비 강세 구간에 진입했기 때문에 중국 법인을 중심으로 매출 성장률이 반등하고, 수익 구조도 과거 대비 개선될 전망”이라고 했다.

박 연구원은 “계절적으로도 6월을 저점으로 매출이 전월 대비 반등세를 보이며, 실적 개선 모멘텀이 강화될 것”이라며 “국경절 성수기와 광군제 행사 시즌을 앞두고, 중국 법인의 판매량 확대가 본격화될 것”이라고 기대했다.

그러면서 “하반기 영업이익은 상반기 대비 의미 있는 반등세가 나타날 것”이라며 “음식료 주요 업체 대비 밸류에이션 할인 폭이 크게 확대된 상황으로 최근 주가 조정을 비중 확대의 기회로 활용할 필요가 있다”고 덧붙였다.

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 8,018 | 31,043 | 29,124 |

| 영업이익 | 1,314 | 5,436 | 4,924 |

| 영업이익률 | 16.4% | 17.5% | 16.9% |

| 순이익 | 1,043 | 5,246 | 3,766 |

| 순이익률 | 13.0% | 16.9% | 12.9% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

'초코파이'로 유명한 제과 전문업체

경기변동

▷ 경기 변동에 둔감한 편임

주요제품

제과부문 117.34%

연결조정등 -17.34%

* 수치는 매출 비중

연결조정등 -17.34%

* 수치는 매출 비중

원재료

▷ 유지류(9.8%)(내수 매입단가, 11년 kg당 2183원 → 12년 2145원 → 13년 1951원 → 14년 1699원 → 15년 1483원 → 16년 1298원)

▷ 분유류(3.7%)(내수 매입단가, 11년 kg당 5912원 → 12년 6107원 → 13년 5964원 → 14년 5974원 → 15년 5843원 → 16년 5566원)

▷ 당류(6.5%) (11년 kg당 929원 → 12년 964원 → 13년 871원 → 14년 805원 → 15년 771원 → 16년 750원)

* 괄호 안은 매입단가 추이

▷ 분유류(3.7%)(내수 매입단가, 11년 kg당 5912원 → 12년 6107원 → 13년 5964원 → 14년 5974원 → 15년 5843원 → 16년 5566원)

▷ 당류(6.5%) (11년 kg당 929원 → 12년 964원 → 13년 871원 → 14년 805원 → 15년 771원 → 16년 750원)

* 괄호 안은 매입단가 추이

실적변수

▷ 중국, 동남아 등 신흥시장 진출 성공 여부

▷ 유지류·분유류 등 원재료 가격 하락시 수익성 개선

▷ 유지류·분유류 등 원재료 가격 하락시 수익성 개선

리스크

재무건전성 ★★★★★

- 부채비율 32.93%

- 유동비율 253.88%

- 당좌비율 216.50%

- 이자보상배율 75.55%

- 금융비용부담률 0.22%

- 자본유보율 7,551.49%

- 부채비율 32.93%

- 유동비율 253.88%

- 당좌비율 216.50%

- 이자보상배율 75.55%

- 금융비용부담률 0.22%

- 자본유보율 7,551.49%

신규사업

▷ 진행 중인 신규사업 없음