스몰캡 뉴스

“현대로템, 3분기 철도 흑자전환…목표가 높여”-메리츠

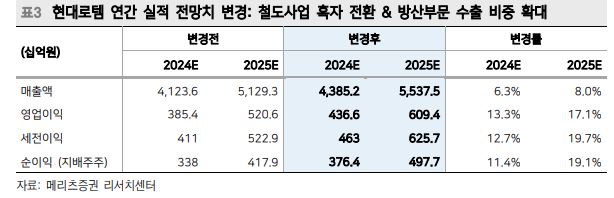

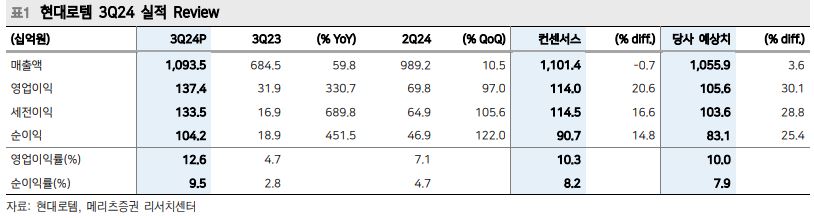

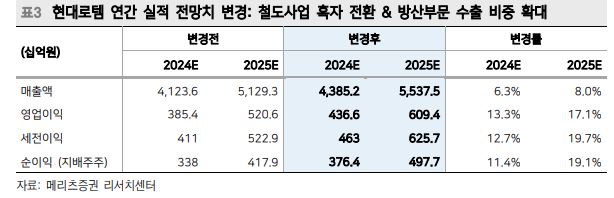

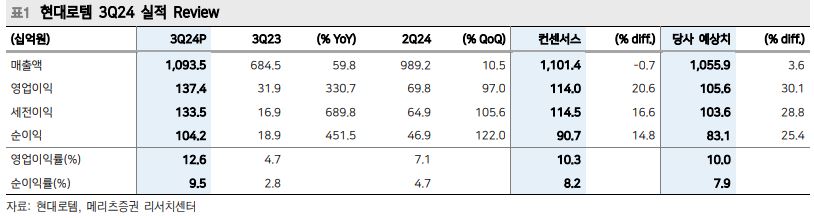

[아이투자 조양희 연구원]메리츠증권은 29일 현대로템에 대해 3분기 방산 성장과 철도사업의 흑자전환으로 영업이익이 시장 기대치를 크게 웃돌았다며 목표주가를 기존 5만8000원에서 8만2000원으로 높였다. 투자의견은 ‘매수’를 유지했다. 전 거래일 종가는 6만3600원이다.

3분기 현대로템의 매출액은 전년 동기 대비 18% 증가한 1조1000억원, 영업이익은 같은 기간 234.2% 늘어난 1374억원을 기록했다. 시장 기대치 대비 매출액은 부합하고, 영업이익은 큰 폭으로 상화히는 실적이다.

이 증권사 이지호 연구원은 “방산 부문은 폴란드향 물량을 바탕으로 수출이 꾸준히 성장해 실적 우상향을 주도했고, 철도는 주요 수출 파이프라인 개시 효과로 흑자전환하며 실적 서프라이즈를 거뒀다”고 설명했다.

그는 “현재 폴란드향 K2 2차 계약이 막바지로, 연내 체결 가능성이 크다”며 “수차례 지연으로 계약성사에 대한 우려가 일부 존재하지만, 오히려 K2 외의 항목까지 추가로 요청한 정황이 파악되며 예상 금액은 기존 4조원대에서 6조원 이상이 될 것”이라고 기대했다.

이어 “최근 폴란드는 금융지원 없이 한국산 무기 구매를 결정하는 등 높은 무기 수요를 내비치고 있어 연내 2차 계약 체결 및 금액 상향 가능성을 크게 예상한다”며 “내년 중 약 5조원 이상 규모의 루마니아향 계약 체결 가능성도 크다”고 밝혔다.

그러면서 “수출국이 확대되면 폴란드에 대한 높은 방산수출 의존도가 일부 해소되고, 업종 내 멀티플 디스카운트 또한 일부 해결될 수 있을 것”이라고 판단했다.

3분기 현대로템의 매출액은 전년 동기 대비 18% 증가한 1조1000억원, 영업이익은 같은 기간 234.2% 늘어난 1374억원을 기록했다. 시장 기대치 대비 매출액은 부합하고, 영업이익은 큰 폭으로 상화히는 실적이다.

이 증권사 이지호 연구원은 “방산 부문은 폴란드향 물량을 바탕으로 수출이 꾸준히 성장해 실적 우상향을 주도했고, 철도는 주요 수출 파이프라인 개시 효과로 흑자전환하며 실적 서프라이즈를 거뒀다”고 설명했다.

그는 “현재 폴란드향 K2 2차 계약이 막바지로, 연내 체결 가능성이 크다”며 “수차례 지연으로 계약성사에 대한 우려가 일부 존재하지만, 오히려 K2 외의 항목까지 추가로 요청한 정황이 파악되며 예상 금액은 기존 4조원대에서 6조원 이상이 될 것”이라고 기대했다.

이어 “최근 폴란드는 금융지원 없이 한국산 무기 구매를 결정하는 등 높은 무기 수요를 내비치고 있어 연내 2차 계약 체결 및 금액 상향 가능성을 크게 예상한다”며 “내년 중 약 5조원 이상 규모의 루마니아향 계약 체결 가능성도 크다”고 밝혔다.

그러면서 “수출국이 확대되면 폴란드에 대한 높은 방산수출 의존도가 일부 해소되고, 업종 내 멀티플 디스카운트 또한 일부 해결될 수 있을 것”이라고 판단했다.

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 11,761 | 43,766 | 35,874 |

| 영업이익 | 2,029 | 4,566 | 2,100 |

| 영업이익률 | 17.2% | 10.4% | 5.9% |

| 순이익 | 1,584 | 4,069 | 1,610 |

| 순이익률 | 13.5% | 9.3% | 4.5% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

철도차량 사업, 방위사업 및 현대차그룹 생산설비 제조를 맡은 현대자동차 그룹 계열회사

경기변동

▷ 철도차량, 방산 사업부는 정부 프로젝트로 매출이 발생해 경기에 둔감한 편임

▷ 플랜트 사업부는 현대차, 기아차, 현대제철이 주요 고객으로 자동차, 철강 경기에 민감함

▷ 플랜트 사업부는 현대차, 기아차, 현대제철이 주요 고객으로 자동차, 철강 경기에 민감함

주요제품

레일솔루션부문 63.02%

디펜스솔루션부문 28.03%

에코플랜트부문 8.95%

* 수치는 매출 비중

디펜스솔루션부문 28.03%

에코플랜트부문 8.95%

* 수치는 매출 비중

원재료

▷ 금속소재 등 (33%) : 현대비앤지스틸 등에서 매입

▷ 전력 등 기타 (70.4%) : 한국전력공사 등에서 매입

* 괄호 안은 매입 비중

▷ 전력 등 기타 (70.4%) : 한국전력공사 등에서 매입

* 괄호 안은 매입 비중

실적변수

▷ 자동차, 철강 등 전방산업의 플랜트 투자시 수혜

리스크

재무건전성 ★

- 부채비율 226.38%

- 유동비율 134.56%

- 당좌비율 47.54%

- 이자보상배율 2.55%

- 금융비용부담률 1.37%

- 자본유보율 89.05%

- 부채비율 226.38%

- 유동비율 134.56%

- 당좌비율 47.54%

- 이자보상배율 2.55%

- 금융비용부담률 1.37%

- 자본유보율 89.05%

신규사업

▷ 진행중인 신규사업 없음