스몰캡 뉴스

“스튜디오드래곤, 3Q 하회…내년 작품수 확대에 목표가↑”-NH

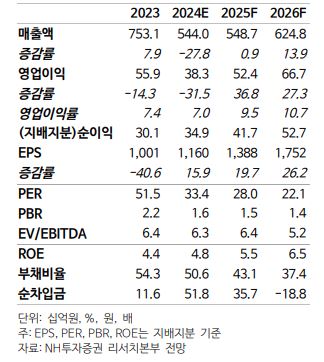

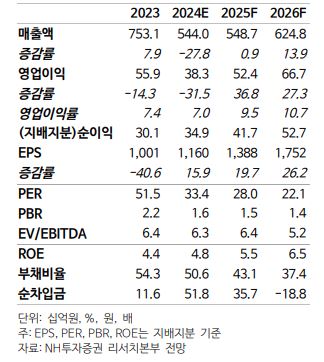

[아이투자 조양희 연구원]NH투자증권이 29일 스튜디오드래곤에 대해 3분기 실적이 기대치를 밑돌 것이라면서도 목표주가를 기존 5만6000원에서 6만2000원으로 11% 상향했다. 내년 제작 납품 편수 확대가 기대되기 때문이다. 전 거래일 종가는 3만8800원이다.

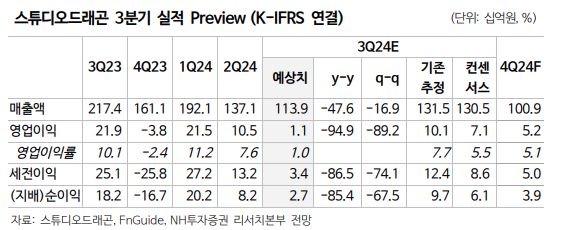

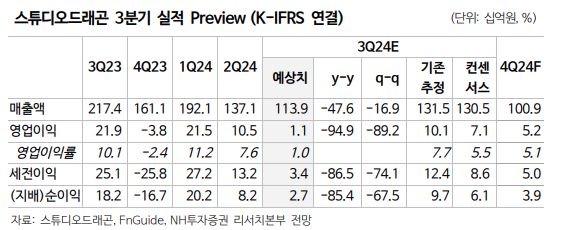

이 증권사 이화정 연구원은 “방영 회차가 크게 감소하고, 대작 상각비 부담이 지속되면서 3분기 연결 기준 매출액은 전년 동기 대비 48% 감소한 1139억원, 영업이익은 같은 기간 95% 줄어든 11억원을 거둘 것”이라고 설명했다.

이어 “판매처 다각화 등을 통해 작품당 판가를 높이고 있지만, 분기 방영 회차가 전년 동기 대비 21% 감소한 59회에 그쳐 절대적인 방영회차, 판매량 자체가 낮았다”면서 “대작 ‘경성크리처2’의 일부 수익을 배분받는 데 그칠 것이며, ‘눈물의 여왕’ 관련 상각비 부담이 지속된 것으로 파악된다”고 말했다.

내년에는 제작 납품 편수가 늘어날 것으로 봤다. 이 연구원은 “내년 하반기 캡티브 채널에서 수목 드라마 방영을 재개하고, KBS와의 업무협약 체결로 연간 6~7편을 납품할 예정”이라고 전했다. 올해 TV 채널 납품 편수는 12편에 머물렀다.

아울러 “제작 과정을 효율화를 통한 비용 절감 노력도 긍정적”이라고 덧붙였다.

이 증권사 이화정 연구원은 “방영 회차가 크게 감소하고, 대작 상각비 부담이 지속되면서 3분기 연결 기준 매출액은 전년 동기 대비 48% 감소한 1139억원, 영업이익은 같은 기간 95% 줄어든 11억원을 거둘 것”이라고 설명했다.

이어 “판매처 다각화 등을 통해 작품당 판가를 높이고 있지만, 분기 방영 회차가 전년 동기 대비 21% 감소한 59회에 그쳐 절대적인 방영회차, 판매량 자체가 낮았다”면서 “대작 ‘경성크리처2’의 일부 수익을 배분받는 데 그칠 것이며, ‘눈물의 여왕’ 관련 상각비 부담이 지속된 것으로 파악된다”고 말했다.

내년에는 제작 납품 편수가 늘어날 것으로 봤다. 이 연구원은 “내년 하반기 캡티브 채널에서 수목 드라마 방영을 재개하고, KBS와의 업무협약 체결로 연간 6~7편을 납품할 예정”이라고 전했다. 올해 TV 채널 납품 편수는 12편에 머물렀다.

아울러 “제작 과정을 효율화를 통한 비용 절감 노력도 긍정적”이라고 덧붙였다.

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 1,338 | 5,501 | 7,531 |

| 영업이익 | 43 | 364 | 559 |

| 영업이익률 | 3.2% | 6.6% | 7.4% |

| 순이익 | 24 | 335 | 301 |

| 순이익률 | 1.8% | 6.1% | 4.0% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

드라마 콘텐츠를 기획 ·제작하는 방송영상물제작업체

경기변동

▷ 경기보다는 각 콘텐츠의 흥행가능성에 따라 실적이 변동됨

주요제품

드라마 판매 65.20%

드라마 편성 28.43%

기타 6.36%

* 수치는 매출 비중

드라마 편성 28.43%

기타 6.36%

* 수치는 매출 비중

원재료

▷ 방송 판권, 연출자, 작가, 출연자 등 인적/물적 자원

실적변수

▷ 드라마 방영 시간대 증가시 수혜

리스크

재무건전성 ★★

- 부채비율 43.01%

- 유동비율 102.03%

- 당좌비율 99.05%

- 자본유보율 4,316.23%

- 부채비율 43.01%

- 유동비율 102.03%

- 당좌비율 99.05%

- 자본유보율 4,316.23%

신규사업

▷ 진행 중인 신규사업 없음