스몰캡 뉴스

“오리엔탈정공, 목표가↑…수주 잔고 팬데믹 이후 최고”-신영

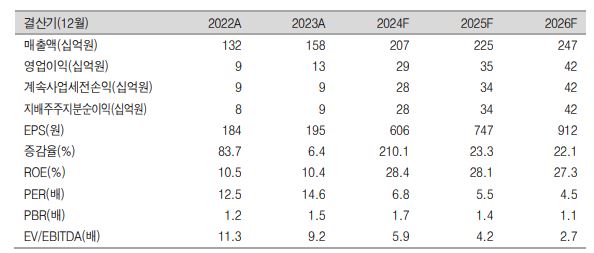

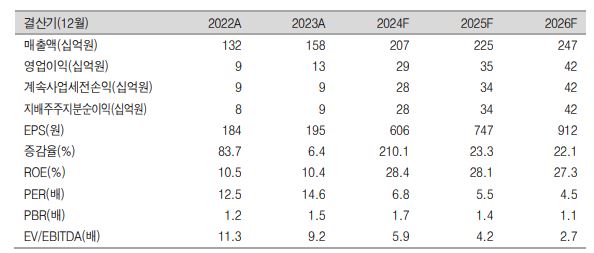

[아이투자 조양희 연구원]신영증권은 15일 오리엔탈정공에 대해 3분기 영업이익률이 역대 최고 수준을 갱신한데 이어 내년에도 매출액과 영업이익이 각각 8.7%, 20.7% 증가할 것으로 내다봤다. 이에 투자의견 ‘매수’를 유지하면서 목표주가를 기존 7000원에서 8500원으로 상향했다. 전 거래일 종가는 4130원이다.

이 증권사 엄경아 연구원은 “3분기말 수주잔고는 3277억원으로, 팬데믹 이후 가장 높은 수준”이라며 “내년과 오는 2026년 추정 실적 조정에 따라 목표주가를 올렸다”고 말했다.

이어 “조선업체들의 건조량이 늘면서 오리엔탈마린텍에서 제작하는 데크하우스 매출이 꾸준하게 늘어나는 모습”이라며 “데크하우스는 고정비 비중이 높아 매출 증가시 매출 레버리지 효과가 극대화된다”고 밝혔다.

그는 “주요 고객사의 인도 선종 믹스가 대형 컨테이너선에서 가스선 위주로 바뀌면서 박용 크레인 탑재수량이 늘어나고, 데크하우스 단가도 상승했다”며 “내년에도 매출액과 영업이익이 증가할 것”이라고 바라봤다.

한편, 오리엔탈정공의 3분기 연결 기준 매출액은 전년 동기 대비 38% 늘어난 522억원, 영업이익은 같은 기간 222% 증가한 97억원, 영업이익률 18.6%를 기록했다. 엄 연구원은 “영업이익률이 역대 최고 수준을 보인 시기는 경쟁사 영업 차질에 따른 시장점유율 확대 시기인 2020년(연간 12.7%)로, 2020년보다 물량 증가 효과에 따른 매출 레버리지 효과가 나타나기 시작했다”고 설명했다.

<자료>오리엔탈정공, 신영증권

이 증권사 엄경아 연구원은 “3분기말 수주잔고는 3277억원으로, 팬데믹 이후 가장 높은 수준”이라며 “내년과 오는 2026년 추정 실적 조정에 따라 목표주가를 올렸다”고 말했다.

이어 “조선업체들의 건조량이 늘면서 오리엔탈마린텍에서 제작하는 데크하우스 매출이 꾸준하게 늘어나는 모습”이라며 “데크하우스는 고정비 비중이 높아 매출 증가시 매출 레버리지 효과가 극대화된다”고 밝혔다.

그는 “주요 고객사의 인도 선종 믹스가 대형 컨테이너선에서 가스선 위주로 바뀌면서 박용 크레인 탑재수량이 늘어나고, 데크하우스 단가도 상승했다”며 “내년에도 매출액과 영업이익이 증가할 것”이라고 바라봤다.

한편, 오리엔탈정공의 3분기 연결 기준 매출액은 전년 동기 대비 38% 늘어난 522억원, 영업이익은 같은 기간 222% 증가한 97억원, 영업이익률 18.6%를 기록했다. 엄 연구원은 “영업이익률이 역대 최고 수준을 보인 시기는 경쟁사 영업 차질에 따른 시장점유율 확대 시기인 2020년(연간 12.7%)로, 2020년보다 물량 증가 효과에 따른 매출 레버리지 효과가 나타나기 시작했다”고 설명했다.

<자료>오리엔탈정공, 신영증권

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 510 | 2,073 | 1,575 |

| 영업이익 | 82 | 249 | 128 |

| 영업이익률 | 16.1% | 12.0% | 8.1% |

| 순이익 | 69 | 261 | 89 |

| 순이익률 | 13.5% | 12.6% | 5.7% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

선박상부 구조물, 선박 상부기계 제조업체

경기변동

▷ 경기에 따라 실적 영향을 크게 받는 산업으로 조선업 선박 수주에 영향을 받음

주요제품

선박용 기계품 52.79%

선박용 상부구조물 47.21%

* 수치는 매출 비중

선박용 상부구조물 47.21%

* 수치는 매출 비중

원재료

▷ STEEL PLATE류 (90.9%) 가격(11년 1025원/kg → 12년 922원/kg → 13년 891원/kg → 14년 890원/kg → 15년 767원/kg → 16년 597원/kg)

▷ 형강류 (9.1%)

* 괄호 안은 매입 비중

▷ 형강류 (9.1%)

* 괄호 안은 매입 비중

실적변수

▷ 조선업 선박 수주량 증가시 수혜

▷ 철강제품 가격 인하시 수익선 개선

▷ 철강제품 가격 인하시 수익선 개선

리스크

재무건전성 ★★

- 부채비율 142.78%

- 유동비율 53.22%

- 당좌비율 36.33%

- 이자보상배율 2.36%

- 금융비용부담률 1.79%

- 자본유보율 123.35%

- 부채비율 142.78%

- 유동비율 53.22%

- 당좌비율 36.33%

- 이자보상배율 2.36%

- 금융비용부담률 1.79%

- 자본유보율 123.35%

신규사업

▷ Offshore Crane & Winch 제품군의 제품개발 추진