최근 1주일 동안 PER, PBR이 낮아진 기업들을 주요 업종별로 정리합니다. 평소에는 주가하락이 큰 기업이, 실적시즌에는 이익이 크게 늘어난 기업들이 찾아집니다. 아래 리스트를 보며 기업의 주가등락을 PER·PBR 증감으로 연상시키는 습관도 가져보시면 좋겠습니다.

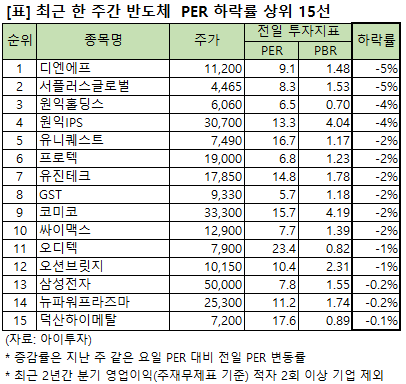

최근 1주일 동안 PER, PBR이 낮아진 기업들을 주요 업종별로 정리합니다. 평소에는 주가하락이 큰 기업이, 실적시즌에는 이익이 크게 늘어난 기업들이 찾아집니다. 아래 리스트를 보며 기업의 주가등락을 PER·PBR 증감으로 연상시키는 습관도 가져보시면 좋겠습니다.하락률 상위 15개 기업 중 PER이 가장 낮았던 종목은 GST, 원익홀딩스 순서고, PBR은 원익홀딩스, 오디텍 순으로 낮았다. PER과 PBR은 낮을수록 저평가된 것으로 판단한다.

PER은 전일 종가기준 시가총액을 2017년 4분기 연환산(최근 4개 분기 합) 순이익으로, PBR은 전일 종가기준 시가총액을 2017년 4분기 순자산(자본총계)으로 나눠 각각 구했다. 연결 재무제표를 작성하는 기업의 순이익과 자본총계는 연결 지배주주 기준이다. PER이 25배를 넘는 기업은 위 목록에서 제외했다.

이 시각 강세업종/테마04.18 15:31

-

1

조선사

5

5

▲8.9%

▲5

▲5 ▼0

▼0 0

0

33,300원

▲4,300원▲14.8%

-

2

대북송전주

11

11

▲7.5%

▲9

▲9 ▼0

▼0 2

2

4,125원

▲685원▲19.9%

-

3

반도체 - 검사

19

19

▲6.4%

▲19

▲19 ▼0

▼0 0

0

9,460원

▲2,180원▲30.0%

-

4

전력기기

24

24

▲6.0%

▲22

▲22 ▼0

▼0 2

2

4,125원

▲685원▲19.9%

이 시각 급등주04.18 15:35

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[디엔에프] 최근 종목 뉴스

[디엔에프] 투자 체크 포인트

| 기업개요 | 반도체 박막 재료 제조기업 |

|---|---|

| 사업환경 | ▷ 반도체 재료는 반도체 성능과 직결되기 때문에 반도체 공정 기술 발전과 더불어 지속적 성장 가능 |

| 경기변동 | ▷ 경기에 따라 실적 영향을 크게 받는 산업으로 반도체가격에 영향을 받음 |

| 주요제품 | 반도체 69.31% 광통신소자 및 재료소자 및 재료 30.69% * 수치는 매출 비중 |

| 원재료 | ▷ H1 ('15~'18년 7100원/kg로 일정함) ▷ T1 ('15년 1만6797원/kg → '16년 1만6947원 → 17년~18년 1만7400원/kg) * 괄호 안은 가격 변동 추이 |

| 실적변수 | ▷ D램·낸드플래시 가격 상승시 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 33.72% - 유동비율 190.24% - 당좌비율 90.87% - 이자보상배율 10.27% - 금융비용부담률 1.12% - 자본유보율 2,411.98% |

| 신규사업 | ▷ 반도체 재료 및 신사업 소재 다변화를 위해 부지 매입하여 신규 사업 다각화 준비 중 |

디엔에프의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[디엔에프] 한 눈에 보는 투자지표

| 손익계산서 | 2023.12 | 2022.12 | 2021.12 |

|---|---|---|---|

| 매출액 | 842 | 969 | 870 |

| 영업이익 | -29 | 161 | 111 |

| 영업이익률(%) | -3.4% | 16.6% | 12.8% |

| 순이익(연결지배) | 52 | 58 | 107 |

| 순이익률(%) | 6.1% | 6.0% | 12.3% |

(자료 : 매출액,영업이익은 K-IFRS 개별, 순이익은 K-IFRS 연결지배)