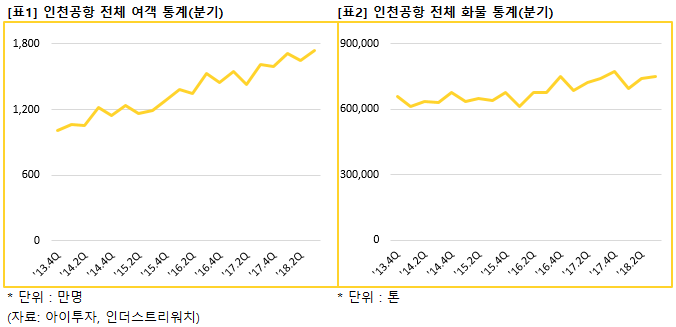

산업통계 빅데이터 서비스인 인더스트리워치(http://iw.itooza.com)에 따르면 2018년 3분기 인천공항 총여객은 전분기 대비 5%, 전년 동기 대비 8% 증가했다. 그러나 2015년 1분기부터 2018년 2분기까지 평균 분기별 여객 수 증가율이 12%인 것과 비교하면 이번 분기의 성장률은 다소 둔화된 것을 알 수 있다.

FSC(대형국적사)중엔 대한항공의 여객수가 453만명으로 전년 동기 대비 3.9% 늘었고, LCC(저가 항공사) 내에선 제주항공의 여객 수가 143만명으로 전년 동기 대비 17.2% 증가해 성장률이 돋보였다. 항공사별 점유율은 대한항공 26%, 아시아나항공 18%, 제주항공 8%, 진에어 6%, 티웨이항공 4%다.

인천공항 전체 화물이 전년 동기 대비 소폭(+1.2%) 늘어난 가운데 대한항공과 아시아나의 실적이 엇갈렸다. 아시아나항공의 3분기 화물 합계는 17만7312톤으로 전년 동기 대비 8.5% 늘어난 반면 대한항공은 32만1199톤으로 전년 동기 대비 3.7% 줄었다(인천공항 기준).

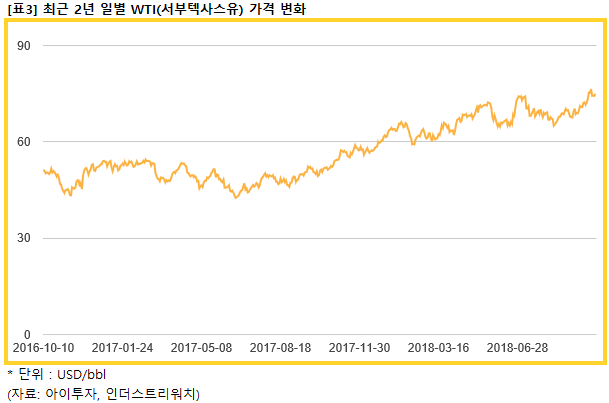

국제 유가 상승에 따른 연료비 부담도 가중됐다. 세계 3대 원유 중 하나인 WTI(서부텍사스유)의 2018년 3분기 평균 가격은 배럴당 69.49달러로, 2017년 3분기 대비 44%가량 올랐다(관련 기사▷[원유] WTI, 배럴당 74.96달러…0.9%↑).

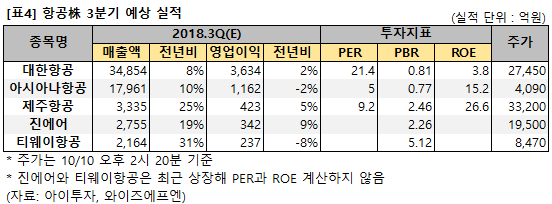

이러한 상황에 대한항공과 아시아나항공, 제주항공의 3분기 수익성이 하락이 우려된다. 금융정보업체 와이즈에프엔에 따르면 대한항공의 3분기 실적 컨센서스는 매출액 3조4854억원(+8%, 이하 전년 동기비), 영업이익 3634억원(+2%)이며, 영업이익률은 전년 동기 대비 0.6%p 내린 10.4%다(컨센서스는 최근 3개월 기준).

아시아나항공의 3분기 영업이익은 1162억원으로 전년 동기 대비 2% 감소할 전망이다. 영업이익률은 0.8%p 내린 6.5%로 예상됐다. 제주항공의 경우 매출액 성장률은 25%로 비교적 클 전망이나, 영업이익률은 2.5%p 내릴 것으로 보인다. 증권사들이 예상한 제주항공의 3분기 매출액은 3335억원, 영업이익은 423억원(+5%)이다.

2017년 12월에 상장한 진에어와 2018년 8월 상장한 티웨이항공의 3분기 영업이익은 각각 342억원(+9%), 237억원(-8%)으로 예상했다. 지난 3분기 지진과 태풍 발생으로 일본 노선이 부진한 탓에 LCC의 3분기 실적 둔화가 불가피할 전망이다.

이 시각 강세업종/테마04.24 10:41

-

1

선박엔진 관련주

7

7

▲6.5%

▲7

▲7 ▼0

▼0 0

0

13,020원

▲1,410원▲12.1%

-

2

자율주행 관련주

14

14

▲4.5%

▲12

▲12 ▼2

▼2 0

0

3,045원

▲485원▲19.0%

-

3

반도체 장비 - 전공정

14

14

▲4.1%

▲14

▲14 ▼0

▼0 0

0

54,200원

▲5,100원▲10.4%

-

4

종합반도체 회사

2

2

▲4.0%

▲2

▲2 ▼0

▼0 0

0

179,400원

▲8,400원▲4.9%

이 시각 급등주04.24 10:43

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[대한항공] 최근 종목 뉴스

[대한항공] 투자 체크 포인트

| 기업개요 | 국내 최대 항공회사 |

|---|---|

| 사업환경 | ▷ 반도체 등 첨단제품 수출 증가에 따른 항공운송 수요 증가, 중국 경제 성장에 따른 관광객 증가는 기회 요인 ▷ 중국 항공사들과의 경쟁 심화, 고유가 기조는 리스크 ▷ 국내 저가항공 경쟁 치열 |

| 경기변동 | ▷ 경기에 따라 실적 영향을 크게 받는 산업으로 유가, 환율에 직접적인 영향을 받음 |

| 주요제품 | 항공운송 96.99% 항공우주 3.33% 호텔사업 1.26% 기타 1.19% 연결조정 -2.76% * 수치는 매출 비중 |

| 원재료 | ▷ 항공유 : GS-Caltex, Shell 등에서 매입 ▷ A/C ENGINE 외 다수 |

| 실적변수 | ▷ 환율 하락시 수혜 : 원화가치 상승으로 내국인 해외여행 증가, 달러부채 가치 감소 ▷ 유가 하락시 원가 절감 ▷ 국내외 관광객 증가, 자회사의 수익 개선 |

| 리스크 | 재무건전성 ★★★ - 부채비율 267.40% - 유동비율 87.78% - 당좌비율 73.21% - 이자보상배율 8.90% - 금융비용부담률 3.01% - 자본유보율 263.09% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

대한항공의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[대한항공] 한 눈에 보는 투자지표

| 손익계산서 | 2023.12 | 2022.12 | 2021.12 |

|---|---|---|---|

| 매출액 | 161,118 | 140,961 | 90,168 |

| 영업이익 | 17,901 | 28,306 | 14,180 |

| 영업이익률(%) | 11.1% | 20.1% | 15.7% |

| 순이익(연결지배) | 10,612 | 17,284 | 5,777 |

| 순이익률(%) | 6.6% | 12.3% | 6.4% |

(자료 : 매출액,영업이익은 K-IFRS 개별, 순이익은 K-IFRS 연결지배)