퀵리포트는 증권사가 발행한 분석 리포트의 핵심 내용만 요약해 속보로 제공합니다. 종목에 대한 투자의견, 목표가, 리포트 주요 내용, 최근 실적을 알려 드립니다.

퀵리포트는 증권사가 발행한 분석 리포트의 핵심 내용만 요약해 속보로 제공합니다. 종목에 대한 투자의견, 목표가, 리포트 주요 내용, 최근 실적을 알려 드립니다.한화투자증권 이봉진 연구원이 작성한 성광벤드 리포트 주요내용은 아래와 같다.

▶ 대형 피팅 생산 전문업체

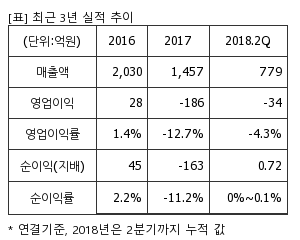

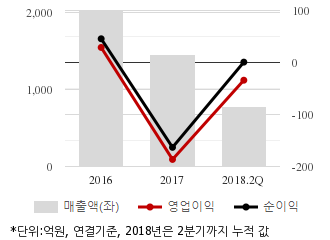

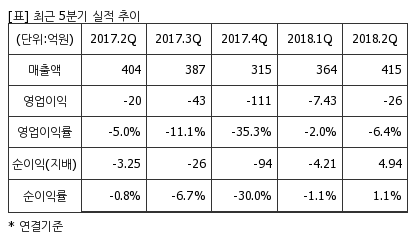

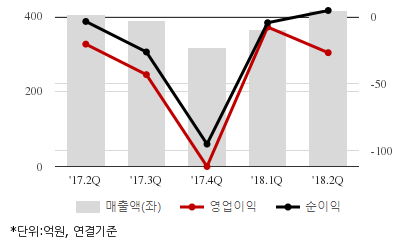

▶ 상반기 실적은 원화강세, Alloy 비중 감소 등으로 적자지속

▶ 미국 및 LNG수요 증가로 수주회복세 내년에는 BEP 상회하는 매출 전망

이날 오전 11시 현재 성광벤드 주가는 전일대비 5.06% 하락한 1만2200원이다. 현재가 기준 주가순자산배수(PBR)는 0.78배, 자기자본이익률(ROE)은 -2.7%다. 주가수익배수(PER)는 최근 4분기 합산 순이익이 적자를 기록해 음수(-)로 나와 계산하지 않았다.

→ [바로가기] 전 증권사 보고서 원문서비스 '와이즈리포트'

http://www.wisereport.co.kr/

이 시각 강세업종/테마04.19 15:30

-

1

석유 판매

8

8

▲5.2%

▲6

▲6 ▼2

▼2 0

0

17,050원

▲2,860원▲20.2%

-

2

윤활유

3

3

▲4.2%

▲3

▲3 ▼0

▼0 0

0

4,240원

▲310원▲7.9%

-

3

해운사

7

7

▲2.6%

▲6

▲6 ▼1

▼1 0

0

3,220원

▲285원▲9.7%

-

4

자전거/전기자전거

11

11

▲2.5%

▲3

▲3 ▼7

▼7 1

1

21,000원

▲3,770원▲21.9%

이 시각 급등주04.19 15:35

이 콘텐츠는 아이투자와 씽크풀이 공동개발한 로봇뉴스 알고리즘에 따라 작성한 기사입니다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[성광벤드] 최근 종목 뉴스

[성광벤드] 투자 체크 포인트

| 기업개요 | 산업용 관이음쇠(피팅) 제조업체 (태광과 함께 세계 시장 점유율 1·2위) |

|---|---|

| 사업환경 | ▷ 고유가에 따른 에너지 개발 수요 증대로 해양플랜트·석유화학 플랜트용 관이음쇠 수요 증가 추세 ▷ '스테인레스', '알로이' 등 고마진 제품 수요 증가로 관이음쇠 업체들의 이익률이 개선될 것으로 전망 ▷ 공급자 우위 시장으로 진행 중. 유럽 금융위기로 경쟁업체들의 경쟁력 약화에 따른 반사이익 기대 |

| 경기변동 | ▷ 건설, 조선 경기에 영향을 크게 받음 |

| 주요제품 | 관이음쇠 100.00% * 수치는 매출 비중 |

| 원재료 | ▷ PIPE, PLATE (69.4%) ▷ 외주가공 (22.2%) * 괄호 안은 매입 비중 |

| 실적변수 | ▷ 유가 상승시으로 에너지 개발 확대시 수혜 ▷ 건설업체(삼성중공업, GS건설, SK건설)들의 플랜트, 조선업체(대우조선해양, 현대중공업, 삼성중공업 등)들의 해양 플랜트 수주 증가시 수혜 ▷ 수출 비중(61.3%, 2015) 커 환율 상승 시 수혜 |

| 리스크 | 재무건전성 ★★ - 부채비율 11.87% - 유동비율 676.75% - 당좌비율 273.03% - 이자보상배율 56.77% - 금융비용부담률 0.12% - 자본유보율 3,151.54% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

성광벤드의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[성광벤드] 한 눈에 보는 투자지표

| 손익계산서 | 2023.12 | 2022.12 | 2021.12 |

|---|---|---|---|

| 매출액 | 2,547 | 2,440 | 1,369 |

| 영업이익 | 448 | 268 | -81 |

| 영업이익률(%) | 17.6% | 11.0% | -5.9% |

| 순이익(연결지배) | 392 | 392 | -12 |

| 순이익률(%) | 15.4% | 16.1% | -0.9% |

(자료 : 매출액,영업이익은 K-IFRS 개별, 순이익은 K-IFRS 연결지배)