[아이투자 김재호 연구원]아모레G는 화장품을 제조·판매하는 아모레퍼시픽을 포함한 7개의 자회사를 보유한 지주사다. 1분기 기준 주요 사업부문별 매출 비중은 화장품 88.5%, 데일리 뷰티 11.5%다.

회사의 매출액은 2017년 1분기 6조7937억원을 최대치로 감소세를 이어온다. 올해 1분기 연환산 기준 매출액은 4조2413억원이다. 같은 기간 영업이익과 순이익도 크게 줄어드는 모습을 보였다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

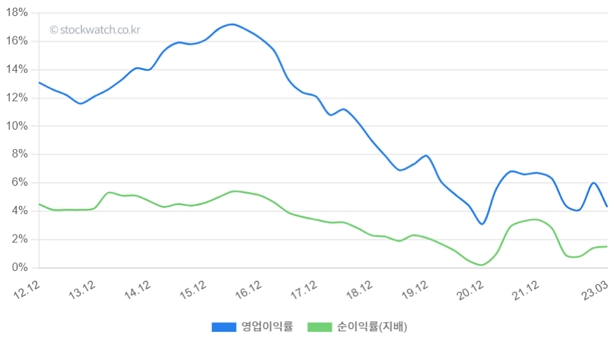

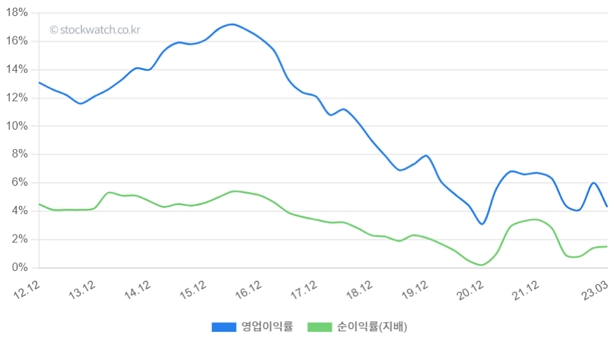

1분기 연환산 기준 영업이익률과 순이익률은 각각 4.3%, 1.5%다. 두 이익률은 하락세를 이어오다 2021년부터 상승과 하락을 반복하는 모습이다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

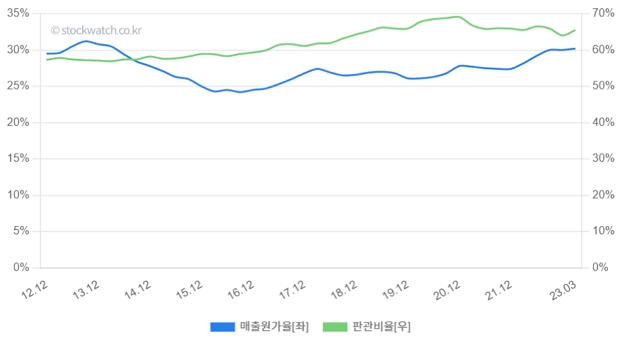

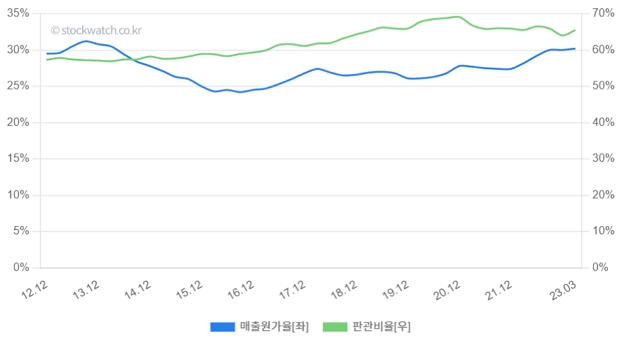

매출원가율은 2017년부터 현재까지 상승세를 이어와 올해 1분기 기준 30.2%를 기록했다. 판관비율은 2020년 4분기 69.1%를 기록한 후 조정을 받는 모습이다. 1분기 기준 판관비율은 65.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

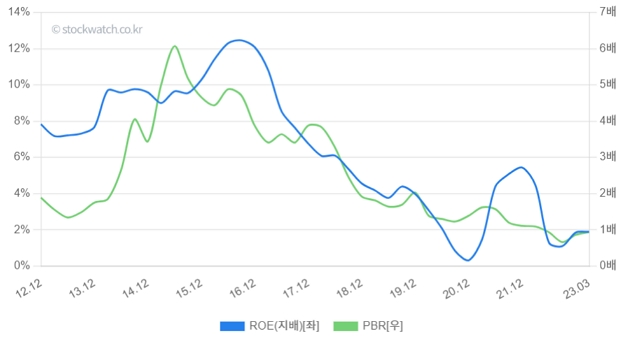

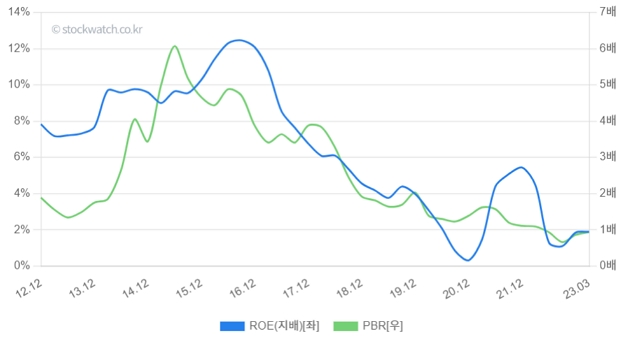

최근 실적기준 자기자본이익률(ROE)은 1.9%다. 이는 5년 평균 3.2%보다 낮은 수준이다. ROE는 2020년 4분기 0.32%를 기록한 후 상승해 2021년 4분기 5.4%까지 올랐다. 이후 다시 조정을 받으며 현재 수준에 이르렀다.

23일 시가총액기준 주가순자산배수(PBR)는 0.66배로, 5년 평균 1.45배에 비해 낮다. PBR은 오랜기간 하락세를 이어온다.

[그래프4] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 최근 상승과 하락을 반복하는 가운데, 총자산회전율과 재무레버리지는 조금씩 하락하는 모습이다.

[그래프5] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당을 꾸준히 지급한 것으로 나타났다. 주당 배당금은 2020년 230원 → 2021년 450원 → 2022년 205원으로 변했다. 작년 연간기준 시가배당률은 0.6%다.

[그래프6] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

배당성향은 2020년 235% → 2021년 23% → 2022년 35%로 변했다.

[그래프7] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

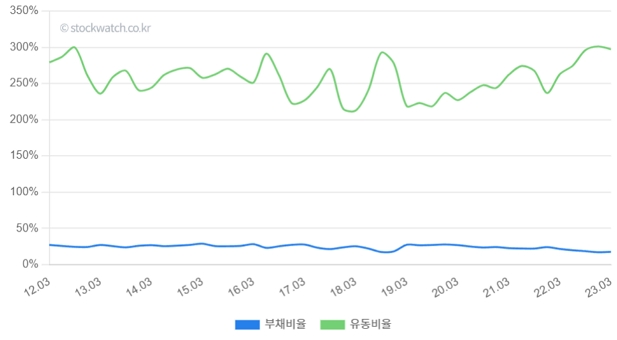

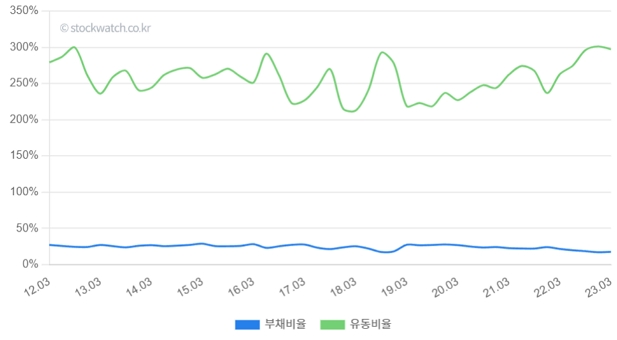

1분기 기준 부채비율과 유동비율은 각각 17.6%, 297.2%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 아모레G의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

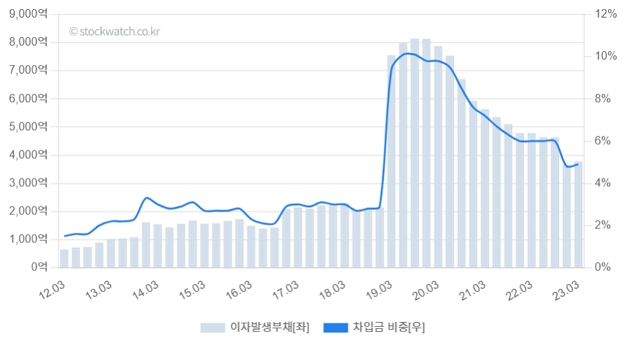

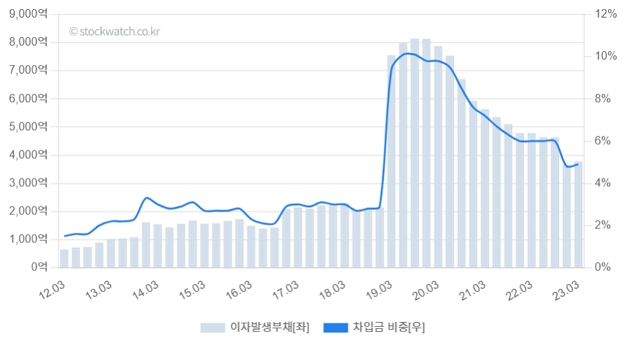

회사의 차입금 규모는 꾸준히 줄어드는 모습이다. 1분기 기준 차입금 비중은 4.9%로, 전체 자산에서 차입금이 차지하는 비중이 크지 않다는 것으로 확인할 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

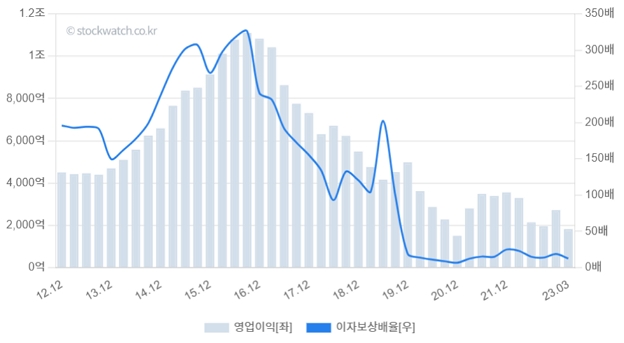

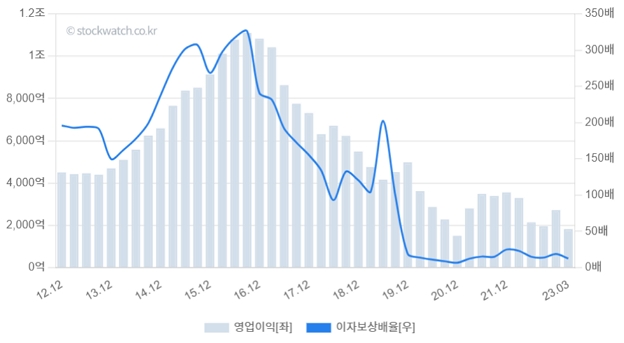

1분기 연환산 기준 이자보상배율은 12.5배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 의미한다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

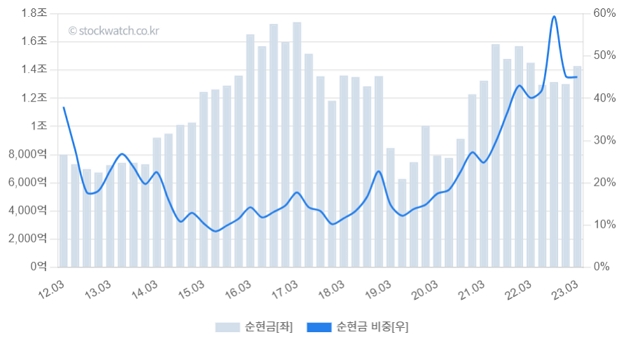

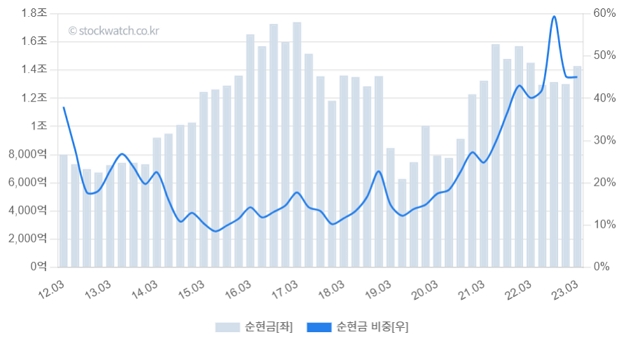

또, 회사는 1조4294억원 수준의 순현금을 보유한 것으로 나타났다. 이는 재무 안전성 매력을 크게 만드는 요소 중 하나다.

[그래프11] 순현금&시총대비 순현금 비중(연환산)

(자료: 아이투자 스톡워치)

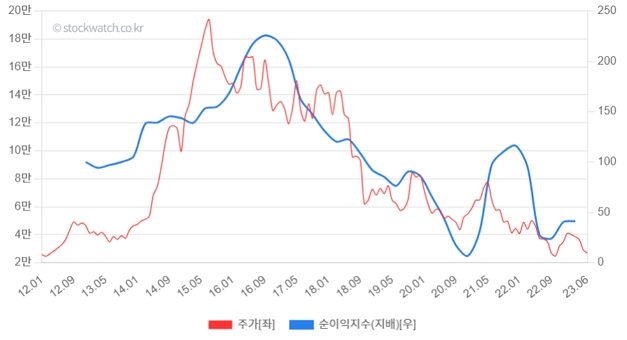

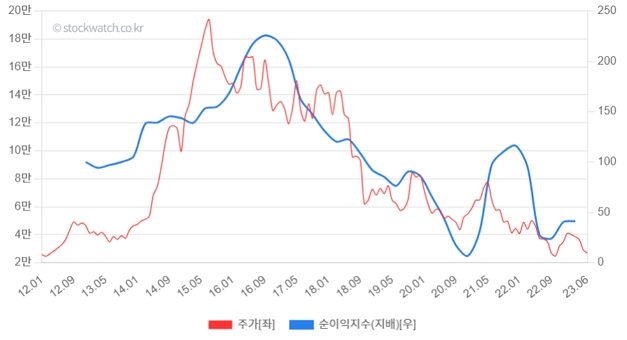

주가와 순이익지수는 전반적으로 하락세를 이어온 것으로 나타났다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

1일 아모레G에 대한 리포트를 작성한 하나증권 박은정 연구원은 "현재 중국의 소비 회복 속도는 기대보다 약하나, 회복 방향을 띄고 있는 것은 명백하다"며, "추가적인 하락 요소를 우려하기 보다는 개선될 부분을 고민할 시기로 본다"고 전했다.

박 연구원은 하반기 아모레G의 3가지 모멘텀으로 "1) 대중국 수요 회복에 따른 뷰티 계열사의 이익 체력 회복, 2) 그룹의 비중국 사업 확장으로 나타날 뷰티 자회사 실적 호조, 3) 본격적으로 유입될 방한 외국인에 의한 뷰티 계열사 이익 모멘텀"을 제시했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

회사의 매출액은 2017년 1분기 6조7937억원을 최대치로 감소세를 이어온다. 올해 1분기 연환산 기준 매출액은 4조2413억원이다. 같은 기간 영업이익과 순이익도 크게 줄어드는 모습을 보였다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 영업이익률과 순이익률은 각각 4.3%, 1.5%다. 두 이익률은 하락세를 이어오다 2021년부터 상승과 하락을 반복하는 모습이다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 2017년부터 현재까지 상승세를 이어와 올해 1분기 기준 30.2%를 기록했다. 판관비율은 2020년 4분기 69.1%를 기록한 후 조정을 받는 모습이다. 1분기 기준 판관비율은 65.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 1.9%다. 이는 5년 평균 3.2%보다 낮은 수준이다. ROE는 2020년 4분기 0.32%를 기록한 후 상승해 2021년 4분기 5.4%까지 올랐다. 이후 다시 조정을 받으며 현재 수준에 이르렀다.

23일 시가총액기준 주가순자산배수(PBR)는 0.66배로, 5년 평균 1.45배에 비해 낮다. PBR은 오랜기간 하락세를 이어온다.

[그래프4] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 최근 상승과 하락을 반복하는 가운데, 총자산회전율과 재무레버리지는 조금씩 하락하는 모습이다.

[그래프5] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당을 꾸준히 지급한 것으로 나타났다. 주당 배당금은 2020년 230원 → 2021년 450원 → 2022년 205원으로 변했다. 작년 연간기준 시가배당률은 0.6%다.

[그래프6] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

배당성향은 2020년 235% → 2021년 23% → 2022년 35%로 변했다.

[그래프7] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 기준 부채비율과 유동비율은 각각 17.6%, 297.2%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 아모레G의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금 규모는 꾸준히 줄어드는 모습이다. 1분기 기준 차입금 비중은 4.9%로, 전체 자산에서 차입금이 차지하는 비중이 크지 않다는 것으로 확인할 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 12.5배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 의미한다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

또, 회사는 1조4294억원 수준의 순현금을 보유한 것으로 나타났다. 이는 재무 안전성 매력을 크게 만드는 요소 중 하나다.

[그래프11] 순현금&시총대비 순현금 비중(연환산)

(자료: 아이투자 스톡워치)

주가와 순이익지수는 전반적으로 하락세를 이어온 것으로 나타났다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

1일 아모레G에 대한 리포트를 작성한 하나증권 박은정 연구원은 "현재 중국의 소비 회복 속도는 기대보다 약하나, 회복 방향을 띄고 있는 것은 명백하다"며, "추가적인 하락 요소를 우려하기 보다는 개선될 부분을 고민할 시기로 본다"고 전했다.

박 연구원은 하반기 아모레G의 3가지 모멘텀으로 "1) 대중국 수요 회복에 따른 뷰티 계열사의 이익 체력 회복, 2) 그룹의 비중국 사업 확장으로 나타날 뷰티 자회사 실적 호조, 3) 본격적으로 유입될 방한 외국인에 의한 뷰티 계열사 이익 모멘텀"을 제시했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[아모레G] 최신 분석 보고서

- [52주 최저가] 케이알엠 7.6%↓, 24개 종목 장중...10/14

- [52주 최고가] 태성 23.7%↑, 16개 종목 장중 신...05/30

- [장마감 급등주 점검] 코아스 상한가... 재무 상...10/31

- [오전 급등주 점검] 경남제약 상한가...재무 상...10/31

- [랭킹스탁] 목표주가 상향된 여의도 관심주 26선05/10

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

아모레G 투자 체크 포인트

| 기업개요 | 화장품, 생활용품 등의 제조 및 판매사업을 하는 아모레 그룹의 지주사 |

|---|---|

| 사업환경 | ▷ 화장품: 고가 및 중저가 양분, 판매채널 다양화, 신흥국 수요 성장 ▷ 생활용품: 고기능 상품 수요 증가, 구매패턴 다양화 ▷ 에뛰뜨, 이니스프리 등의 비상장 자회사 성장중 |

| 경기변동 | ▷ 화장품: 경기변동에 민감, 상품의 수명주기가 짧고 계절적 요인에 영향 ▷ 생활용품: 경기변동에 비탄력적 |

| 주요제품 | 화장품 97.27% 기타 4.69% 내부거래 -1.95% * 수치는 매출 비중 |

| 원재료 | ▷ 화장품사업부문 (60.8%) : 스킨, 로션 등 각종 화장품 원료 ▷ DB&Sulloc 사업부문 (39.2%) : 샴푸, 비누, 치약, 녹차 등의 원료 * 괄호 안은 매입 비중 |

| 실적변수 | ▷ 국내 및 중국의 화장품·생활용품 시장 확대시 수혜 ▷ 원/달러 환율 상승시 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 21.64% - 유동비율 262.99% - 당좌비율 144.56% - 자본유보율 7,227.06% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

아모레G의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

아모레G 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 30,805 | 40,213 | 44,950 |

| 영업이익 | 1,702 | 1,520 | 2,719 |

| 영업이익률(%) | 5.5% | 3.8% | 6.0% |

| 순이익(지배지분) | 2,584 | 1,193 | 622 |

| 순이익률(%) | 8.4% | 3.0% | 1.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준