[아이투자 조양희 연구원]삼성증권은 20일 컴투스에 대해 투자의견을 기존 ‘보유’에서 ‘매수’로 상향 조정하고, 목표주가는 7만4000원을 유지했다.

최근 주가 하락으로 시가총액이 자산가치 이하로 떨어진 만큼 추가적인 주가 하락 리스크가 제한적인데다, 하반기 신작 흥행 가능성을 반영한데 따른 것이다.

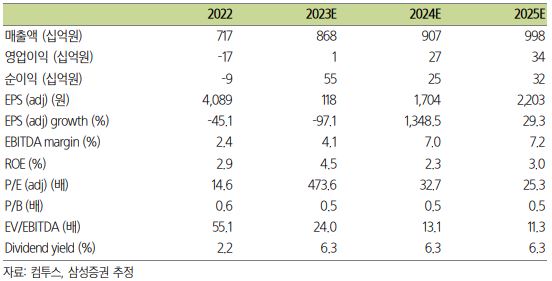

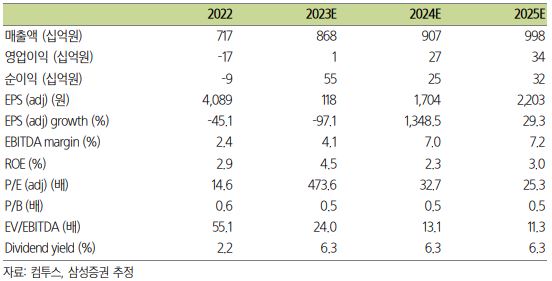

컴투스 2분기 실적은 기존 게임 성수기 효과와 신작 매출 반영으로 게임 부문이 흑자전환됨에 따라 영업적자 규모가 축소될 것으로 예상했다.

오동환 삼성증권 연구원은 “2분기 매출은 서머너즈워 천공의 아레나 매출 증가와 서머너즈워 크로니클의 매출 온기 반영으로 전년 동기 대비 16.4% 증가할 것”이라며 “미디어 부문은 적자규모가 유지되지만, 게임 부문이 흑자전환됨에 따라 영업이익은 27억원의 적자가 전망된다”고 밝혔다.

하반기에도 신작 효과가 기대된다는 평가다. 오 연구원은 “지난 6월말 출시된 제노니아는 현재 국내 구글플레이 매출 순위 10위권을 유지 중이며, 천공의 아레나의 업데이트 효과도 3분기 본격 반영된다”고 말했다.

이어 “하반기 MLB 나인이닝스 라이벌, 낚시의신 크루, 워킹데드 등 다수의 신작 출시가 예정돼 있어 게임 부문은 영업 흑자 유지가 가능할 것”으로 봤다.

미디어 부문은 적자가 지속되지만 규모는 감소할 것이란 설명이다. 그는 “자회사 위지윅스튜디오는 콘텐츠 제작 편수가 늘며 매출은 점진적으로 성장 중이지만, 비용도 함께 증가하고 있어 영업 적자가 유지되고 있다”면서 “컴투버스도 상용화 전까지는 분기 30억~40억원 규모의 영업 적자가 유지될 것”이라고 밝혔다.

최근 주가 하락으로 시가총액이 자산가치 이하로 떨어진 만큼 추가적인 주가 하락 리스크가 제한적인데다, 하반기 신작 흥행 가능성을 반영한데 따른 것이다.

컴투스 2분기 실적은 기존 게임 성수기 효과와 신작 매출 반영으로 게임 부문이 흑자전환됨에 따라 영업적자 규모가 축소될 것으로 예상했다.

오동환 삼성증권 연구원은 “2분기 매출은 서머너즈워 천공의 아레나 매출 증가와 서머너즈워 크로니클의 매출 온기 반영으로 전년 동기 대비 16.4% 증가할 것”이라며 “미디어 부문은 적자규모가 유지되지만, 게임 부문이 흑자전환됨에 따라 영업이익은 27억원의 적자가 전망된다”고 밝혔다.

하반기에도 신작 효과가 기대된다는 평가다. 오 연구원은 “지난 6월말 출시된 제노니아는 현재 국내 구글플레이 매출 순위 10위권을 유지 중이며, 천공의 아레나의 업데이트 효과도 3분기 본격 반영된다”고 말했다.

이어 “하반기 MLB 나인이닝스 라이벌, 낚시의신 크루, 워킹데드 등 다수의 신작 출시가 예정돼 있어 게임 부문은 영업 흑자 유지가 가능할 것”으로 봤다.

미디어 부문은 적자가 지속되지만 규모는 감소할 것이란 설명이다. 그는 “자회사 위지윅스튜디오는 콘텐츠 제작 편수가 늘며 매출은 점진적으로 성장 중이지만, 비용도 함께 증가하고 있어 영업 적자가 유지되고 있다”면서 “컴투버스도 상용화 전까지는 분기 30억~40억원 규모의 영업 적자가 유지될 것”이라고 밝혔다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[컴투스] 최신 분석 보고서

- [리스트]내달 대체거래소 출범.. 첫 거래되는 1...02/24

- “컴투스, 내년 신작 출시 기대…목표가 상향”...12/19

- [52주 최저가] 휴림에이텍 16.2%↓, 87개 종목 ...09/22

- [52주 최저가] 에이스테크 1.6%↓, 19개 종목 장...08/25

- [52주 최저가] 헬릭스미스 2.8%↓, 35개 종목 장...08/23

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

컴투스 투자 체크 포인트

| 기업개요 | 서머너즈워, 컴투스 프로야구 등 국내 대표 모바일 게임 제작사 |

|---|---|

| 사업환경 | ▷ 스마트폰의 판매량 증가와 관련 온라인 콘텐츠 수요의 급증으로 성장세 유지 ▷ 스마트폰의 고성능화, 풍부한 게임 공급, 4G 보급 등으로 꾸준한 성장 전망 ▷ 방학/휴일 기간에 게임 이용률 증가 |

| 경기변동 | ▷ 경기 방어적인 성격을 지님 ▷ 정부의 게임 규제 정책에 영향을 받음 |

| 주요제품 | 모바일게임 70.00% 미디어/콘텐츠 27.20% 온라인게임 2.79% * 수치는 매출 비중 |

| 원재료 | ▷ 해당사항 없음 |

| 실적변수 | ▷ 취급 게임 흥행시 수혜 ▷ 중국, 미국, 일본 등 해외시장 진출 성공 시 수혜 ▷ 판매 단가 인상시 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 33.68% - 유동비율 299.26% - 당좌비율 268.29% - 이자보상배율 -1.60% - 금융비용부담률 1.25% - 자본유보율 17,775.18% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

컴투스의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

컴투스 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 1,680 | 6,939 | 7,396 |

| 영업이익 | 17 | 61 | -332 |

| 영업이익률(%) | 1.0% | 0.9% | -4.5% |

| 순이익(지배지분) | 74 | -1,078 | 398 |

| 순이익률(%) | 4.4% | -15.5% | 5.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준