[아이투자 김재호 연구원]한국카본은 LNG 운반선 화물창의 핵심 부품인 인슐레이션 패널(Insulation Panel)을 생산하는 회사다. 또, 온돌 문화에 영향을 미치는 바닥 장식재의 필수 재료인 글라스 페이퍼(Glass Paper)를 생산·납품한다.

회사는 "탄소섬유/유리섬유 복합소재는 고강도, 고탄성을 특징으로 그 용도가 무한하다"며, "현재 낚시대, 골프, 스키 등 주로 스포츠 레저용품에 많이 사용되고 있으며, 향후 항공 우주사업을 비롯한 차량 경량화, 전자, 건축, 철도차량, 수송사업, 풍력발전, 방위산업 등 산업 전반에 걸쳐 사용될 전망이다"고 설명했다.

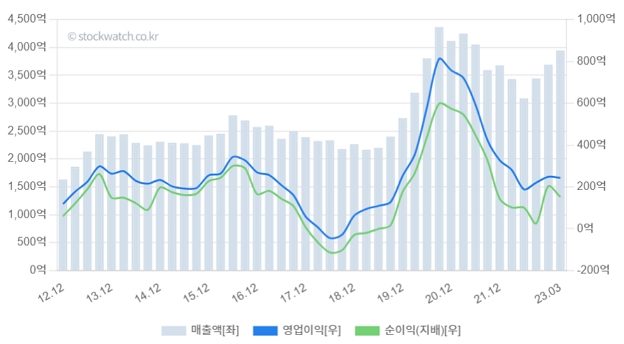

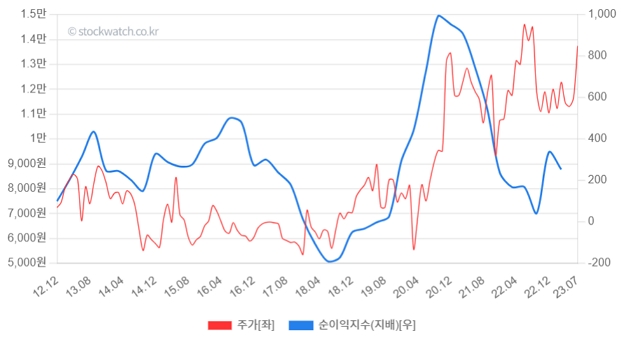

회사의 연환산 매출은 2020년 3분기 4366억원을 기록한 후 감소했다. 이후 2022년 2분기 3087억원까지 줄어든 매출액은 다시 증가해 올해 1분기 3945억원을 올렸다. 그러나, 영업이익과 순이익은 매출액 증가폭을 따라가진 못하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

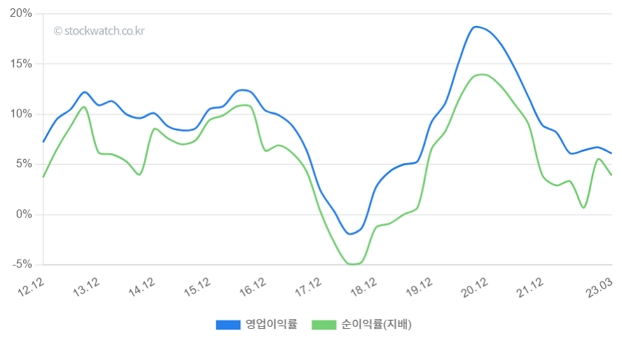

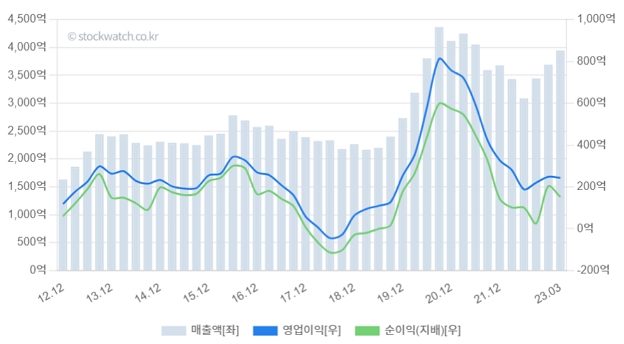

1분기 연환산 기준 영업이익률과 순이익률은 각각 6.1%, 3.9%다. 영업이익률과 순이익률은 2020년 3분기 18.6%, 13.7%를 최고점으로 하락해 현재 수준에 이르렀다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

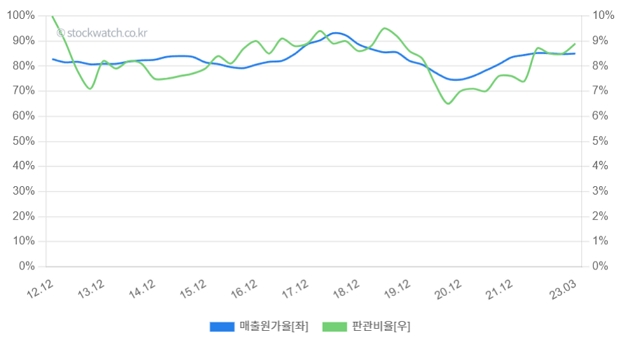

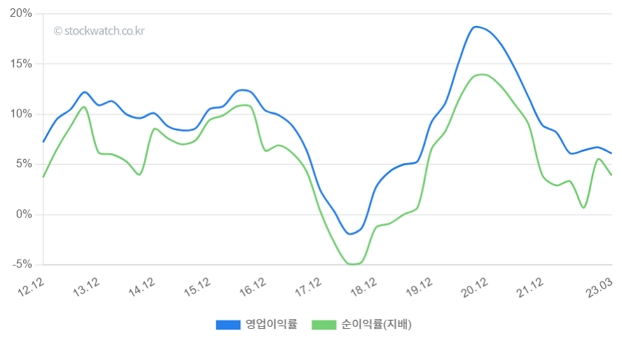

매출원가율은 2020년 3분기 74.9%를 기록한 후 반등해 1분기 85%까지 올랐다. 판관비율도 상승세를 이어갔으며, 1분기 8.9%를 기록했다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

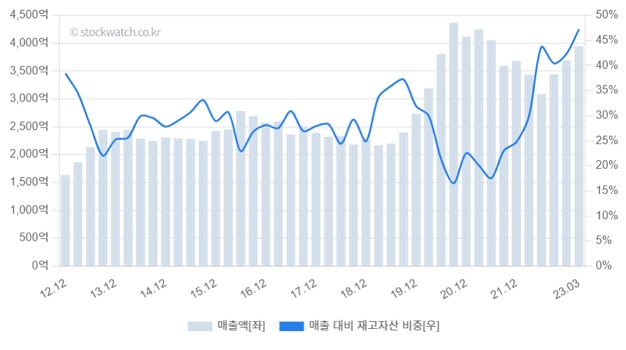

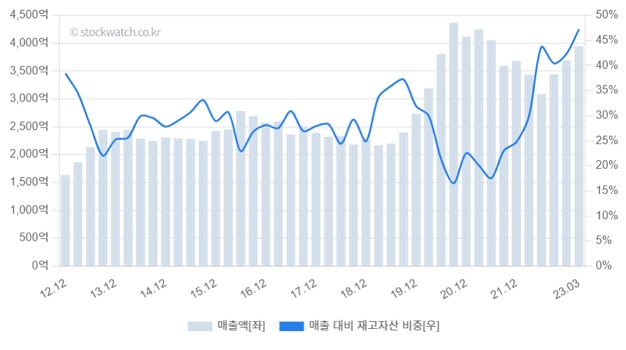

1분기 연환산 기준 매출대비 재고자산 비중은 47.2%다. 이 비중은 2021년 2분기를 저점으로 상승해, 그 흐름을 이어간다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

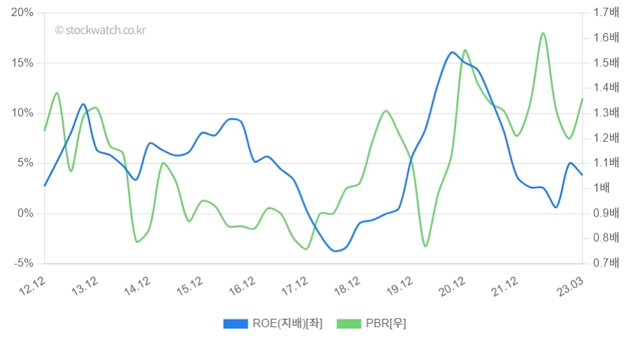

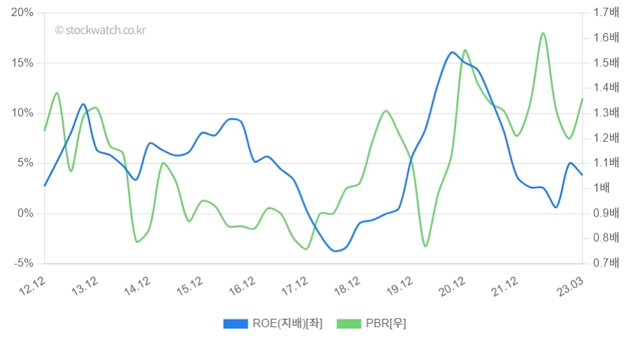

최근 실적기준 자기자본이익률(ROE)은 3.8%다. 이는 5년 평균 5.1%에 비해 낮다. ROE는 지난해 4분기 반등했다가 올해 1분기 다시 하락하는 모습을 보였다.

26일 시가총액 기준 주가순자산배수(PBR)는 1.52배로, 5년 평균 1.27배에 비해 높다. PBR은 작년 4분기 1.2배를 저점으로 다시 반등해 현재 수준에 이르렀다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

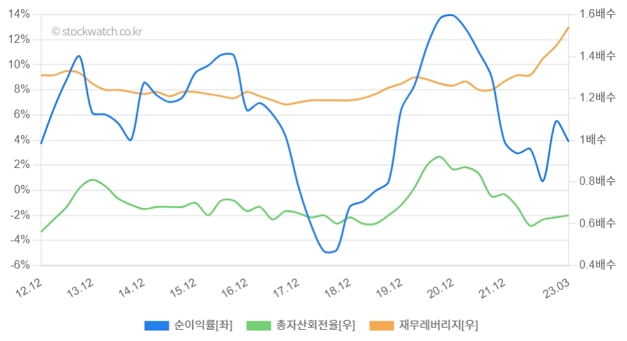

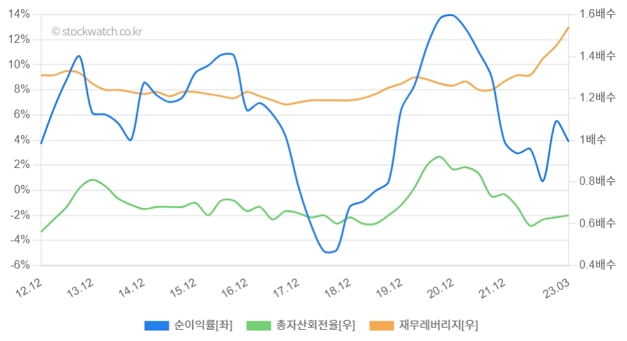

ROE를 3가지 지표로 분석한 듀퐁분석 차트를 보자. 순이익률은 반등 후 다시 하락한 가운데, 총자산회전율과 재무레버리지는 상승세를 유지했다. 또, 재무레버리지의 상승폭이 큰 점이 특징이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

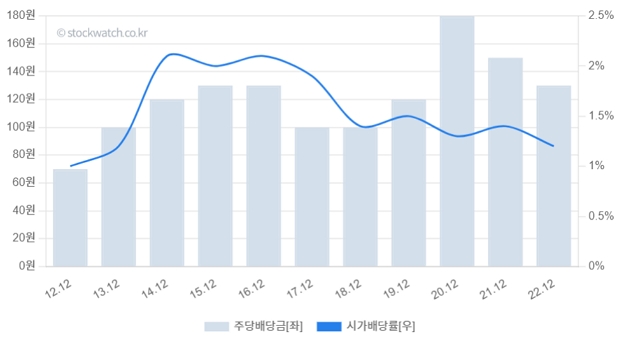

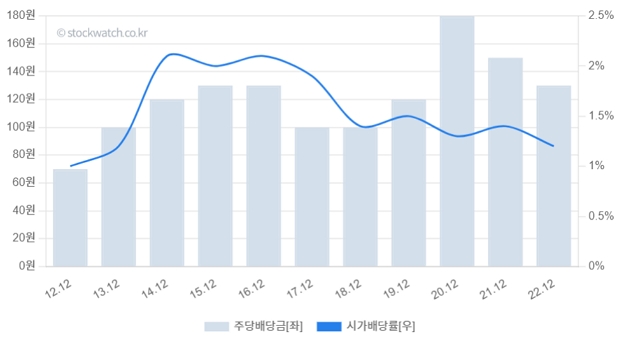

회사는 배당금을 꾸준히 지급했다. 주당 배당금 변화 추이는 2019년 120원 → 2020년 180원 → 2021년 150원 → 130원이다. 작년 연간기준 시가배당률은 1.2%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

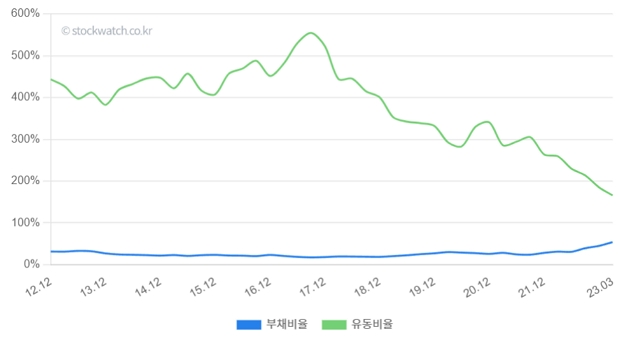

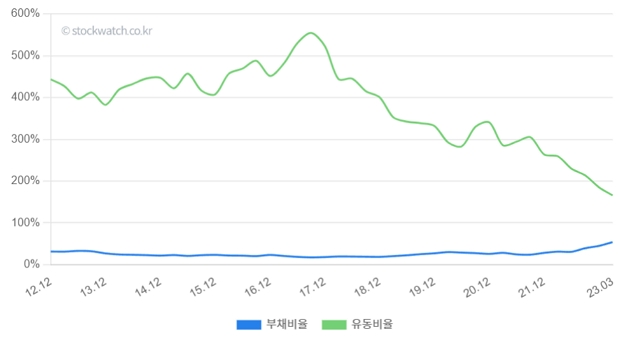

1분기 기준 부채비율과 유동비율은 각각 53.9%, 165.5다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 한국카본의 재무 안전성 매력은 큰 편이다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

최근 차입금 규모가 크게 증가했다. 이에 차입금 비중도 12.9%로 높아졌다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 19.1배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

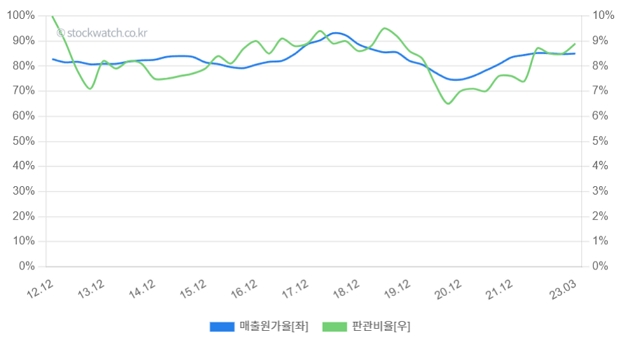

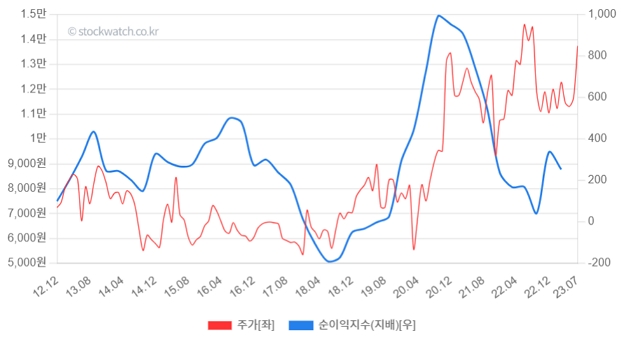

순이익지수는 상승 후 하락한 가운데, 주가는 최근 크게 상승하는 모습을 보였다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

27일 한국카본에 대해 리포트를 작성한 신영증권 엄경아 연구원은 "지난 4월 말 있었던 화재사고로 IP 가공라인의 생산능력에 차질이 생겼다"며, "유휴부지에 신규 설비를 재설치 중이나 빨라야 연말에 가동될 것으로 본다"고 전했다. 이어 "선생산 재고를 통한 매출 인식으로 연간 매출 가이던스에 크게 미달하는 실적을 보이진 않을 것이다"고 분석했다.

엄 연구원은 "회사는 지난 7월 12일 한국신소재를 흡수합병한다고 발표했다"며, "한국신소재는 유리섬유와 탄소섬유를 제조하는 회사로, 한국카본과의 영업적 관계가 뚜렷하다"고 설명했다.

또, "LNG화물창용 초저온 보냉재 시장에 대한 변동성을 줄이고, 확장성을 가져가는 상황에서 합병은 시점상 나쁘지 않은 선택이다"며, "합병으로 최대주주와 특수관계인의 지분율이 상승하고 3세의 승계준비인 것은 명확하나, 공개 시장에서 진행하는 것이 오히려 바람직하다"는 의견을 냈다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

회사는 "탄소섬유/유리섬유 복합소재는 고강도, 고탄성을 특징으로 그 용도가 무한하다"며, "현재 낚시대, 골프, 스키 등 주로 스포츠 레저용품에 많이 사용되고 있으며, 향후 항공 우주사업을 비롯한 차량 경량화, 전자, 건축, 철도차량, 수송사업, 풍력발전, 방위산업 등 산업 전반에 걸쳐 사용될 전망이다"고 설명했다.

회사의 연환산 매출은 2020년 3분기 4366억원을 기록한 후 감소했다. 이후 2022년 2분기 3087억원까지 줄어든 매출액은 다시 증가해 올해 1분기 3945억원을 올렸다. 그러나, 영업이익과 순이익은 매출액 증가폭을 따라가진 못하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 영업이익률과 순이익률은 각각 6.1%, 3.9%다. 영업이익률과 순이익률은 2020년 3분기 18.6%, 13.7%를 최고점으로 하락해 현재 수준에 이르렀다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 2020년 3분기 74.9%를 기록한 후 반등해 1분기 85%까지 올랐다. 판관비율도 상승세를 이어갔으며, 1분기 8.9%를 기록했다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 매출대비 재고자산 비중은 47.2%다. 이 비중은 2021년 2분기를 저점으로 상승해, 그 흐름을 이어간다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 3.8%다. 이는 5년 평균 5.1%에 비해 낮다. ROE는 지난해 4분기 반등했다가 올해 1분기 다시 하락하는 모습을 보였다.

26일 시가총액 기준 주가순자산배수(PBR)는 1.52배로, 5년 평균 1.27배에 비해 높다. PBR은 작년 4분기 1.2배를 저점으로 다시 반등해 현재 수준에 이르렀다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석한 듀퐁분석 차트를 보자. 순이익률은 반등 후 다시 하락한 가운데, 총자산회전율과 재무레버리지는 상승세를 유지했다. 또, 재무레버리지의 상승폭이 큰 점이 특징이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당금을 꾸준히 지급했다. 주당 배당금 변화 추이는 2019년 120원 → 2020년 180원 → 2021년 150원 → 130원이다. 작년 연간기준 시가배당률은 1.2%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 기준 부채비율과 유동비율은 각각 53.9%, 165.5다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 한국카본의 재무 안전성 매력은 큰 편이다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

최근 차입금 규모가 크게 증가했다. 이에 차입금 비중도 12.9%로 높아졌다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 19.1배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 것을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익지수는 상승 후 하락한 가운데, 주가는 최근 크게 상승하는 모습을 보였다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

27일 한국카본에 대해 리포트를 작성한 신영증권 엄경아 연구원은 "지난 4월 말 있었던 화재사고로 IP 가공라인의 생산능력에 차질이 생겼다"며, "유휴부지에 신규 설비를 재설치 중이나 빨라야 연말에 가동될 것으로 본다"고 전했다. 이어 "선생산 재고를 통한 매출 인식으로 연간 매출 가이던스에 크게 미달하는 실적을 보이진 않을 것이다"고 분석했다.

엄 연구원은 "회사는 지난 7월 12일 한국신소재를 흡수합병한다고 발표했다"며, "한국신소재는 유리섬유와 탄소섬유를 제조하는 회사로, 한국카본과의 영업적 관계가 뚜렷하다"고 설명했다.

또, "LNG화물창용 초저온 보냉재 시장에 대한 변동성을 줄이고, 확장성을 가져가는 상황에서 합병은 시점상 나쁘지 않은 선택이다"며, "합병으로 최대주주와 특수관계인의 지분율이 상승하고 3세의 승계준비인 것은 명확하나, 공개 시장에서 진행하는 것이 오히려 바람직하다"는 의견을 냈다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[한국카본] 최신 분석 보고서

- [스톡워치] 한국카본, 올해 최대 매출 전망07/26

- [오전 거래 급증주 점검] 마크로젠, 거래량↑…...07/24

- “한국카본, 4Q 이익 쇼크에도 성장 방향성 분명...03/04

- [랭킹스탁] 연말 증권사 눈높이 올라간 상장사 ...12/12

- [52주 최고가] 한화에어로스페이스 4.5%↑, 7개...08/23

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

한국카본 투자 체크 포인트

| 기업개요 | 탄소섬유를 원재료로 LNG선 보냉재, 건축자재, 낚싯대를 제조하는 회사 |

|---|---|

| 사업환경 | ▷ 국내 LNG 선박용 단열판넬 공급사는 한국카본, 화인텍, 강림인슈 3사가 있음 ▷ 일본원전사고 이후 대체에너지로 LNG 수요 증가 ▷ 미국 셰일가스 개발 판매에 의한 LNG선 수요 증가 |

| 경기변동 | ▷ 경기에 따르 실적 영향을 크게 받는 산업으로 국내 조선사 LNG선 수주량, 부동산 경기에 영향을 받음 |

| 주요제품 | 산업재 제품 87.24% 일반재 제품 12.76% * 수치는 매출 비중 |

| 원재료 | ▷ C원사 (10.5%) (11년 4만8782원 → 12년 6만3708원 → 13년 7만3864원 → 14년 7만4723원 → 15년 6만2799원→ 16년 7만3314원 → 17년 3만5799원) ▷ 우드 등 (8.3%) ▷ D/F (12.5%) ▷ 수지류 (40.5%) * 괄호 안은 매입 비중 및 가격 변동 추이 |

| 실적변수 | ▷ 국내 조선사 LNG선 수주량 증가시 수혜 ▷ 원/엔 환율 하락시 원가 하락 (주요 원재료인 카본을 주로 일본에서 수입) |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 31.08% - 유동비율 259.28% - 당좌비율 119.42% - 이자보상배율 20.48% - 금융비용부담률 0.27% - 자본유보율 1,688.17% |

| 신규사업 | ▷ 항공 및 차량경량화용 부품 및 소재 사업 진출 계획 |

한국카본의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

한국카본 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 5,476 | 5,944 | 3,693 |

| 영업이익 | 281 | 165 | 248 |

| 영업이익률(%) | 5.1% | 2.8% | 6.7% |

| 순이익(지배지분) | 210 | -134 | 203 |

| 순이익률(%) | 3.8% | -2.3% | 5.5% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준