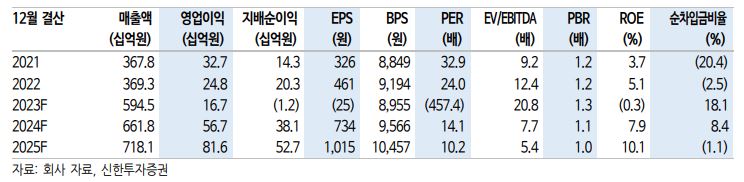

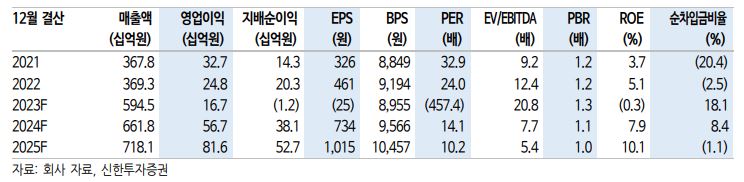

[아이투자 조양희 연구원]신한투자증권은 4일 한국카본에 대해 지난해 4분기 비용증가로 이익 쇼크가 있었지만, 올해 상반기까지는 회복 시간으로 성장의 방향성은 분명하다고 진단했다. 이에 투자의견 ‘매수’와 목표주가 1만5000원을 모두 유지했다. 전 거래일 종가는 1만340원이다.

한국카본은 지난해 4분기 연결 기준 매출액이 전년 동기 대비 91% 늘어난 2020억원, 영업이익은 같은 기간 92% 줄어든 5억원을 기록했다. 시장 기대치 대비 매출액은 41% 상회했지만, 영업이익은 95% 하회하는 실적이다.

이동헌 연구원은 “수주잔고 급증에 따라 매출 확대가 본격화돼 화재 영향에도 예상보다 빠른 성장세를 보였다”면서 “신규수주는 피크를 지났지만 카타르 2차, 모잠비크 물량 등으로 수주 잔고 감소 시점은 한참 뒤일 것”이라고 밝혔다. 영업이익은 신규 인원 증가에 따른 낮은 숙련도와 화재로 인한 소모품 비용 증가, 자회사 손실 등이 반영됐다는 설명이다. 4분기까지 들어온 신규 설비 가동률은 70% 수준으로 올 상반기까지 영향을 끼칠 것으로 봤다.

한국카본의 성장은 오는 2027년까지 담보돼 있으며, 핵심은 이익 회복 속도라는게 이 연구원읜 판단이다. 그는 “국내 조선사의 LNG선 수주 슬롯은 2027년까지 완료됐으며 선가는 최근 척당 2억7000만달러까지 상승했다”며 “한국카본도 케파 대비 2027년까지의 물량을 확보했으며, 조선사 LNG선 제작과 같은 방향성을 보이고 있다”고 말했다.

이어 “화재의 영향은 과점사업자로 제한적이며 여전히 경쟁사와 시장을 양분하고 있다”면서 “화재 이전 10년의 평균 영업이익률(OPM)은 9.1%로, LNG선 선가 상승과 물량 증가 등으로 올해부터 2026년 사이에 정상 이익률로 복귀할 것”이라고 예상했다.

그러면서 “핵심은 이익의 회복 속도로 신규인력이 안정화되고 화재 영향이 종료되는 올 하반기부터가 본격 성장 구간에 들어갈 것”이라며 “느린 이익 턴어라운드로 주가 하락이 지속됐지만, 경쟁력 대비 과매도 구간”이라고 판단했다.

한국카본은 지난해 4분기 연결 기준 매출액이 전년 동기 대비 91% 늘어난 2020억원, 영업이익은 같은 기간 92% 줄어든 5억원을 기록했다. 시장 기대치 대비 매출액은 41% 상회했지만, 영업이익은 95% 하회하는 실적이다.

이동헌 연구원은 “수주잔고 급증에 따라 매출 확대가 본격화돼 화재 영향에도 예상보다 빠른 성장세를 보였다”면서 “신규수주는 피크를 지났지만 카타르 2차, 모잠비크 물량 등으로 수주 잔고 감소 시점은 한참 뒤일 것”이라고 밝혔다. 영업이익은 신규 인원 증가에 따른 낮은 숙련도와 화재로 인한 소모품 비용 증가, 자회사 손실 등이 반영됐다는 설명이다. 4분기까지 들어온 신규 설비 가동률은 70% 수준으로 올 상반기까지 영향을 끼칠 것으로 봤다.

한국카본의 성장은 오는 2027년까지 담보돼 있으며, 핵심은 이익 회복 속도라는게 이 연구원읜 판단이다. 그는 “국내 조선사의 LNG선 수주 슬롯은 2027년까지 완료됐으며 선가는 최근 척당 2억7000만달러까지 상승했다”며 “한국카본도 케파 대비 2027년까지의 물량을 확보했으며, 조선사 LNG선 제작과 같은 방향성을 보이고 있다”고 말했다.

이어 “화재의 영향은 과점사업자로 제한적이며 여전히 경쟁사와 시장을 양분하고 있다”면서 “화재 이전 10년의 평균 영업이익률(OPM)은 9.1%로, LNG선 선가 상승과 물량 증가 등으로 올해부터 2026년 사이에 정상 이익률로 복귀할 것”이라고 예상했다.

그러면서 “핵심은 이익의 회복 속도로 신규인력이 안정화되고 화재 영향이 종료되는 올 하반기부터가 본격 성장 구간에 들어갈 것”이라며 “느린 이익 턴어라운드로 주가 하락이 지속됐지만, 경쟁력 대비 과매도 구간”이라고 판단했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[한국카본] 최신 분석 보고서

- [스톡워치] 한국카본, 올해 최대 매출 전망07/26

- [오전 거래 급증주 점검] 마크로젠, 거래량↑…...07/24

- [V차트] "한국카본, 합병 시너지 기대"07/27

- [랭킹스탁] 연말 증권사 눈높이 올라간 상장사 ...12/12

- [52주 최고가] 한화에어로스페이스 4.5%↑, 7개...08/23

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

한국카본 투자 체크 포인트

| 기업개요 | 탄소섬유를 원재료로 LNG선 보냉재, 건축자재, 낚싯대를 제조하는 회사 |

|---|---|

| 사업환경 | ▷ 국내 LNG 선박용 단열판넬 공급사는 한국카본, 화인텍, 강림인슈 3사가 있음 ▷ 일본원전사고 이후 대체에너지로 LNG 수요 증가 ▷ 미국 셰일가스 개발 판매에 의한 LNG선 수요 증가 |

| 경기변동 | ▷ 경기에 따르 실적 영향을 크게 받는 산업으로 국내 조선사 LNG선 수주량, 부동산 경기에 영향을 받음 |

| 주요제품 | 산업재 제품 87.24% 일반재 제품 12.76% * 수치는 매출 비중 |

| 원재료 | ▷ C원사 (10.5%) (11년 4만8782원 → 12년 6만3708원 → 13년 7만3864원 → 14년 7만4723원 → 15년 6만2799원→ 16년 7만3314원 → 17년 3만5799원) ▷ 우드 등 (8.3%) ▷ D/F (12.5%) ▷ 수지류 (40.5%) * 괄호 안은 매입 비중 및 가격 변동 추이 |

| 실적변수 | ▷ 국내 조선사 LNG선 수주량 증가시 수혜 ▷ 원/엔 환율 하락시 원가 하락 (주요 원재료인 카본을 주로 일본에서 수입) |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 31.08% - 유동비율 259.28% - 당좌비율 119.42% - 이자보상배율 20.48% - 금융비용부담률 0.27% - 자본유보율 1,688.17% |

| 신규사업 | ▷ 항공 및 차량경량화용 부품 및 소재 사업 진출 계획 |

한국카본의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

한국카본 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 5,476 | 5,944 | 3,693 |

| 영업이익 | 281 | 165 | 248 |

| 영업이익률(%) | 5.1% | 2.8% | 6.7% |

| 순이익(지배지분) | 210 | -134 | 203 |

| 순이익률(%) | 3.8% | -2.3% | 5.5% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준