[아이투자 조양희 연구원]한국투자증권은 15일 KT&G의 3분기 실적이 시장 기대치에 부합하며, 부동산의 부진을 담배 사업부가 상쇄할 것이라고 진단했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가를 기존 12만원에서 13만원으로 높였다. 전 거래일 종가는 10만7300원이다.

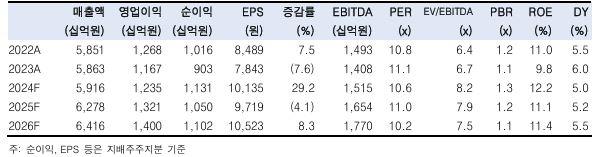

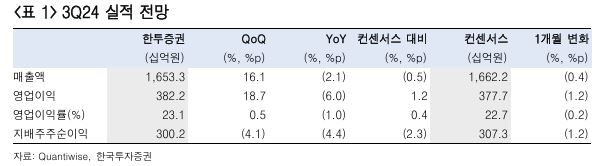

이 증권사에 따르면, KT&G의 3분기 매출액은 전년 동기 대비 2.1% 줄어든 1조6533억원, 영업이익은 같은 기간 6% 감소한 3822억원으로 전망된다. 담배 사업부 매출액은 전년 동기 대비 7.2% 늘어난 1조426억원, 영업이익은 같은 기간 16.9% 증가한 3148억원으로 예상했다.

강은지 연구원은 “국내 사업은 궐련, 전자담배(NGP) 모두 시장 점유율 상승이 이어지고 해외 사업은 궐련 주요 권역 가격 인상 효과와 함께 궐련, NGP 판매 수량이 증가하며 실적 개선을 이어갈 것”이라고 말했다.

부동산 사업부는 수원 및 과천 상상 PFV 등 대형 프로젝트 종료로 인한 기저효과로 매출액이 전년 동기 대비 49.7% 줄어든 1131억원, 영업이익은 같은 기간 96.4% 감소한 27억원을 기록할 전망이다. 건기식 사업은 조금씩 회복 중으로, 매출액이 전년 동기 대비 0.4% 증가한 4145억원, 영업이익은 같은 기간 1.1% 증가한 614억원으로 추정했다.

그는 “부동산 사업은 자회사 프로젝트 투자 재검토를 통해 실적 변동성이 축소될 것”이라며 “건기식 사업은 출혈 경쟁 지양과 해외사업 수익성 개선을 통해 상반기 대비 양호한 실적 흐름을 보일 것”이라고 설명했다.

그러면서 “최근 국내 가공식품 수요 둔화로 3분기 음식료 업종 실적에 대한 눈높이가 낮아지고 있는 상황에서 KT&G는 본업인 담배 사업의 실적이 개선되고 있고, 주주환원도 적극적으로 시행 중이기에 업종 내 투자 매력도가 높다”고 덧붙였다.

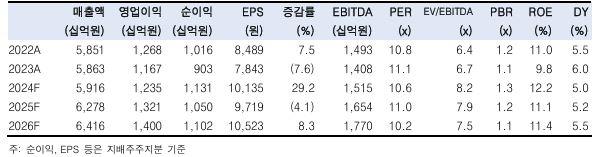

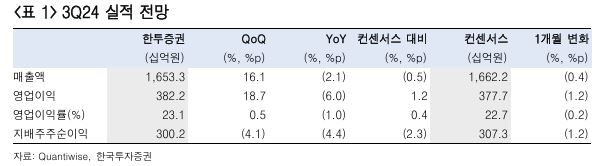

이 증권사에 따르면, KT&G의 3분기 매출액은 전년 동기 대비 2.1% 줄어든 1조6533억원, 영업이익은 같은 기간 6% 감소한 3822억원으로 전망된다. 담배 사업부 매출액은 전년 동기 대비 7.2% 늘어난 1조426억원, 영업이익은 같은 기간 16.9% 증가한 3148억원으로 예상했다.

강은지 연구원은 “국내 사업은 궐련, 전자담배(NGP) 모두 시장 점유율 상승이 이어지고 해외 사업은 궐련 주요 권역 가격 인상 효과와 함께 궐련, NGP 판매 수량이 증가하며 실적 개선을 이어갈 것”이라고 말했다.

부동산 사업부는 수원 및 과천 상상 PFV 등 대형 프로젝트 종료로 인한 기저효과로 매출액이 전년 동기 대비 49.7% 줄어든 1131억원, 영업이익은 같은 기간 96.4% 감소한 27억원을 기록할 전망이다. 건기식 사업은 조금씩 회복 중으로, 매출액이 전년 동기 대비 0.4% 증가한 4145억원, 영업이익은 같은 기간 1.1% 증가한 614억원으로 추정했다.

그는 “부동산 사업은 자회사 프로젝트 투자 재검토를 통해 실적 변동성이 축소될 것”이라며 “건기식 사업은 출혈 경쟁 지양과 해외사업 수익성 개선을 통해 상반기 대비 양호한 실적 흐름을 보일 것”이라고 설명했다.

그러면서 “최근 국내 가공식품 수요 둔화로 3분기 음식료 업종 실적에 대한 눈높이가 낮아지고 있는 상황에서 KT&G는 본업인 담배 사업의 실적이 개선되고 있고, 주주환원도 적극적으로 시행 중이기에 업종 내 투자 매력도가 높다”고 덧붙였다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[KT&G] 최신 분석 보고서

- [52주] 온타이드 등 34개 장중 신고가... 10개 ...07/02

- “KT&G, 담배 사업부 이익 추정치 조정에 목표가...01/13

- [52주 최고가] 네이처셀 3.6%↑, 8개 종목 장중...11/13

- [52주 최고가] 코엔텍 15.8%↑, 12개 종목 장중...11/08

- “KT&G, 목표가↑…양호한 본업 성과·주주환원...10/18

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

KT&G 투자 체크 포인트

| 기업개요 | 국내 1위 담배 제조업체 |

|---|---|

| 사업환경 | ▷ 담배산업은 독과점형 시장구조를 형성 ▷ 외산 담배 소비 증가로 국산 담배 점유율이 낮아지는 추세 ▷ KT&G는 동남아 및 유럽 등 해외 시장확대로 활로를 모색하고 있음 |

| 경기변동 | ▷ 경기 변동에 둔감한 편 |

| 주요제품 | 담배 부문 62.54% 건강기능부문 24.13% 부동산부문 7.88% 기타부문-제약 4.06% 기타부문-화장품 1.39% * 수치는 매출 비중 |

| 원재료 | ▷ 잎담배, 판상엽, 담배부산물 (36.2%) (잎담배 국내 매입단가 기준 14년 9212원 → 15년 8961원 → 16년 9107원 → 17년 9021원 → 18년1Q~3Q 9021원/kg) ▷ 담배재료품, 포장지, 포장재료품 (60.7%) * 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 | ▷ 담배 가격 인상 및 판매량 증가 시 수혜 ▷ 해외시장 확대 시 수혜 ▷ 자회사 한국인삼공사 실적 호조 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 32.52% - 유동비율 254.32% - 당좌비율 96.68% - 이자보상배율 37.52% - 금융비용부담률 0.63% - 자본유보율 920.32% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

KT&G의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

KT&G 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 14,911 | 59,088 | 58,626 |

| 영업이익 | 2,856 | 11,888 | 11,673 |

| 영업이익률(%) | 19.2% | 20.1% | 19.9% |

| 순이익(지배지분) | 2,556 | 11,657 | 9,027 |

| 순이익률(%) | 17.1% | 19.7% | 15.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준