[아이투자 조양희 연구원]키움증권은 26일 NHN의 목표주가를 기존 2만2000원에서 2만4000원으로 올리고, 투자의견 ‘시장 수익률 상회(Outperform)’를 유지했다, 전 거래일 종가는 2만500원이다.

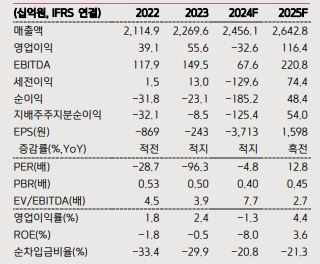

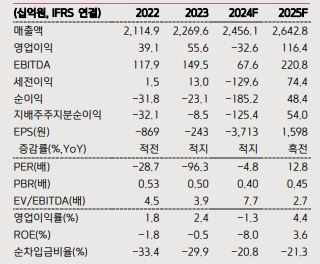

이 증권사 김진구 연구원은 “게임 사업은 신작 중심으로 기존과 동일한 보수적인 관점을 유지한다”면서도 “클라우드 사업 입지 증가와 주요 사업에서의 손익 개선 전략을 감안할 때 추가 잠재력이 존재할 것이라고 판단해 목표주가를 상향했다”고 말했다.

이어 “앞으로 NHN의 분기별 영업이익 가시성이 연중 지속적으로 이뤄질 경우 이에 기반한 밸류에이션 업사이드 여지를 추가 확보할 수 있을 것”이라고 기대했다.

최근 과학기술정보통신부가 인공지능(AI) 컴퓨팅 인프라 확충 전략의 일환으로, NHN 광주 AI 데이터센터 활용 계획을 밝히면서 정부 대상의 클라우드 수주와 인프라 사업 참여에서 입지가 커질 것이란 전망이다.

김 연구원은 “클라우드 사업의 저수익 클라이언트 대상 노피티케이션 사업을 정리하며, 커머스에서 저가형 브랜드와의 제휴를 통해 협상력과 마진 베이스를 높이고, 수요에 연동해 과거 지급수수료에 재고재산 평가손실이 증가된 레퍼런스를 줄일 수 있을 것”이라고 봤다.

그러면서 “이를 반영해 일정 수준의 지급수수료 절감이 가능할 것으로 판단해 올해 예상 매출 대비 지급수수료율을 기존 대비 0.3%포인트(p) 하향하면서 손익을 보정했다”고 설명했다.

그는 “올 1분기 영업이익은 전분기 웹보드 매출 호조와 전년 동기 일본 매출액의 높은 기저효과 등을 반영해 게임 매출을 조정해 기존 대비 8.3% 하향하지만, 이후 게임 증분을 반영해 올해 예상 게임 매출은 지난해 보다 3.3% 증가로 기존 대비 큰 변화 없이 유지했다”고 말했다.

이 증권사 김진구 연구원은 “게임 사업은 신작 중심으로 기존과 동일한 보수적인 관점을 유지한다”면서도 “클라우드 사업 입지 증가와 주요 사업에서의 손익 개선 전략을 감안할 때 추가 잠재력이 존재할 것이라고 판단해 목표주가를 상향했다”고 말했다.

이어 “앞으로 NHN의 분기별 영업이익 가시성이 연중 지속적으로 이뤄질 경우 이에 기반한 밸류에이션 업사이드 여지를 추가 확보할 수 있을 것”이라고 기대했다.

최근 과학기술정보통신부가 인공지능(AI) 컴퓨팅 인프라 확충 전략의 일환으로, NHN 광주 AI 데이터센터 활용 계획을 밝히면서 정부 대상의 클라우드 수주와 인프라 사업 참여에서 입지가 커질 것이란 전망이다.

김 연구원은 “클라우드 사업의 저수익 클라이언트 대상 노피티케이션 사업을 정리하며, 커머스에서 저가형 브랜드와의 제휴를 통해 협상력과 마진 베이스를 높이고, 수요에 연동해 과거 지급수수료에 재고재산 평가손실이 증가된 레퍼런스를 줄일 수 있을 것”이라고 봤다.

그러면서 “이를 반영해 일정 수준의 지급수수료 절감이 가능할 것으로 판단해 올해 예상 매출 대비 지급수수료율을 기존 대비 0.3%포인트(p) 하향하면서 손익을 보정했다”고 설명했다.

그는 “올 1분기 영업이익은 전분기 웹보드 매출 호조와 전년 동기 일본 매출액의 높은 기저효과 등을 반영해 게임 매출을 조정해 기존 대비 8.3% 하향하지만, 이후 게임 증분을 반영해 올해 예상 게임 매출은 지난해 보다 3.3% 증가로 기존 대비 큰 변화 없이 유지했다”고 말했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[NHN] 최신 분석 보고서

- [52주 최고가] 미투온, 풍산 등 65개 장중 신고...06/13

- “NHN, 정부 AI 투자 수혜 기대에 목표가 상향”...06/13

- “NHN, 내년 다수의 신작 출시 기대”-한투12/05

- [52주 최저가] 에스코넥 3.0%↓, 26개 종목 장중...10/17

- [52주 최저가] 피엔에이치테크 4.7%↓, 11개 종...10/10

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

NHN 투자 체크 포인트

| 기업개요 | NHN에서 인적분할된 온라인 게임 및 모바일 게임사 |

|---|---|

| 사업환경 | ▷ 유무선 인터넷 및 스마트폰 보급 등 인프라 확대에 따라 온라인 및 모바일게임 점유율 지속적으로 상승 전망 ▷ 모바일게임 16년~19년 연평균 성장률 14%, 온라인게임은 6% 예상(2017년 대한민국 게임백서) |

| 경기변동 | ▷ 게임은 경기불황시에도 소비할 수 있는 저렴한 엔터테인먼트 대체재로 불황속에서도 꾸준히 성장 |

| 주요제품 | 결제및광고 41.26% 기타 35.04% 게임 23.69% * 수치는 매출 비중 |

| 원재료 | ▷ 사업 특성 상 해당사항 없음 |

| 실적변수 | ▷ 주 매출처 중 하나인 일본 환율 상승시 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 44.00% - 유동비율 202.62% - 당좌비율 153.66% - 자본유보율 10,099.40% |

| 신규사업 | ▷ 크루세이더퀘스트, 킹덤스토리 등의 다양한 장르의 모바일게임 출시 ▷ 다양한 솔루션 서비스와 사업을 활성화 활 수 있는 업체에 대한 지분 투자와 인수 검토를 진행할 예정 |

NHN의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

NHN 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 6,001 | 24,561 | 22,696 |

| 영업이익 | 276 | -326 | 556 |

| 영업이익률(%) | 4.6% | -1.3% | 2.4% |

| 순이익(지배지분) | -38 | -1,325 | -85 |

| 순이익률(%) | -0.6% | -5.4% | -0.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준