스몰캡 뉴스

“한국콜마, 3분기 기대치 상회 전망에 목표가↑”-NH

[아이투자 조양희 연구원]NH투자증권은 10일 한국콜마에 대해 3분기 영업이익이 시장 기대치를 13% 웃돌 것이라며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 8만3000원에서 8만8000원으로 높였다. 전 거래일 종가는 7만1800원이다.

정지윤 연구원은 “견조한 선(Sun) 제품 비중과 인디브랜드 수출 증대 덕분에 별도 기준 두 자릿수 이익률이 가능할 것”이라며 “본업외 HK이노엔과 연우의 수익성 개선도 한 몫 할 것”이라고 밝혔다.

이어 “별도법인과 HK이노엔 매출 전망치 상향으로 올해와 내년 예상 연결 영업이익 추정치를 각각 2%씩 올렸다”며 “내년 상반기 미국 2공장 가동을 감안할 때 성장성이 비교적 명확하며 업종 내 상대 매력이 부각될 것”이라고 설명했다.

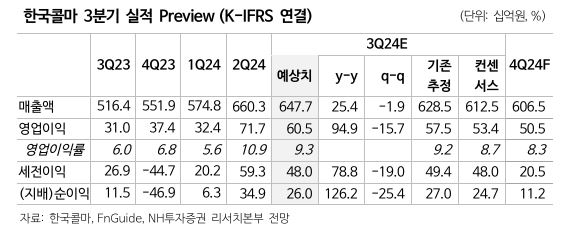

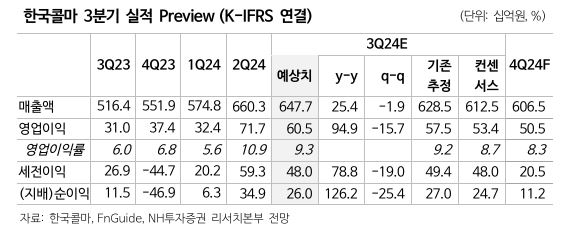

대신증권에 따르면, 한국콜마의 3분기 연결 기준 매출액은 전년 동기 대비 25% 증가한 6477억원, 영업이익은 같은 기간 95% 늘어난 605억원을 거둘 전망이다.

국내 부문은 매출액과 영업이익을 각각 2830억원, 333억원으로 추정했다. 7~8월도 2분기와 유사한 Sun 제품 비중과 수출 증대로 전분기 대비 생산일수 감소에도 양호한 매출성장을 거둘 것으로 봤다.

해외의 경우 무석 매출액은 전년 동기 대비 19% 늘어난 397억원, 영업이익은 같은 기간 17% 증가한 20억원으로 예상된다. 미국은 영업손실 17억원으로 적자가 확대되겠지만, 하반기 1위 고객사의 립 리뉴얼 제품 생산 안정화로 매출이 늘어날 것으로 바라봤다. 캐나다도 영업손실 11억원으로 전년 동기 대비 적자가 확대될 것이란 전망이다.

그는 “HK이노엔은 매출액 2420억원으로 전년 동기 대비 12% 증가하고, 영업이익은 286억원으로 같은 기간 28% 성장할 것”이라며 “케이캡 출시 국가 확대 및 광고선전비 정상화를 예상한다”고 말했다.

아울러 “연우의 매출액과 영업이익은 각각 656억원, 20억원으로 전년 동기 대비 8%, 47% 성장할 것”이라고 내다봤다.

정지윤 연구원은 “견조한 선(Sun) 제품 비중과 인디브랜드 수출 증대 덕분에 별도 기준 두 자릿수 이익률이 가능할 것”이라며 “본업외 HK이노엔과 연우의 수익성 개선도 한 몫 할 것”이라고 밝혔다.

이어 “별도법인과 HK이노엔 매출 전망치 상향으로 올해와 내년 예상 연결 영업이익 추정치를 각각 2%씩 올렸다”며 “내년 상반기 미국 2공장 가동을 감안할 때 성장성이 비교적 명확하며 업종 내 상대 매력이 부각될 것”이라고 설명했다.

대신증권에 따르면, 한국콜마의 3분기 연결 기준 매출액은 전년 동기 대비 25% 증가한 6477억원, 영업이익은 같은 기간 95% 늘어난 605억원을 거둘 전망이다.

국내 부문은 매출액과 영업이익을 각각 2830억원, 333억원으로 추정했다. 7~8월도 2분기와 유사한 Sun 제품 비중과 수출 증대로 전분기 대비 생산일수 감소에도 양호한 매출성장을 거둘 것으로 봤다.

해외의 경우 무석 매출액은 전년 동기 대비 19% 늘어난 397억원, 영업이익은 같은 기간 17% 증가한 20억원으로 예상된다. 미국은 영업손실 17억원으로 적자가 확대되겠지만, 하반기 1위 고객사의 립 리뉴얼 제품 생산 안정화로 매출이 늘어날 것으로 바라봤다. 캐나다도 영업손실 11억원으로 전년 동기 대비 적자가 확대될 것이란 전망이다.

그는 “HK이노엔은 매출액 2420억원으로 전년 동기 대비 12% 증가하고, 영업이익은 286억원으로 같은 기간 28% 성장할 것”이라며 “케이캡 출시 국가 확대 및 광고선전비 정상화를 예상한다”고 말했다.

아울러 “연우의 매출액과 영업이익은 각각 656억원, 20억원으로 전년 동기 대비 8%, 47% 성장할 것”이라고 내다봤다.

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 6,531 | 24,521 | 21,557 |

| 영업이익 | 599 | 1,939 | 1,361 |

| 영업이익률 | 9.2% | 7.9% | 6.3% |

| 순이익 | 132 | 901 | 52 |

| 순이익률 | 2.0% | 3.7% | 0.2% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

화장품 및 의약품 주문자 상표부착 생산(OEM) 전문업체

경기변동

▷ 필수 소비재 산업으로 경기에 비교적 둔감함

주요제품

화장품 53.93%

제약 42.68%

식품 4.26%

연결조정 -0.87%

* 수치는 매출 비중

제약 42.68%

식품 4.26%

연결조정 -0.87%

* 수치는 매출 비중

원재료

▷ 글리세린 외 (30.7%) : 보습제, Skin Care (114년 1180원 → 15년 940원 → 16년 850원 → 17년 950원 → 18년1Q 1330원 → 18년2Q~3Q 1250원 )

▷ 오셀타미비르인산염, 구형흡착탄 (13.8%) : 기초수액 주원료 등

* 괄호 안은 매입 비중 및 가격 추이

▷ 오셀타미비르인산염, 구형흡착탄 (13.8%) : 기초수액 주원료 등

* 괄호 안은 매입 비중 및 가격 추이

실적변수

▷ 웰빙과 미용 선호 현상 증가시 수혜, 고령화 진행시 수혜

리스크

재무건전성 ★

- 부채비율 97.75%

- 유동비율 108.25%

- 당좌비율 65.36%

- 이자보상배율 1.91%

- 금융비용부담률 1.65%

- 자본유보율 5,832.44%

- 부채비율 97.75%

- 유동비율 108.25%

- 당좌비율 65.36%

- 이자보상배율 1.91%

- 금융비용부담률 1.65%

- 자본유보율 5,832.44%

신규사업

▷ 진행 중인 신규사업 없음