[아이투자 김재호 연구원]슈피겐코리아는 스마트폰 케이스와 보호필름, 기타 모바일 액세사리 등을 아마존을 통해 판매하고 있다. 회사는 아마존에서 '슬림 프로텍션' 케이스로 브랜딩 활동을 시작해 현재는 유럽, 인도, 일본 등으로 지역을 확장했다. 또, 태블릿, 웨어러블, 스마트홈, 차량용 액세사리, 프리미엄 충전기 등 제품 카테고리를 확장했다.

작년 연간 기준 제품별 매출 비중은 스마트폰 케이스 66%, 보호필름 19%, 기타 모바일 액세사리 15%다. 수출과 내수 비중은 각각 93%, 7%다.

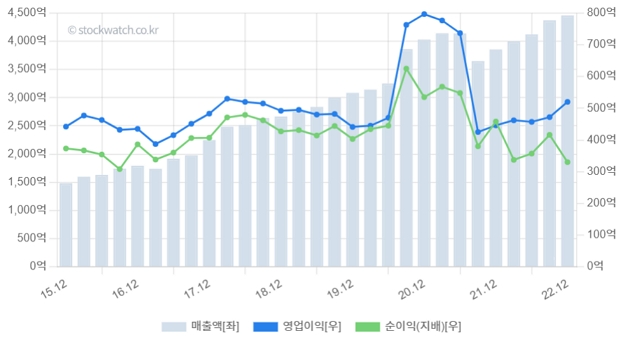

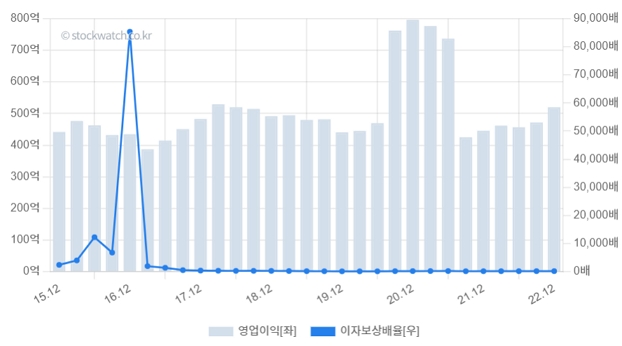

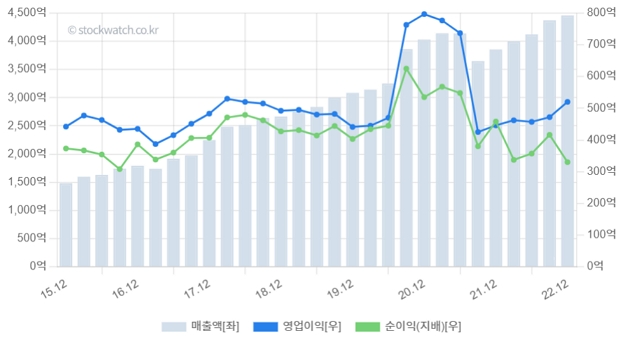

회사의 매출은 꾸준히 증가하는 모습이다. 그러나, 영업이익과 순이익은 일정 수준을 넘지 못하는 모양새다. 영업이익의 변화는 2019년 441억원 → 2020년 797억원 → 2021년 446억원 → 2022년 520억원이다. 같은 기간 순이익은 403억원 → 535억원 → 458억원 → 330억원이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

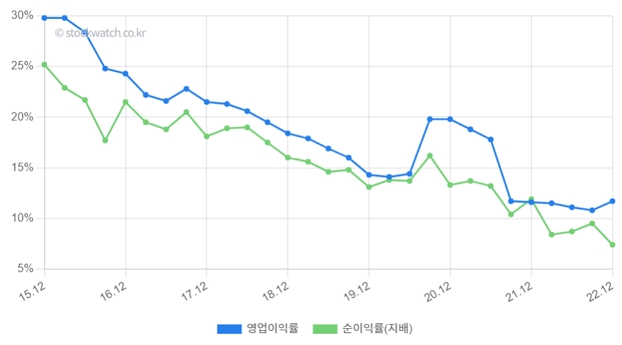

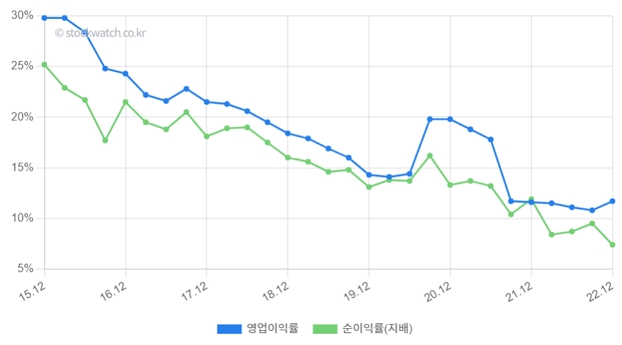

작년 연간 기준 영업이익률과 순이익률은 각각 11.7%, 7.4%다. 두 이익률은 지속적으로 하락하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

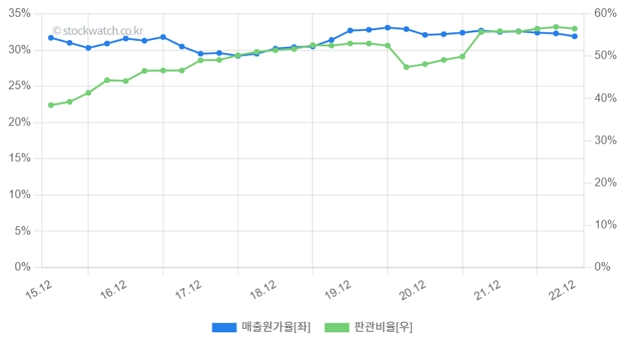

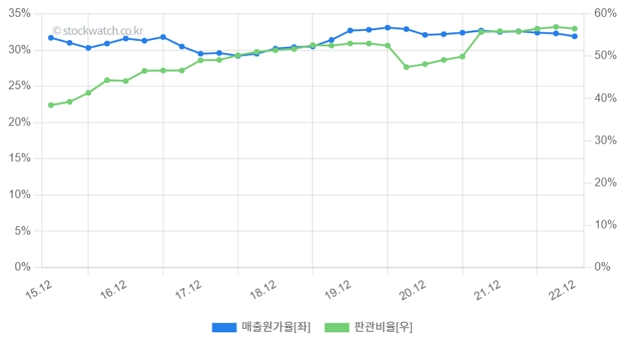

매출원가율은 30~33%사이를 오르내렸다. 또, 2022년 기준으로는 32%를 기록했다. 다만, 판관비율은 지속적으로 상승해 최근 56%대를 유지한다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 2021년 2분기 9.7%를 기점으로 반등해 작년 연간기준 16.6%로 상승했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

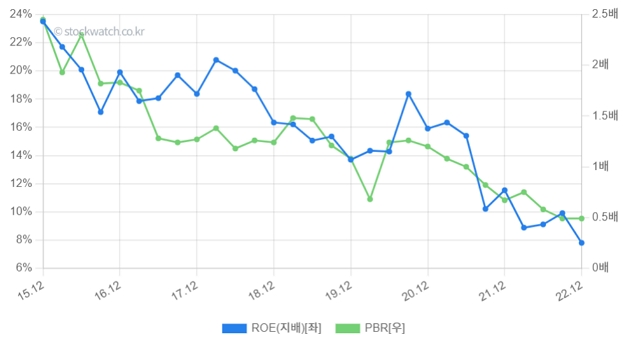

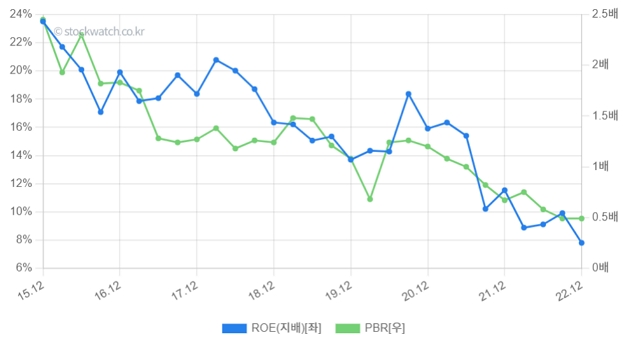

최근 실적 기준 자기자본이익률(ROE)은 7.8%다. 5년 평균 ROE는 14.4%로, 현재 ROE는 과거 평균 수준보다 낮다. 또, ROE는 계속 하락했다.

7일 시가총액 기준 주가순자산배수(PRB)는 0.47배로, 5년 평균 1.03배보다 낮은 수준이다. PBR도 ROE와 같이 계속 낮아지는 모습이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

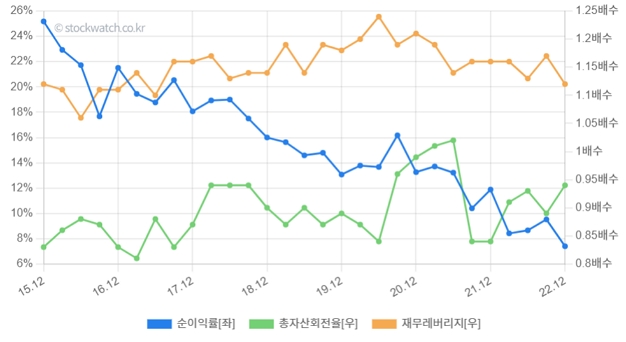

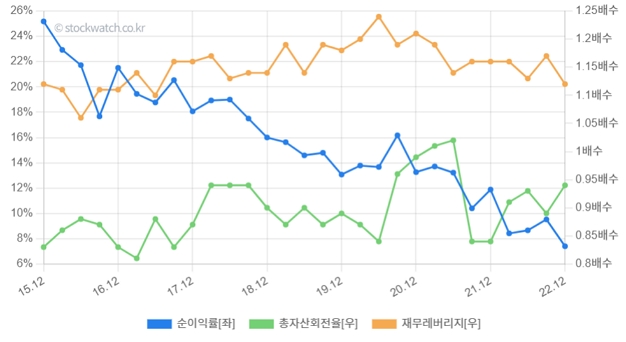

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 하락세를 보인 가운데, 총자산회전율은 최근 상승했다. 재무레버리지는 안정적인 모습을 보이다, 최근 변동성이 커지는 모양새다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

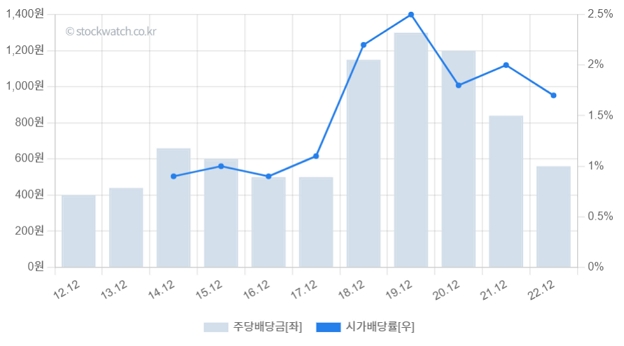

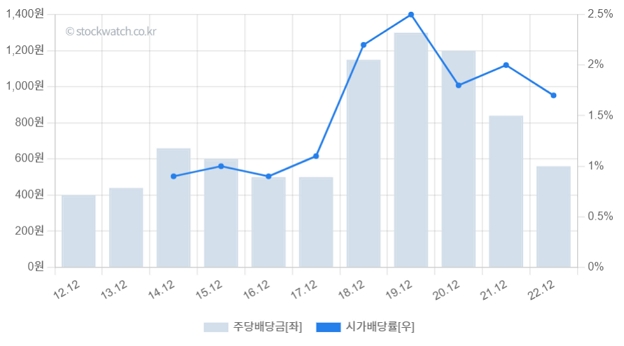

회사는 배당을 꾸준히 지급했다. 다만, 주당 배당금은 최근 감소했다. 주당 배당금 변화 추이는 2019년 1300원 → 2020년 1200원 → 2021년 840원 → 2022년 560원이다. 같은 기간 시가배당률도 2.5% → 1.8% → 2% → 1.7%로 변했다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

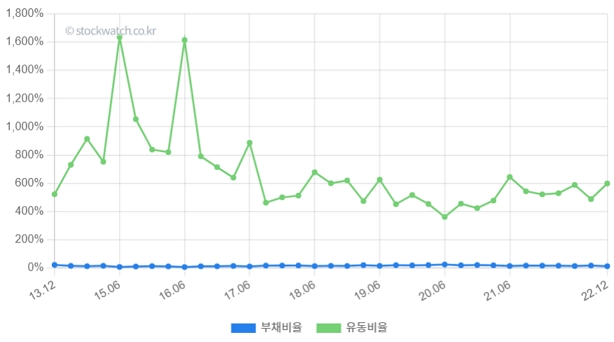

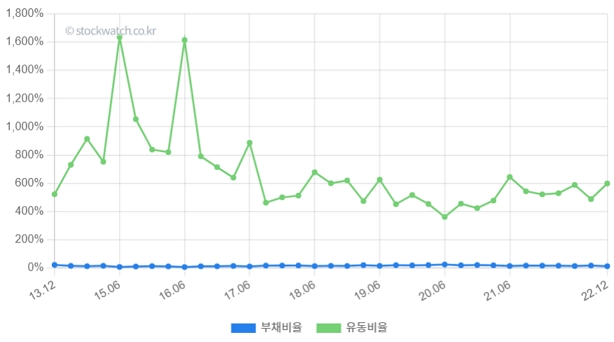

작년 연간 기준 부채비율과 유동비율은 각각 11.6%, 598.2%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 슈피겐코리아의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

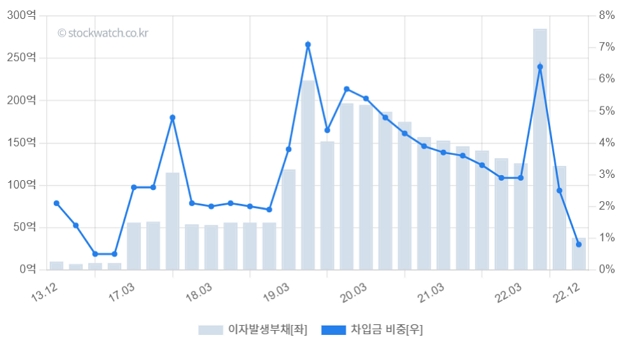

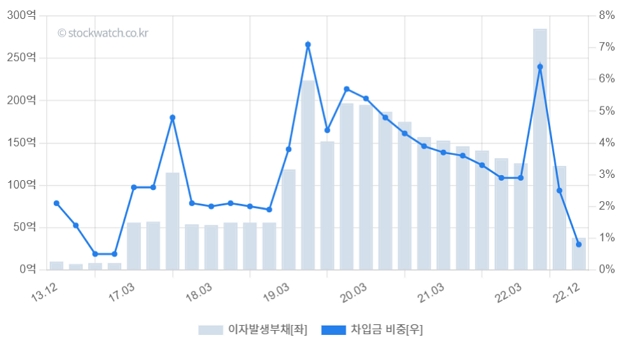

회사의 차입금은 2개분기 연속 크게 줄어, 차입금 비중은 0.8%까지 낮아졌다. 보통 차입금 비중이 10% 미만인 기업은 재무 구조가 튼튼하다고 본다. 또, 회사가 무차입 경영을 실시하고 있다고 할 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

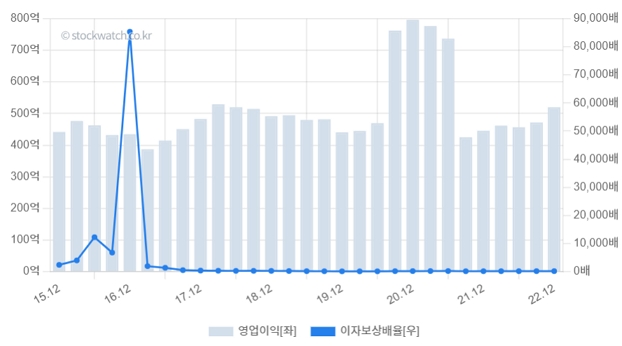

작년 연간 기준 이자보상배율은 134배다. 영업이익으로 이자 비용을 감당하는데 문제가 없음을 알 수 있다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

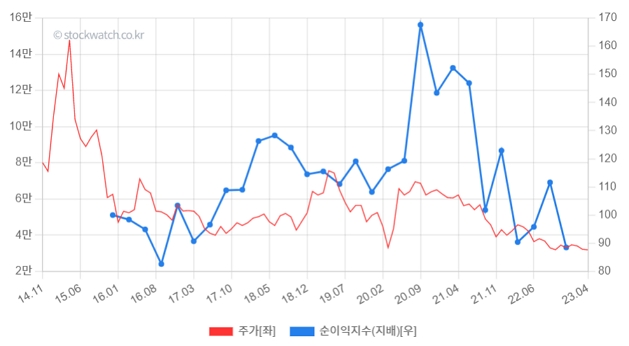

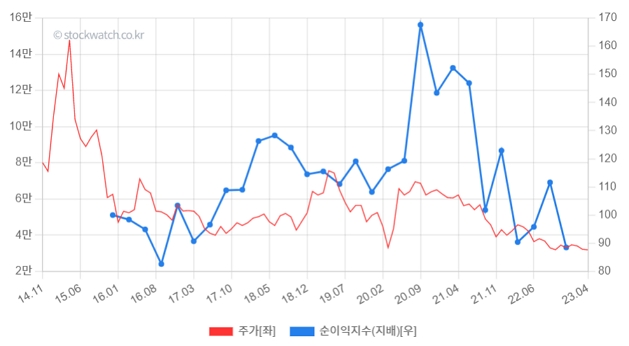

주가와 순이익 지수는 하락세다. 다만, 그 변동폭은 순이익지수가 더 컸던 것이 특징이다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

☞ 관심 기업의 V차트도 검색해보세요(로그인 후 검색 가능)

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

작년 연간 기준 제품별 매출 비중은 스마트폰 케이스 66%, 보호필름 19%, 기타 모바일 액세사리 15%다. 수출과 내수 비중은 각각 93%, 7%다.

회사의 매출은 꾸준히 증가하는 모습이다. 그러나, 영업이익과 순이익은 일정 수준을 넘지 못하는 모양새다. 영업이익의 변화는 2019년 441억원 → 2020년 797억원 → 2021년 446억원 → 2022년 520억원이다. 같은 기간 순이익은 403억원 → 535억원 → 458억원 → 330억원이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

작년 연간 기준 영업이익률과 순이익률은 각각 11.7%, 7.4%다. 두 이익률은 지속적으로 하락하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 30~33%사이를 오르내렸다. 또, 2022년 기준으로는 32%를 기록했다. 다만, 판관비율은 지속적으로 상승해 최근 56%대를 유지한다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 2021년 2분기 9.7%를 기점으로 반등해 작년 연간기준 16.6%로 상승했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적 기준 자기자본이익률(ROE)은 7.8%다. 5년 평균 ROE는 14.4%로, 현재 ROE는 과거 평균 수준보다 낮다. 또, ROE는 계속 하락했다.

7일 시가총액 기준 주가순자산배수(PRB)는 0.47배로, 5년 평균 1.03배보다 낮은 수준이다. PBR도 ROE와 같이 계속 낮아지는 모습이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 하락세를 보인 가운데, 총자산회전율은 최근 상승했다. 재무레버리지는 안정적인 모습을 보이다, 최근 변동성이 커지는 모양새다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당을 꾸준히 지급했다. 다만, 주당 배당금은 최근 감소했다. 주당 배당금 변화 추이는 2019년 1300원 → 2020년 1200원 → 2021년 840원 → 2022년 560원이다. 같은 기간 시가배당률도 2.5% → 1.8% → 2% → 1.7%로 변했다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

작년 연간 기준 부채비율과 유동비율은 각각 11.6%, 598.2%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 슈피겐코리아의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금은 2개분기 연속 크게 줄어, 차입금 비중은 0.8%까지 낮아졌다. 보통 차입금 비중이 10% 미만인 기업은 재무 구조가 튼튼하다고 본다. 또, 회사가 무차입 경영을 실시하고 있다고 할 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

작년 연간 기준 이자보상배율은 134배다. 영업이익으로 이자 비용을 감당하는데 문제가 없음을 알 수 있다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

주가와 순이익 지수는 하락세다. 다만, 그 변동폭은 순이익지수가 더 컸던 것이 특징이다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

☞ 관심 기업의 V차트도 검색해보세요(로그인 후 검색 가능)

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[슈피겐코리아] 최신 분석 보고서

- [52주 최저가] 삼보산업 23.1%↓, 13개 종목 장...10/07

- [스톡워치] 슈피겐코리아, 온디바이스 AI 열풍....02/02

- [랭킹스탁] '슈퍼스톡스'... 켄 피셔 관심주 15...01/09

- [랭킹스탁] 'PSR 창시자' 켄 피셔의 성장주 15선11/30

- [랭킹스탁] '슈퍼스톡스'... 켄 피셔의 15선10/05

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

슈피겐코리아 투자 체크 포인트

| 기업개요 | 모바일기기 악세사리의 제조 및 판매업체 |

|---|---|

| 사업환경 | ▷ 전방산업인 스마트폰 산업의 변동에 중요한 영향을 받음 ▷ 휴대폰 수요의 중심이 신규 수요보다는 교체 수요로 이동될 것으로 전망 |

| 경기변동 | ▷ 일반적인 경기 변동보단 전방산업인 모바일 기기와 통신사의 정책 변화에 따른 영향을 받음 |

| 주요제품 | 케이스 67.31% 보호필름 18.12% 기타 14.57% * 수치는 매출 비중 |

| 원재료 | ▷ 트랜드 변화가 빨라 원재료 변동성이 크며, 제조사별로 사양이나 규격들이 상이해 가격 추이를 산출하기 어려움. |

| 실적변수 | ▷ 스마트폰의 교체 주기가 짧을 경우 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 15.22% - 유동비율 528.87% - 당좌비율 298.40% - 이자보상배율 127.62% - 금융비용부담률 0.09% - 자본유보율 12,368.39% |

| 신규사업 | ▷ 웨어러블 제품과 차량용 액세서리 시장 대응 ▷ 다양한 카테고리의 제품을 제조, 도소매, 유통할 예정 |

슈피겐코리아의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

슈피겐코리아 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 1,090 | 4,653 | 4,474 |

| 영업이익 | 92 | 217 | 353 |

| 영업이익률(%) | 8.5% | 4.7% | 7.9% |

| 순이익(지배지분) | 84 | 290 | 421 |

| 순이익률(%) | 7.7% | 6.2% | 9.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준