[아이투자 김재호 연구원]피터 린치는 '월가의 영웅'이라 불린다. 그는 1977년부터 1990년까지 13년간 마젤란펀드를 세계 최대의 뮤추얼펀드로 키워냈다. 이 펀드를 운영하면서 그가 올린 수익률은 2510%이며, 연평균 성장률로는 29.2%다. 이러한 성과는 그를 '월가의 영웅'으로 불리게 된 계기다.

피터 린치는 성장주 투가의 대가로도 불린다. 그는 기존의 PER의 한계를 보완한 PEG(Price Earnings Growth)를 사용해 성장주를 찾은 것으로 유명하다. 이밖에 피터 린치는 기업의 유형을 6가지로 구분한 후 시의 적절하게 투자한 것으로도 알려졌다. 이렇게 피터 린치는 다양한 투자전략을 사용해 훌륭한 성과를 거뒀다.

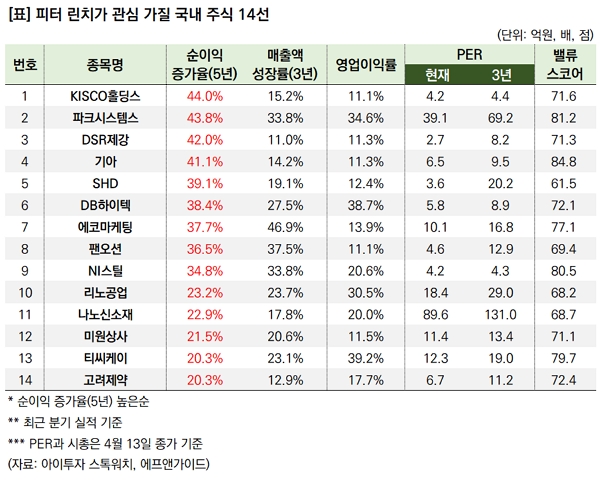

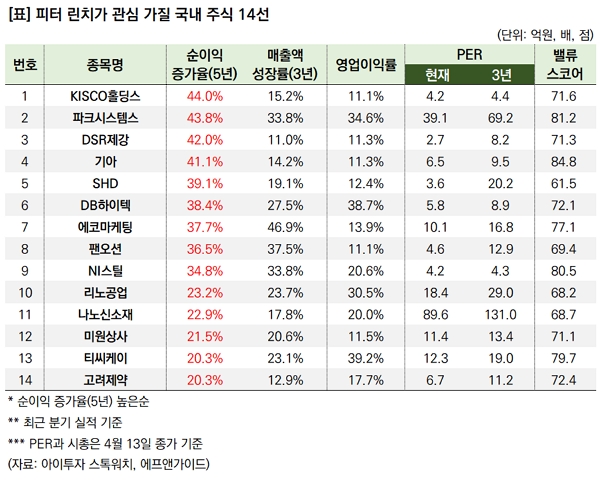

아이투자(itooza.com)는 피터 린치의 다양한 투자전략을 정략적 투자 기준으로 정리해보았다. 그리고 이 기준을 이용해 피터 린치가 관심을 가질 만한 국내 주식을 찾아보았다. 그 결과 KISCO홀딩스, 파크시스템스, DSR제강, 기아, SHD, DB하이텍, 에코마케팅 등 총 14개 종목이 리스트에 포함됐다.

KISCO홀딩스의 순이익은 지난 5년간 연평균 44% 증가했다. 최근 3년 매출액 연평균성장률은 15.2%을 기록했다. 최근 실적기준 영업이익률은 11.1%다. 이와 같은 실적 성장에도 PER은 4.2배 수준에 그쳐 눈여겨볼 만하다.

매출액의 최근 3년 연평균성장률이 가장 높은 종목은 에코마케팅이다. 에코마케팅의 매출액은 2019년 1113억원에서 2022년 3527억원으로 약 3.1배 증가했다. 해당 기간 PER의 평균은 16.8배로, 13일 시총기준 PER은 3년 평균보다 낮았다.

14개 종목 중 영업이익률이 가장 높은 기업은 티씨케이다. 최근 실적 기준 티씨케이의 영업이익률은 39.2%다.

한편, PER이 가장 낮은 종목은 DSR제강으로 나타났다. DSR제강은 2022년 연간실적과 13일 시총기준 PER이 2.7배였다. 지난 3년 평균 PER과 현재 PER이 가장 크게 차이나는 종목은 나노신소재다. 나노신소재의 현재와 3년 평균 PER은 각각 89.6배, 131배로 나타났다.

아이투자 스톡워치(stockwatch.co.kr)에서 제공하는 밸류스코어가 가장 높은 종목은 84.8점을 받은 기아다. 다음으로, 파크시스템스(81.2점), NI스틸(80.5점)가 뒤를 이었다.

<피터 린치 관심주의 주요 기준>

- PER < 3년 평균 PER

- 3년간 매출액 성장률 > 10%

- 20% < 5년간 순이익 증가율 < 50%

- 영업이익률 > 10%

[] 기사에 포함된 종목

팬오션, NI스틸, 리노공업, 나노신소재, 미원상사, 티씨케이, 고려제약

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

피터 린치는 성장주 투가의 대가로도 불린다. 그는 기존의 PER의 한계를 보완한 PEG(Price Earnings Growth)를 사용해 성장주를 찾은 것으로 유명하다. 이밖에 피터 린치는 기업의 유형을 6가지로 구분한 후 시의 적절하게 투자한 것으로도 알려졌다. 이렇게 피터 린치는 다양한 투자전략을 사용해 훌륭한 성과를 거뒀다.

아이투자(itooza.com)는 피터 린치의 다양한 투자전략을 정략적 투자 기준으로 정리해보았다. 그리고 이 기준을 이용해 피터 린치가 관심을 가질 만한 국내 주식을 찾아보았다. 그 결과 KISCO홀딩스, 파크시스템스, DSR제강, 기아, SHD, DB하이텍, 에코마케팅 등 총 14개 종목이 리스트에 포함됐다.

KISCO홀딩스의 순이익은 지난 5년간 연평균 44% 증가했다. 최근 3년 매출액 연평균성장률은 15.2%을 기록했다. 최근 실적기준 영업이익률은 11.1%다. 이와 같은 실적 성장에도 PER은 4.2배 수준에 그쳐 눈여겨볼 만하다.

매출액의 최근 3년 연평균성장률이 가장 높은 종목은 에코마케팅이다. 에코마케팅의 매출액은 2019년 1113억원에서 2022년 3527억원으로 약 3.1배 증가했다. 해당 기간 PER의 평균은 16.8배로, 13일 시총기준 PER은 3년 평균보다 낮았다.

14개 종목 중 영업이익률이 가장 높은 기업은 티씨케이다. 최근 실적 기준 티씨케이의 영업이익률은 39.2%다.

한편, PER이 가장 낮은 종목은 DSR제강으로 나타났다. DSR제강은 2022년 연간실적과 13일 시총기준 PER이 2.7배였다. 지난 3년 평균 PER과 현재 PER이 가장 크게 차이나는 종목은 나노신소재다. 나노신소재의 현재와 3년 평균 PER은 각각 89.6배, 131배로 나타났다.

아이투자 스톡워치(stockwatch.co.kr)에서 제공하는 밸류스코어가 가장 높은 종목은 84.8점을 받은 기아다. 다음으로, 파크시스템스(81.2점), NI스틸(80.5점)가 뒤를 이었다.

<피터 린치 관심주의 주요 기준>

- PER < 3년 평균 PER

- 3년간 매출액 성장률 > 10%

- 20% < 5년간 순이익 증가율 < 50%

- 영업이익률 > 10%

[] 기사에 포함된 종목

팬오션, NI스틸, 리노공업, 나노신소재, 미원상사, 티씨케이, 고려제약

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[KISCO홀딩스] 최신 분석 보고서

KISCO홀딩스 투자 체크 포인트

| 기업개요 | 한국철강, 환영철강 등을 자회사로 둔 지주사 |

|---|---|

| 사업환경 | ▷ 건설경기 침체 및 경쟁 심화에 따라 영업환경은 부진한 상황 |

| 경기변동 | ▷ 경기에 따른 실적 영향을 크게 받는 산업으로 건설경기에 직접적인 영향을 받음 |

| 주요제품 | 철강제조 95.65% 무역 6.28% 지주부문 1.55% 섬유판매 0.05% 내부거래 -3.53% * 수치는 매출 비중 |

| 원재료 | ▷ 한국철강, 환영철강, 대흥사업 모두 고철이 주요 원재료 |

| 실적변수 | ▷ 건설경기 호전시 수혜 ▷ 철광석 가격 하락시 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 19.62% - 유동비율 526.67% - 당좌비율 315.15% - 자본유보율 4,132.48% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

KISCO홀딩스의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

KISCO홀딩스 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 1,906 | 10,132 | 15,419 |

| 영업이익 | -196 | -36 | 1,493 |

| 영업이익률(%) | -10.3% | -0.4% | 9.7% |

| 순이익(지배지분) | -48 | 324 | 910 |

| 순이익률(%) | -2.5% | 3.2% | 5.9% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준