[아이투자 김재호 연구원]매일유업의 사업은 유가공부문, 기타부문으로 분류한다. 유가공 대표 제품은 매일우유, 앱솔루트명작, 바리스타룰스, 매일 바이오 등이다. 기타 제품으로는 페레로 등이 있다. 1분기 기준 품목별 매출 비중은 유가공 75.6%, 기타 24.4%다. 회사의 매출은 내수 시장에서 96.4% 올린다.

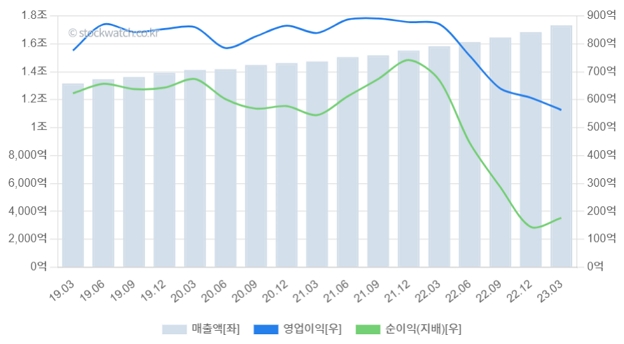

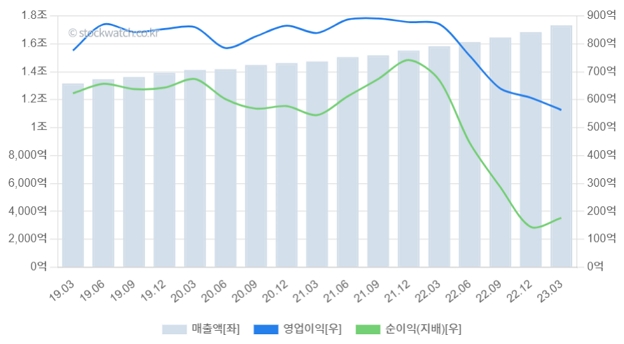

매일유업의 매출액은 꾸준히 증가했다. 영업이익은 작년 2분기, 순이익은 작년 1분기부터 하락세로 전환했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

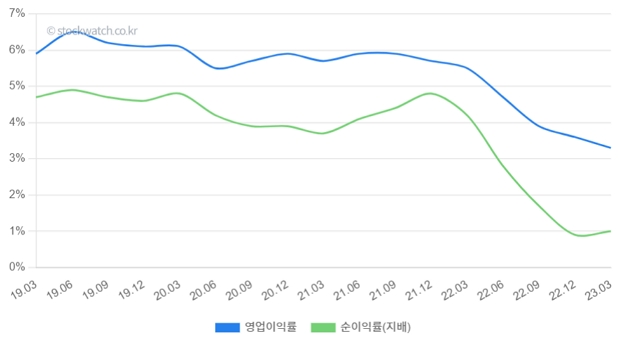

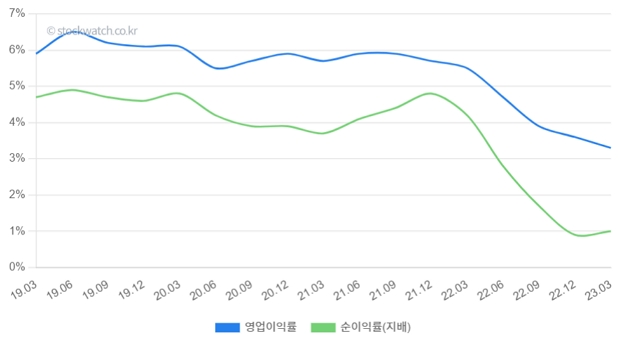

1분기 연환산 기준 영업이익률과 순이익률은 각각 3.3%, 1%다. 영업이익률과 순이익률은 하락세를 지속했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

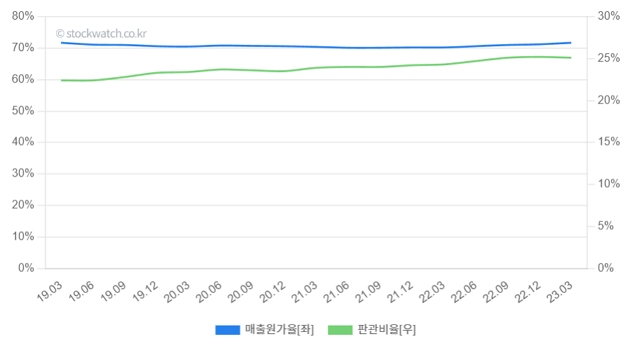

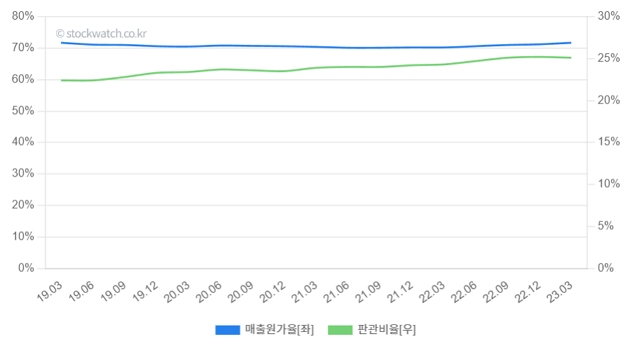

매출원가율은 70%에서 71% 사이를 유지하는 모습이다. 판관비율은 지속적으로 상승해 1분기 기준 25.1%로 올랐다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

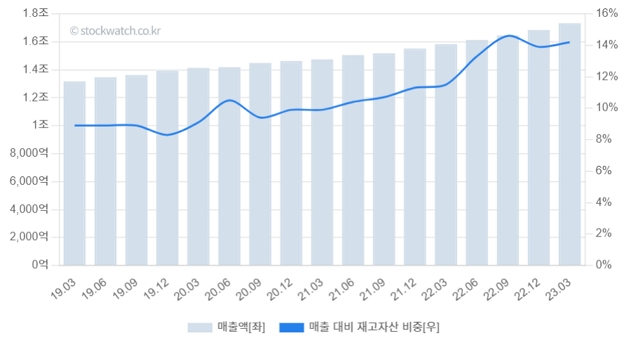

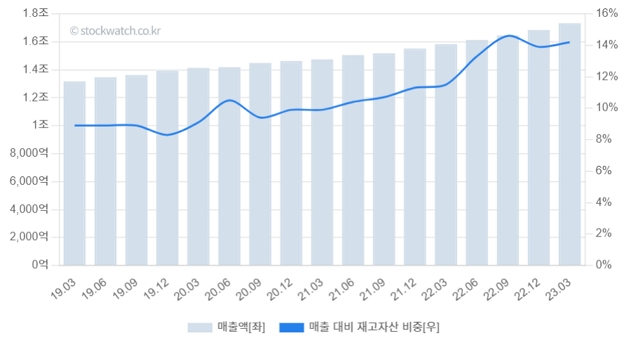

1분기 연환산 기준 매출대비 재고자산 비중은 14.2%다. 이 비중은 꾸준히 상승하는 모습을 보였다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

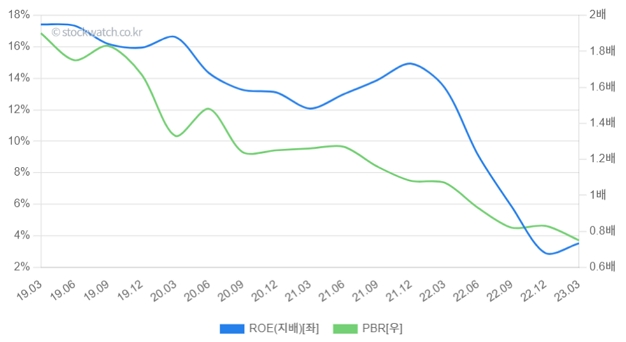

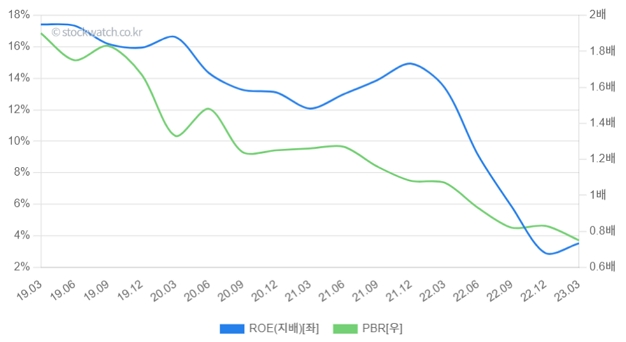

최근 실적 기준 자기자본이익률(ROE)은 3.5%다. 이는 5년 평균 13.1%보다 낮다. ROE는 2021년 4분기 14.9%를 기록한 후 하락세로 전환해 현재 수준에 이르렀다.

14일 시가총액 기준 주가순자산배수(PBR)는 0.66배로, 5년 평균 1.34배에 비해 낮았다. PBR은 내림세를 유지했다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

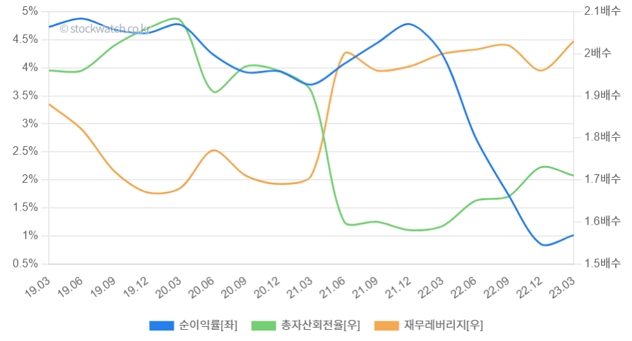

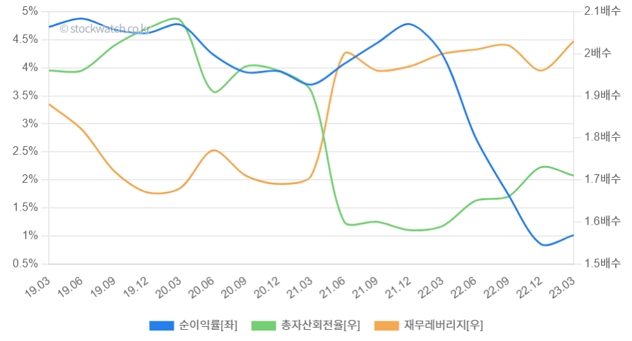

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 올해 1분기 반등한 가운데, 재무레버리지도 같은 흐름을 보였다. 반면, 총자산회전율은 하락 반전한 모습이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

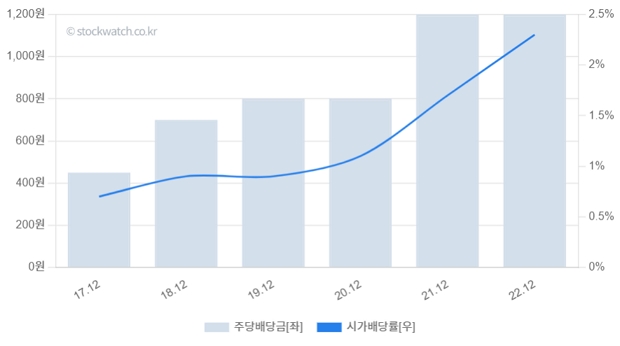

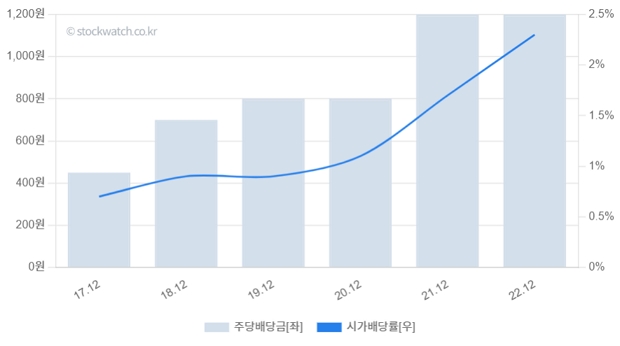

주당 배당금은 2019~2020년 800원 → 2021~2022년 1200원으로 증가했다. 작년 연간 기준 시가배당률은 2.3%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

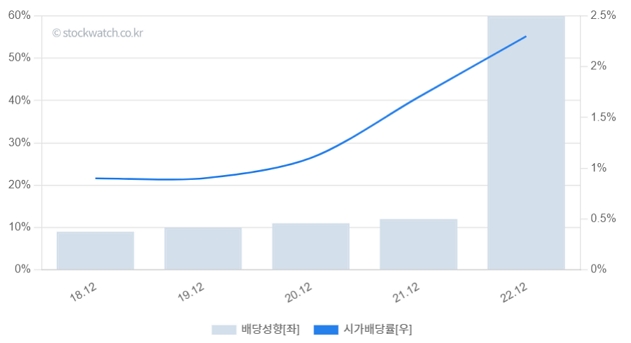

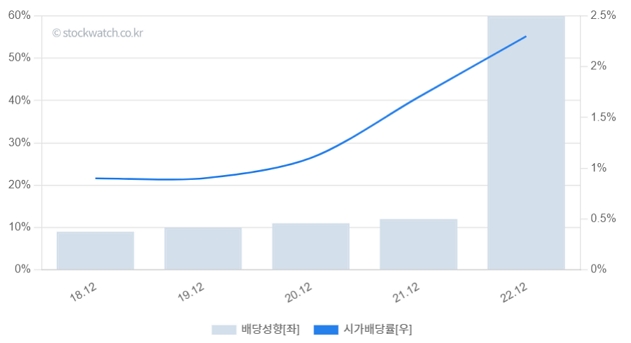

배당성향의 변화 추이는 2019년 10% → 2020년 11% → 2021년 12% → 2022년 60%다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

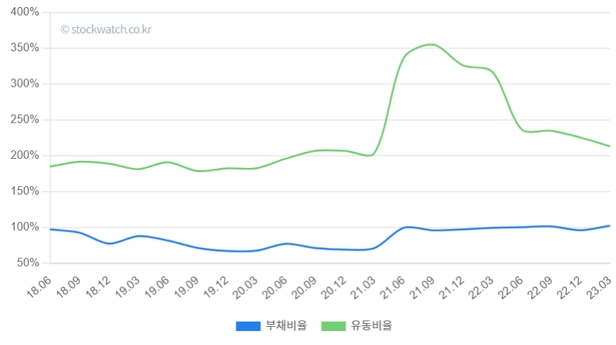

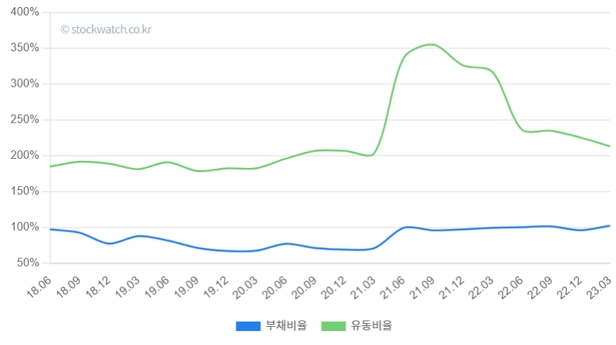

1분기 기준 부채비율과 유동비율은 각각 102.6%, 213.2%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무 구조가 튼튼하다고 말한다. 이에 매일유업의 재무 안전성 매력은 조금 아쉬운 모습이다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

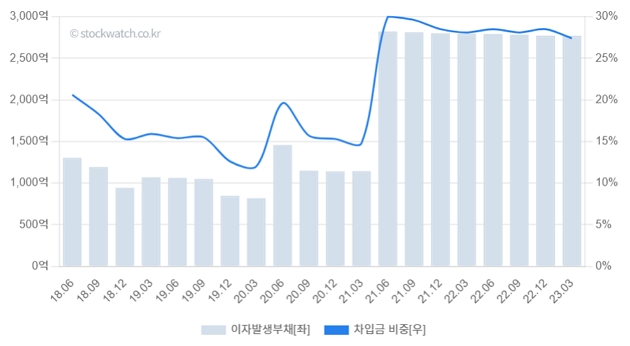

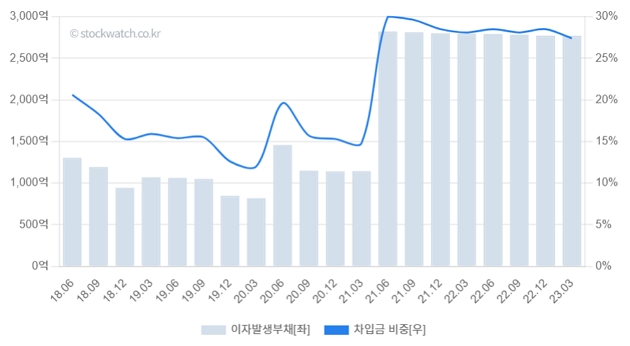

차입금 규모는 2021년 2분기 2800억원대로 증가한 이후 그 수준을 유지했다. 최근 실적 기준 차입금 비중은 27.4%다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

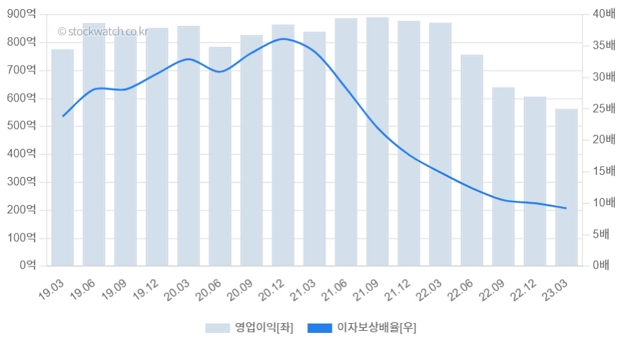

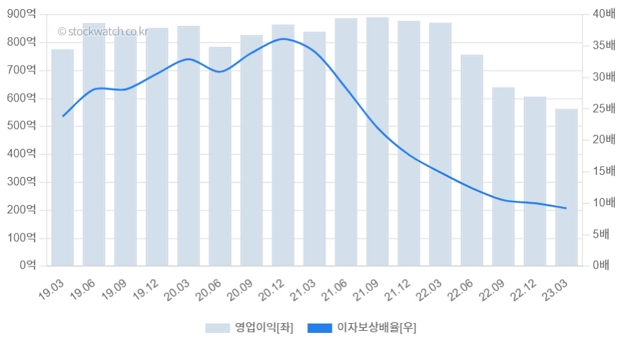

1분기 연환산 기준 이자보상배율은 9.2배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 것을 알려준다. 다만, 이 배율은 하락세를 보인다는 점은 주의해야 한다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

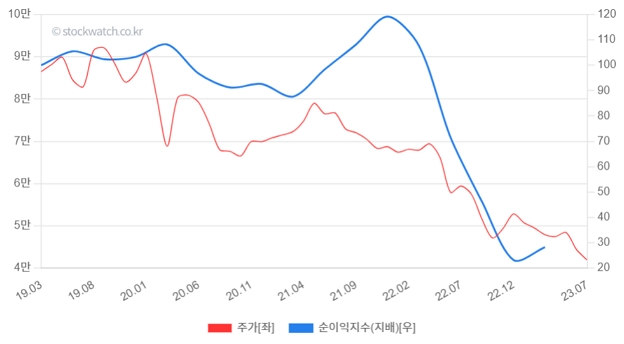

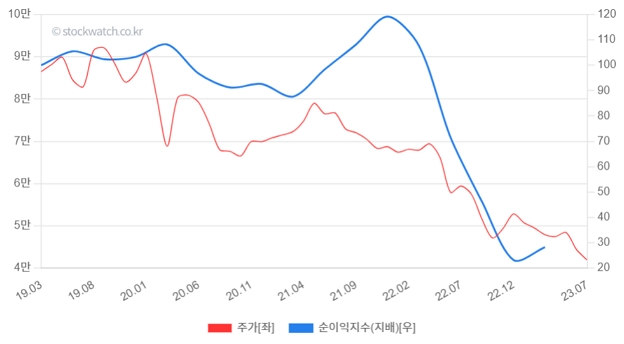

순이익지수는 하락세를 마감하고 반등한 가운데, 주가는 내림세를 지속했다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

4일 하이투자증권 이경신 연구원은 매일유업에 대해 "2분기 매출액과 영업이익은 각각 4588억원, 199억원으로 예상한다"며, "이는 전년 동기 대비 10.4%, 43.8% 증가한 것이다"고 전했다.

이 연구원은 "대외환경 악화 영향에 따라 물량에 대한 부담은 이어지고 있는 상황이나, 가격인상 등으로 주요 제품의 외형 성장세는 견조하며, 시장 지배력 또한 유의미하다"고 분석했다. 또, "2분기 원재료와 환율 영향에 따른 (비용) 부담관련 베이스에서 일부 해소되는 수준의 영업실적 반등이 가능할 것으로 전망한다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

매일유업의 매출액은 꾸준히 증가했다. 영업이익은 작년 2분기, 순이익은 작년 1분기부터 하락세로 전환했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 영업이익률과 순이익률은 각각 3.3%, 1%다. 영업이익률과 순이익률은 하락세를 지속했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 70%에서 71% 사이를 유지하는 모습이다. 판관비율은 지속적으로 상승해 1분기 기준 25.1%로 올랐다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 매출대비 재고자산 비중은 14.2%다. 이 비중은 꾸준히 상승하는 모습을 보였다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적 기준 자기자본이익률(ROE)은 3.5%다. 이는 5년 평균 13.1%보다 낮다. ROE는 2021년 4분기 14.9%를 기록한 후 하락세로 전환해 현재 수준에 이르렀다.

14일 시가총액 기준 주가순자산배수(PBR)는 0.66배로, 5년 평균 1.34배에 비해 낮았다. PBR은 내림세를 유지했다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 올해 1분기 반등한 가운데, 재무레버리지도 같은 흐름을 보였다. 반면, 총자산회전율은 하락 반전한 모습이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

주당 배당금은 2019~2020년 800원 → 2021~2022년 1200원으로 증가했다. 작년 연간 기준 시가배당률은 2.3%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

배당성향의 변화 추이는 2019년 10% → 2020년 11% → 2021년 12% → 2022년 60%다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 기준 부채비율과 유동비율은 각각 102.6%, 213.2%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무 구조가 튼튼하다고 말한다. 이에 매일유업의 재무 안전성 매력은 조금 아쉬운 모습이다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

차입금 규모는 2021년 2분기 2800억원대로 증가한 이후 그 수준을 유지했다. 최근 실적 기준 차입금 비중은 27.4%다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 9.2배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 것을 알려준다. 다만, 이 배율은 하락세를 보인다는 점은 주의해야 한다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익지수는 하락세를 마감하고 반등한 가운데, 주가는 내림세를 지속했다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

4일 하이투자증권 이경신 연구원은 매일유업에 대해 "2분기 매출액과 영업이익은 각각 4588억원, 199억원으로 예상한다"며, "이는 전년 동기 대비 10.4%, 43.8% 증가한 것이다"고 전했다.

이 연구원은 "대외환경 악화 영향에 따라 물량에 대한 부담은 이어지고 있는 상황이나, 가격인상 등으로 주요 제품의 외형 성장세는 견조하며, 시장 지배력 또한 유의미하다"고 분석했다. 또, "2분기 원재료와 환율 영향에 따른 (비용) 부담관련 베이스에서 일부 해소되는 수준의 영업실적 반등이 가능할 것으로 전망한다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[매일유업] 최신 분석 보고서

- [랭킹스탁] 2Q 트리플 성장 + 피오트로스키 만점...08/23

- [52주 최저가] 다올투자증권 4.5%↓, 6개 종목 ...10/20

- [52주 최저가] 파라텍 15.2%↓, 14개 종목 장중...10/06

- 매일유업, 4Q 시장 기대 부합 예상..올해 전망도...02/18

- [수급과 가치] 매일유업, 52주 신저가.. 기관·...01/25

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

매일유업 투자 체크 포인트

| 기업개요 | '매일우유', '앱솔루트'로 유명한 분유 및 유음료 제조업체 |

|---|---|

| 사업환경 | ▷ 출생아 수의 정체와 모유수유율 증가로 분유 수요는 줄고 있으나, 제품 프리미엄화로 매출은 느는 추세 ▷ 소득 수준 향상, 식생활 서구화, 웰빙트렌드 확산으로 저지방, 유기농 우유 시장은 성장하는 추세 ▷ 분유 및 우유, 유아복 시장은 중국 등 신흥국을 중심으로 크게 성장하고 있음 |

| 경기변동 | ▷ 필수재 성격의 제품으로 경기 변동에 둔감 ▷ 위생안전성 요인에 민감하게 반응하나 제품 종류가 다양해 우유 내 대체율이 높은 편임 |

| 주요제품 | 유가공부문 82.46% 기타부문 17.54% * 수치는 매출 비중 |

| 원재료 | ▷ 원재료 : 원유 외 (50.2%) - 가격 12년 1042.04원 → 13년 1086.32원 → 14년 1111.31원 → 15년 1121.59원 → 16년 1133.28원 → 17년 1148.37원 → 18년1Q 1172.8원 → 18년2Q 1173.77원 → 18년3Q 1161.56원/liter ▷ 상품 : 치즈 외 (13.3%) ▷ 일반부재료 : 식물성 유지 외 (19.8%) ▷ 포장부재료 : 멸균팩 외 (16.6%) * 괄호 안은 매입 비중 |

| 실적변수 | ▷ 프리미엄 제품 비중 증가로 평균 판매가 인상시 수혜 ▷ 중국 등 해외 시장 개척으로 매출처 다각화시 수혜 ▷ 환율 하락시 영업외수익 발생 ▷ 자회사 제로투세븐(유아복 전문)의 중국 사업 호조시 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 99.49% - 유동비율 317.35% - 당좌비율 162.35% - 이자보상배율 11.21% - 금융비용부담률 0.38% - 자본유보율 13,434.35% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

매일유업의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

매일유업 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 4,588 | 18,114 | 17,830 |

| 영업이익 | 130 | 703 | 722 |

| 영업이익률(%) | 2.8% | 3.9% | 4.1% |

| 순이익(지배지분) | 104 | 455 | 550 |

| 순이익률(%) | 2.3% | 2.5% | 3.1% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준