[아이투자 조양희 연구원]하이투자증권은 28일 와이솔에 대해 신사업 성과가 가시화되고 있다며 투자의견 ‘매수’와 목표주가 1만원은 그대로 유지했다. 전 거래일 종가는 7860원이다.

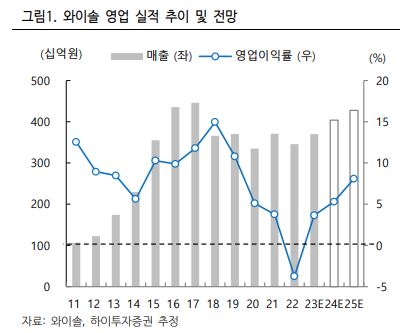

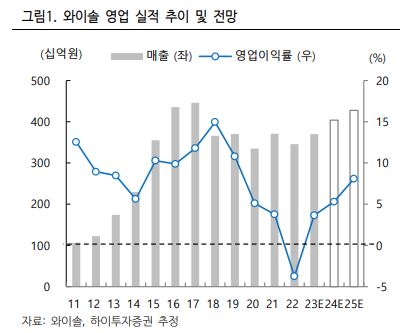

고의영 연구원은 “지난 5년간의 대규모 자본적지출(Capex) 및 그 이후의 감가상각비 부담과 연구개발비 집행 등이 실적의 발목을 붙잡았다”면서 “고주파 필터, 송신기(Tx)모듈에 대한 라인업 확장으로 장기 성장의 초석을 마련하는 단계”라고 말했다.

이어 “감가상각비 부담은 피크 아웃 했고, 핵심 원재료에 대한 내재화도 성공적으로 이뤄져 준비해온 사업들이 결실을 맺고 있다”며 “신사업 전개 속도에 따라 자기자본이익률(ROE)의 추가 개선과 멀티플 상향을 기대할 수 있을 것”이라고 판단했다.

고 연구원은 “먼저 HS필터 매출은 지난해 80억원에서 올해 350억원으로 성장할 것”이라며 “5년의 개발 기간을 거친 FBAR는 지난해 12월 이래로 중화향을 중심으로 물동이 확대되고 있다”고 밝혔다.

스마트폰용 주파수 부품(PAMiD)는 올 연말 1개 모델에 대한 양산을 시작으로, 내년에는 추가 모델 수주에 나설 계획이다. 기존 수신기(Rx)모듈 위주의 포트폴리오에서 앞으로 난이도가 높은 Tx로 라인업을 확대한다는 차원에서의 의미가 크다고 풀이했다.

그는 “무선통신(RF) 필터도 순항 중”이라며 “글로벌 텔레매틱스(Telematics) 1위 업체향으로 공급 중인데, 5G 표준으로의 전환에 따라 시장 침투 기회가 열리고 있다”고 말했다. 매출은 지난 2022년 80억원에서 올해 100억원, 내년 200억원으로 성장할 것이란 예상이다.

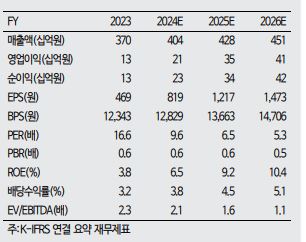

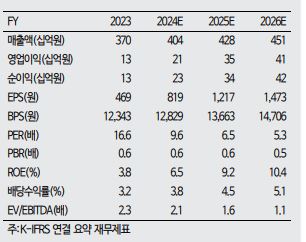

한편, 와이솔의 2분기 매출은 전년 동기 대비 12% 증가한 945억원, 영업이익은 같은 기간 4% 증가한 30억원으로 추정된다. 고 연구원은 “국내 고객사, 중화 고객사 모두 예상 대비 비축 수요가 약하지만, 연간 단위의 개선은 뚜렷할 것”이라며 “올해와 내년 영업이익은 각각 214억원, 346억원을 전망한다”고 했다.

그러면서 “신사업 성과에 따라 추가적인 업사이드가 열릴 수 있다”면서 “단기 실적 부진 우려에 따른 주가 조정을 매수 기회로 활용할 것을 추천한다”고 덧붙였다.

고의영 연구원은 “지난 5년간의 대규모 자본적지출(Capex) 및 그 이후의 감가상각비 부담과 연구개발비 집행 등이 실적의 발목을 붙잡았다”면서 “고주파 필터, 송신기(Tx)모듈에 대한 라인업 확장으로 장기 성장의 초석을 마련하는 단계”라고 말했다.

이어 “감가상각비 부담은 피크 아웃 했고, 핵심 원재료에 대한 내재화도 성공적으로 이뤄져 준비해온 사업들이 결실을 맺고 있다”며 “신사업 전개 속도에 따라 자기자본이익률(ROE)의 추가 개선과 멀티플 상향을 기대할 수 있을 것”이라고 판단했다.

고 연구원은 “먼저 HS필터 매출은 지난해 80억원에서 올해 350억원으로 성장할 것”이라며 “5년의 개발 기간을 거친 FBAR는 지난해 12월 이래로 중화향을 중심으로 물동이 확대되고 있다”고 밝혔다.

스마트폰용 주파수 부품(PAMiD)는 올 연말 1개 모델에 대한 양산을 시작으로, 내년에는 추가 모델 수주에 나설 계획이다. 기존 수신기(Rx)모듈 위주의 포트폴리오에서 앞으로 난이도가 높은 Tx로 라인업을 확대한다는 차원에서의 의미가 크다고 풀이했다.

그는 “무선통신(RF) 필터도 순항 중”이라며 “글로벌 텔레매틱스(Telematics) 1위 업체향으로 공급 중인데, 5G 표준으로의 전환에 따라 시장 침투 기회가 열리고 있다”고 말했다. 매출은 지난 2022년 80억원에서 올해 100억원, 내년 200억원으로 성장할 것이란 예상이다.

한편, 와이솔의 2분기 매출은 전년 동기 대비 12% 증가한 945억원, 영업이익은 같은 기간 4% 증가한 30억원으로 추정된다. 고 연구원은 “국내 고객사, 중화 고객사 모두 예상 대비 비축 수요가 약하지만, 연간 단위의 개선은 뚜렷할 것”이라며 “올해와 내년 영업이익은 각각 214억원, 346억원을 전망한다”고 했다.

그러면서 “신사업 성과에 따라 추가적인 업사이드가 열릴 수 있다”면서 “단기 실적 부진 우려에 따른 주가 조정을 매수 기회로 활용할 것을 추천한다”고 덧붙였다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[와이솔] 최신 분석 보고서

- [52주 최고가] 스카이문스테크놀로지 30.0%↑, ...05/03

- [52주 최고가] 와이씨 16.1%↑, 16개 종목 장중...04/25

- 미리보는 1분기, 호실적 기대주는?04/08

- [오전 거래 급증주 점검] 케이사인, 거래...03/26

- “와이솔, 1분기 기대치 상회 전망…목표가↑”...03/08

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

와이솔 투자 체크 포인트

| 기업개요 | 삼성전기에서 분사한 휴대폰용 무선 주파수 부품 제조사로 주력 제품은 특정 주파수를 걸러 주는 SAW 필터 |

|---|---|

| 사업환경 | ▷ ASM Module과 Duplexer+PA Module은 UMTS시스템 보급 확대로 수요 증가 전망 ▷ SAW Filter 시장도 휴대폰이 3G/4G로 발전함에 따라 수요 증가 전망 ▷ 빠른 시장 변화로 높은 기술력이 요구됨 |

| 경기변동 | ▷ 휴대폰 제조업체 실적 및 계절성과 민감한 관계 |

| 주요제품 | SAW제품군 98.09% 로열티 및 임대 1.91% * 수치는 매출 비중 |

| 원재료 | ▷ IC (56.1%) ▷ 패키지 (7.4%) ▷ 웨이퍼 (11.4%) ▷ PCB (5%) ▷ 골드 팔렛트 등 기타 (20.1%) * 괄호 안은 매입 비중 |

| 실적변수 | ▷ 주요 고객사의 휴대폰 판매량 증가시 수혜 ▷ 매출처 다각화시 수혜 ▷ 모바일 기기의 고급화로 대당 SAW Filter 필요 갯수 증가시 수혜 |

| 리스크 | 재무건전성 ★★★★★ - 부채비율 17.39% - 유동비율 331.46% - 당좌비율 213.32% - 이자보상배율 45.19% - 금융비용부담률 0.04% - 자본유보율 2,479.47% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

와이솔의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

와이솔 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 854 | 3,750 | 3,697 |

| 영업이익 | -115 | 5 | 135 |

| 영업이익률(%) | -13.5% | 0.1% | 3.6% |

| 순이익(지배지분) | -71 | 110 | 132 |

| 순이익률(%) | -8.3% | 2.9% | 3.6% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준