[아이투자 조양희 연구원]DB금융투자는 8일 스튜디오드래곤에 대해 3분기 영업적자를 냈지만, 내년에는 지난해 수준의 실적 회복이 전망된다고 밝혔다. 이에 투자의견을 ‘보유’에서 ‘매수’로, 목표주가는 기존 4만6000원에서 5만5000원으로 올렸다. 전 거래일 종가는 4만350원이다.

스튜디오드래곤의 3분기 매출액은 전년 동기 대비 58.5% 줄어든 903억원이며, 영업손실 9억원으로 같은 기간 적자로 돌아섰다. 시장 기대치 매출액 1293억원, 영업이익 60억원을 하회하는 실적이다.

이 증권사 신은정 연구원은 “방영 회차가 총 59회차로 전년 동기 대비 16회 감소했고, 엄마친구아들을 제외한 플레이어2·감사합니다·우연일까 등의 해외 판매 실패로 매출이 축소됐기 때문”이라고 말했다.

이어 “경성크리쳐2, 트렁크 등 오리지널도 반영됐지만, 전년 도적과 스위트홈 등 대작 대비 작은 규모”라며 “눈물의 여왕 상각비가 100억원 가량 반영된 것도 이익 하락의 주요인”이라고 설명했다

4분기에도 방영회차는 43회로 전년 동기 대비 30회 감소할 것이란 예상이다. 신 연구원은 “다만, 정년이·사랑은 외나무다리에서, 좋거나 나쁜 동재 등 안정적인 작품들이 실적에 반영될 것”이라며 “3분기 실적을 바닥으로 탑라인과 이익 모두 전분기 대비 증가할 것”이라고 봤다.

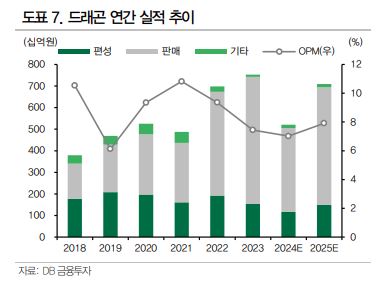

내년에는 지난해 실적 수준으로 회복될 것이란 판단이다. 그는 “tvn 수목 1~2편, 디즈니플러스 오리지널 1~2편, 일본 편성 2편, KBS 1편 등 전년 동기 대비 최소 5~6편은 증가할 것”이라며 “온라인동영상서비스(OTT)를 포함한 플랫폼들과 협상이 진전된 것으로 파악된다”고 전했다.

그러면서 “이번 실적 발표를 통해 밝힌 텐트폴 7편, 선판매 8편의 구체화와 최근 언급한 수목 드라마의 제작비 가성비화 전략으로 내년 실적 추정에 있어 확실성이 높아졌다”면서 “실적도 주가도 바닥을 지나고 있다”고 덧붙였다.

스튜디오드래곤의 3분기 매출액은 전년 동기 대비 58.5% 줄어든 903억원이며, 영업손실 9억원으로 같은 기간 적자로 돌아섰다. 시장 기대치 매출액 1293억원, 영업이익 60억원을 하회하는 실적이다.

이 증권사 신은정 연구원은 “방영 회차가 총 59회차로 전년 동기 대비 16회 감소했고, 엄마친구아들을 제외한 플레이어2·감사합니다·우연일까 등의 해외 판매 실패로 매출이 축소됐기 때문”이라고 말했다.

이어 “경성크리쳐2, 트렁크 등 오리지널도 반영됐지만, 전년 도적과 스위트홈 등 대작 대비 작은 규모”라며 “눈물의 여왕 상각비가 100억원 가량 반영된 것도 이익 하락의 주요인”이라고 설명했다

4분기에도 방영회차는 43회로 전년 동기 대비 30회 감소할 것이란 예상이다. 신 연구원은 “다만, 정년이·사랑은 외나무다리에서, 좋거나 나쁜 동재 등 안정적인 작품들이 실적에 반영될 것”이라며 “3분기 실적을 바닥으로 탑라인과 이익 모두 전분기 대비 증가할 것”이라고 봤다.

내년에는 지난해 실적 수준으로 회복될 것이란 판단이다. 그는 “tvn 수목 1~2편, 디즈니플러스 오리지널 1~2편, 일본 편성 2편, KBS 1편 등 전년 동기 대비 최소 5~6편은 증가할 것”이라며 “온라인동영상서비스(OTT)를 포함한 플랫폼들과 협상이 진전된 것으로 파악된다”고 전했다.

그러면서 “이번 실적 발표를 통해 밝힌 텐트폴 7편, 선판매 8편의 구체화와 최근 언급한 수목 드라마의 제작비 가성비화 전략으로 내년 실적 추정에 있어 확실성이 높아졌다”면서 “실적도 주가도 바닥을 지나고 있다”고 덧붙였다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[스튜디오드래곤] 최신 분석 보고서

- “스튜디오드래곤, 4Q 하회…내년 고성장 기대”...12/06

- [리스트] MVP 상위 주식 20선...디앤씨미디어 등...11/28

- [장마감 급등주 점검] 피엔티엠에스 29% 급등 외...11/13

- “스튜디오드래곤, 3Q 하회…내년 작품수 확대에...10/29

- “스튜디오드래곤, 4분기부터 실적 개선 전망”...10/11

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

스튜디오드래곤 투자 체크 포인트

| 기업개요 | 드라마 콘텐츠를 기획 ·제작하는 방송영상물제작업체 |

|---|---|

| 사업환경 | ▷ 방송매체 확대로 인한 드라마 수요 증가 |

| 경기변동 | ▷ 경기보다는 각 콘텐츠의 흥행가능성에 따라 실적이 변동됨 |

| 주요제품 | 드라마 판매 65.20% 드라마 편성 28.43% 기타 6.36% * 수치는 매출 비중 |

| 원재료 | ▷ 방송 판권, 연출자, 작가, 출연자 등 인적/물적 자원 |

| 실적변수 | ▷ 드라마 방영 시간대 증가시 수혜 |

| 리스크 | 재무건전성 ★★ - 부채비율 43.01% - 유동비율 102.03% - 당좌비율 99.05% - 자본유보율 4,316.23% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

스튜디오드래곤의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

스튜디오드래곤 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 4,195 | 7,531 | 6,979 |

| 영업이익 | 310 | 559 | 652 |

| 영업이익률(%) | 7.4% | 7.4% | 9.3% |

| 순이익(지배지분) | 222 | 301 | 506 |

| 순이익률(%) | 5.3% | 4.0% | 7.2% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준