[아이투자 조양희 연구원]DB증권은 9일 LG유플러스의 1분기 실적이 7개 분기만에 턴어라운드에 성공했다며 목표주가를 기존 1만5000원에서 1만6000원으로 올렸다. 투자의견은 ‘매수’로 유지했다. 전 거래일 종가는 1만2490원이다.

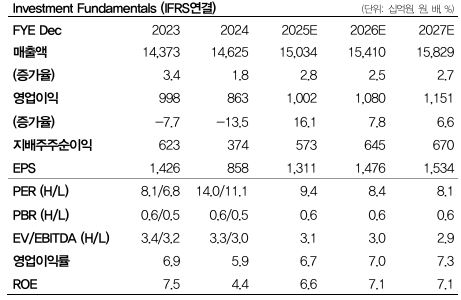

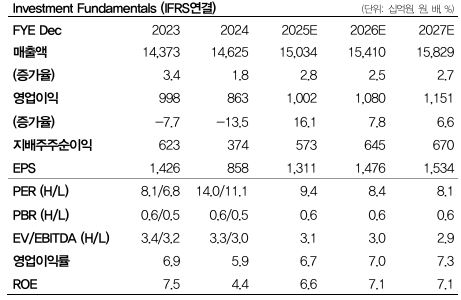

이 증권사 신은정 연구원은 “저수익사업 정리에 따른 마진율 개선을 반영해 연간 영업이익 전망치를 소폭 상향했다”면서 “이익 개선을 보여줬고, 이제는 주주환원 차례”라고 말했다.

신 연구원은 “상반기 중 자사주 1.6%를 전량 소각한 후 하반기에는 올해 예상 순이익의 20% 이내 자사주를 매입할 전망”이라며 “올해 예상 배당총액 2800억원, 자사주 매입은 약 700억원 수준으로 예상된다”고 밝혔다.

이어 “이를 반영한 총주주환원수익률은 최근 상승한 주가 기준으로도 6.4% 수준”이라며 “매년 자사주 매입 규모는 확대돼 오는 2027년에는 1000억원이 기대된다”고 했다.

LG유플러스는 1분기 매출액이 3조7481억원으로 전년 동기 대비 4.8% 늘고, 영업이익은 같은 기간 15.6% 증가한 2554억원을 거뒀다.

그는 “무선 수익은 전년 동기 대비 2.4% 성장했다”면서 “알뜰폰(MVNO) 가입회선이 전년 동기 대비 21.7% 증가하며 고성장을 지속하고 있고, 5G 가입자 비중도 74.8%를 기록했다”고 전했다.

또 “스마트홈 매출은 부진한 가운데, 인터넷 매출이 전년 동기 대비 6.9% 늘면서 성장을 견인했다”며 “MWC행사비로 마케팅비용은 같은 기간 1.6% 증가했지만, 저수익사업(스포키,스토리즈)을 정리하며 전반적인 비용 효율화 중”이라고 설명했다.

그러면서 “최근 한달간 주가가 21% 상승했지만, 장기적으로 봐도 될 투자 포인트는 많이 남아있다”고 판단했다.

이 증권사 신은정 연구원은 “저수익사업 정리에 따른 마진율 개선을 반영해 연간 영업이익 전망치를 소폭 상향했다”면서 “이익 개선을 보여줬고, 이제는 주주환원 차례”라고 말했다.

신 연구원은 “상반기 중 자사주 1.6%를 전량 소각한 후 하반기에는 올해 예상 순이익의 20% 이내 자사주를 매입할 전망”이라며 “올해 예상 배당총액 2800억원, 자사주 매입은 약 700억원 수준으로 예상된다”고 밝혔다.

이어 “이를 반영한 총주주환원수익률은 최근 상승한 주가 기준으로도 6.4% 수준”이라며 “매년 자사주 매입 규모는 확대돼 오는 2027년에는 1000억원이 기대된다”고 했다.

LG유플러스는 1분기 매출액이 3조7481억원으로 전년 동기 대비 4.8% 늘고, 영업이익은 같은 기간 15.6% 증가한 2554억원을 거뒀다.

그는 “무선 수익은 전년 동기 대비 2.4% 성장했다”면서 “알뜰폰(MVNO) 가입회선이 전년 동기 대비 21.7% 증가하며 고성장을 지속하고 있고, 5G 가입자 비중도 74.8%를 기록했다”고 전했다.

또 “스마트홈 매출은 부진한 가운데, 인터넷 매출이 전년 동기 대비 6.9% 늘면서 성장을 견인했다”며 “MWC행사비로 마케팅비용은 같은 기간 1.6% 증가했지만, 저수익사업(스포키,스토리즈)을 정리하며 전반적인 비용 효율화 중”이라고 설명했다.

그러면서 “최근 한달간 주가가 21% 상승했지만, 장기적으로 봐도 될 투자 포인트는 많이 남아있다”고 판단했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[LG유플러스] 최신 분석 보고서

- [리스트]내달 대체거래소 출범.. 첫 거래되는 1...02/24

- “LG유플러스, 목표가↑…수익구조 변화 필요”...02/10

- “LG유플러스, 실적·주주환원 늘어날 것…목표...12/04

- “LG유플러스, 주주환원 확대에 투자의견 ‘매수...11/28

- [52주 최고가] 일신석재 16.6%↑, 16개 종목 장...11/27

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

LG유플러스 투자 체크 포인트

| 기업개요 | LG그룹 계열의 유·무선 통신사업 사업자 |

|---|---|

| 사업환경 | ▷ 국내 이동통신 보급률은 95% 이상으로 성숙기, 완만한 성장세 예상 ▷ 4세대 이동통신(4G) 등 무선통신 기술 고도화 추세 ▷ 다양한 형태의 유무선 결합상품 출시와 실시간 IPTV 가입자 성장 |

| 경기변동 | ▷ 수요의 계절성이 없어 계절에 따라 민감하게 반응하지 않음 |

| 주요제품 | * 수치는 매출 비중 |

| 원재료 | ▷ 해당사항 없음 |

| 실적변수 | ▷ 스마트폰 보급 확대 등으로 서비스 이용자 증가 시 수혜 ▷ 서비스 단가 인상 시 수혜 ▷ 4세대 통신 LTE 등 신규 서비스 성과 호조 시 수혜 |

| 리스크 | 재무건전성 ★★★ - 부채비율 140.30% - 유동비율 102.60% - 당좌비율 96.84% - 이자보상배율 6.61% - 금융비용부담률 1.16% - 자본유보율 202.77% |

| 신규사업 | ▷ 인공지능 스마트홈 서비스 U+우리집 AI 출시(2017.12) |

LG유플러스의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

LG유플러스 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 37,481 | 146,252 | 143,726 |

| 영업이익 | 2,554 | 8,631 | 9,980 |

| 영업이익률(%) | 6.8% | 5.9% | 6.9% |

| 순이익(지배지분) | 1,657 | 3,745 | 6,228 |

| 순이익률(%) | 4.4% | 2.6% | 4.3% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준