스몰캡 뉴스

[V차트] "심텍, 하락 사이클 곧 마무리될 것"

[아이투자 김재호 연구원]심텍은 PCB(인쇄회로기판) 제조 및 판매 사업을 하는 회사다. 국내에 6개의 공장과 R&D 센터를 운영하고 있다. 또, 중국과 일본에 해외 주요 생산법인이 있다.

1분기 기준 품목별 매출 비중은 메모리 모듈 26.1%, 반도체 기판(Package Substrate) 73.9%다. 또, 수출과 내수 비중은 각각 90%, 10%다.

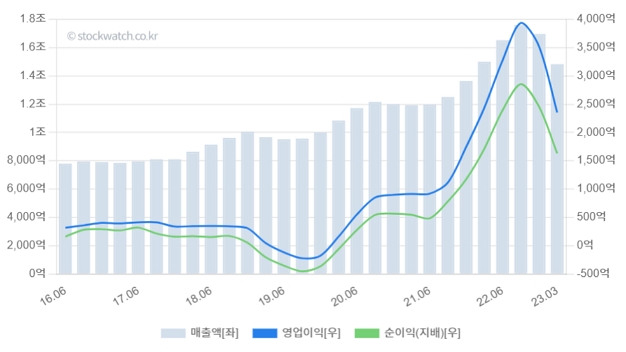

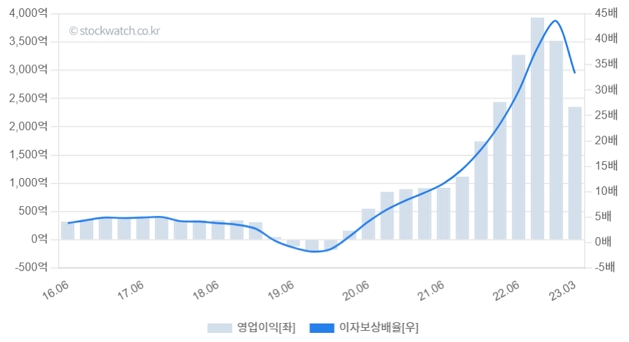

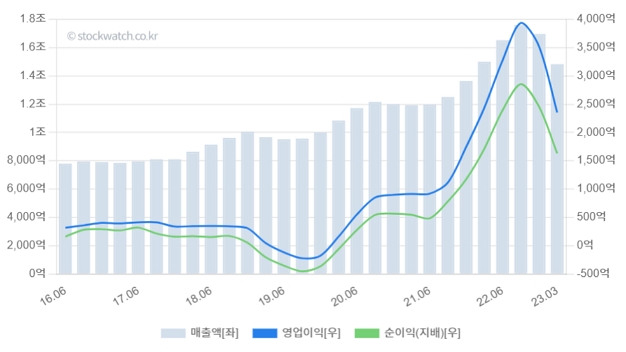

심텍의 매출액은 2022년 3분기까지 꾸준히 증가했다가, 최근 2개 분기 연속 감소하는 모습이다. 영업이익과 순이익도 매출액 흐름과 함께 증감했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

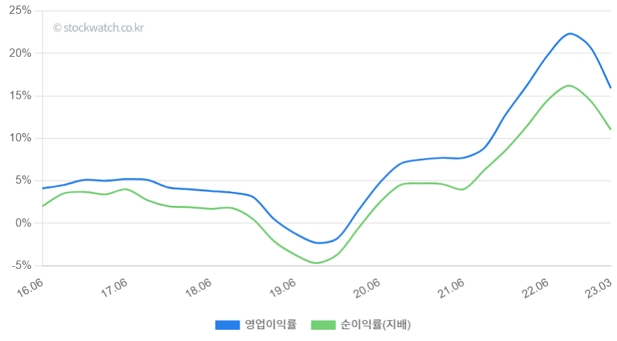

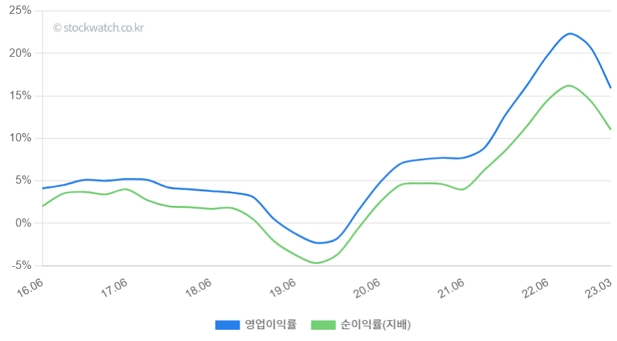

1분기 연환산 기준 영업이익률과 순이익률은 각각 15.9%, 11%다. 두 이익률은 작년 3분기 각각 22.3%, 16.2%를 기록한 후 하락하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

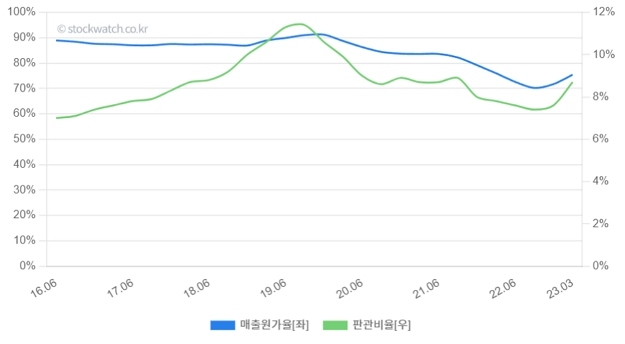

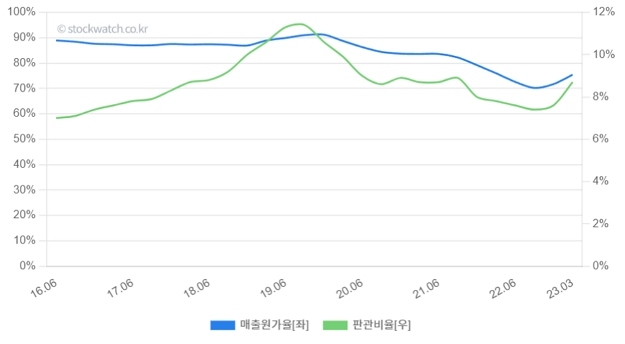

매출원가율과 판관비율 모두 하락세를 이어오다, 최근 2개 분기 연속 반등했다. 1분기 연환산 기준 매출원가율과 판관비율은 각각 75.4%, 8.7%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

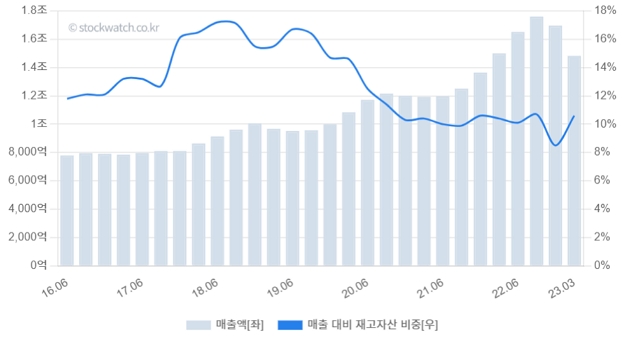

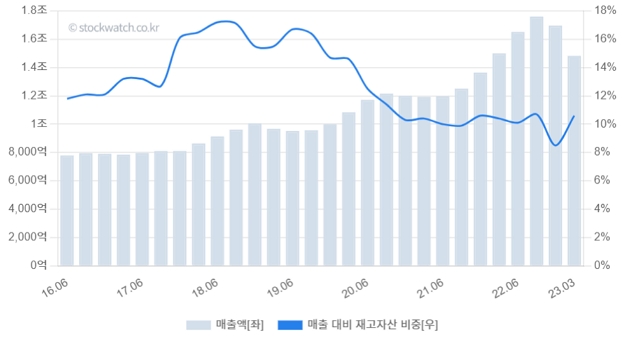

매출대비 재고자산 비중은 작년까지 하락세를 보이다 올해 1분기 반등해 10.6%를 기록했다. 다만, 재고자산 비중은 10%대로 안정적인 흐름을 보인다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

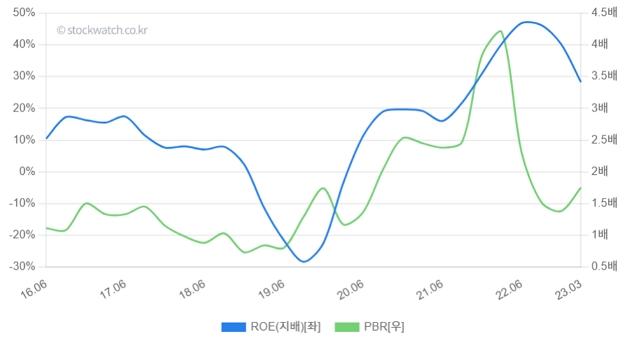

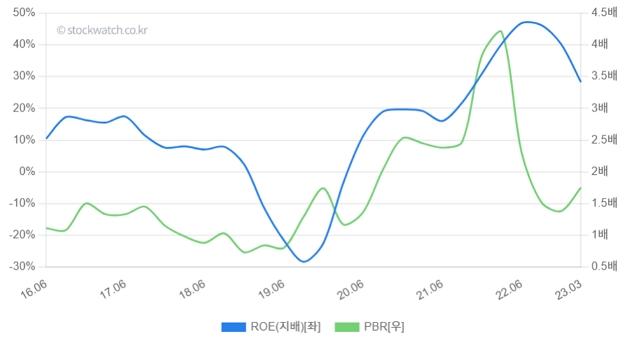

최근 실적기준 자기자본이익률(ROE)은 28.2%다. 이는 5년 평균 13.4%보다 높은 수준이다. ROE는 작년 2분기 46.8%를 기록한 후 하락세를 시작해 현재 수준에 이르렀다.

30일 시가총액 기준 주가순자산배수(PBR)는 1.88배로, 5년 평균 2.17배에 비해 낮다. PBR은 지난해 4분기 1.38배를 기록한 후 반등하는 흐름이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

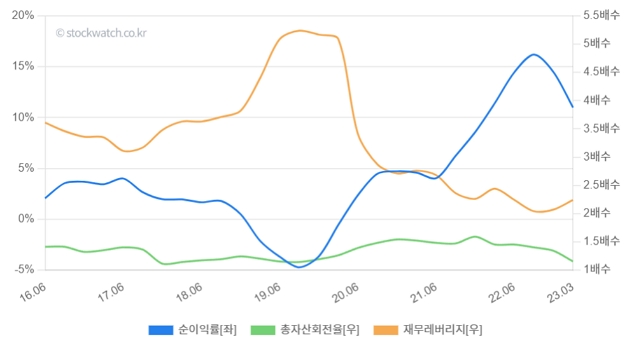

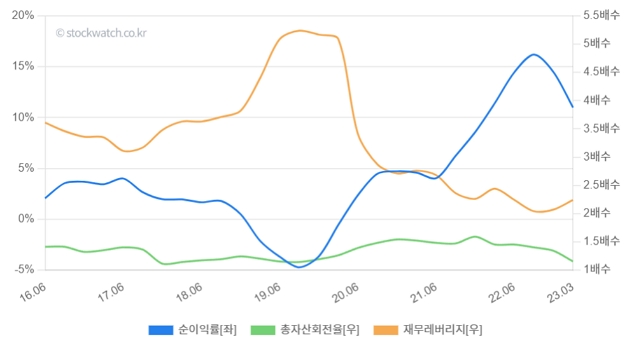

ROE를 3가지 지표로 분석하는 듀퐁분석을 보자. 순이익률은 최근 2개 분기 연속 하락한 가운데 총자산회전율도 하락하는 모습을 보였다. 반면, 재무레버리지는 2개 분기 연속 상승해 대조적이었다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

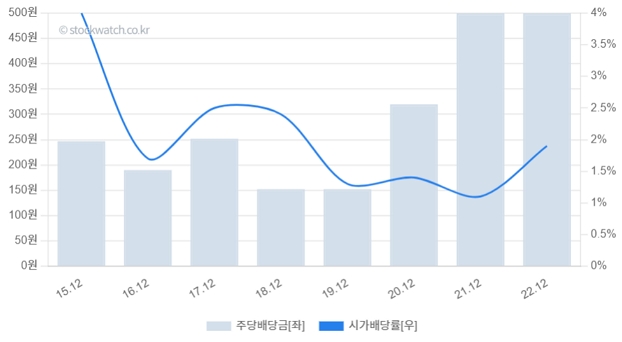

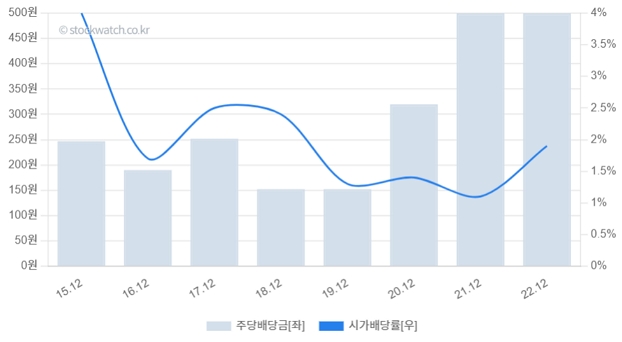

심텍은 2015년부터 배당을 실시한 것으로 나타났다. 그리고 최근 주당 배당금이 증가해 눈길을 끈다. 주당 배당금은 2020년 320원에서 2021년과 2022년 500원으로 증가했다. 작년 연간기준 시가배당률은 1.9%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

그러나, 배당성향은 2020년 18% → 2021년 14% → 2022년 6%로 낮아졌다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 기준 부채비율과 유동비율은 각각 123.5%, 106.7%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 심텍의 재무 안전성 매력은 아쉬운 편이다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

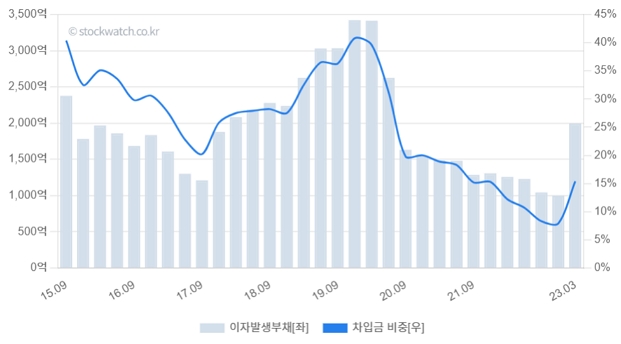

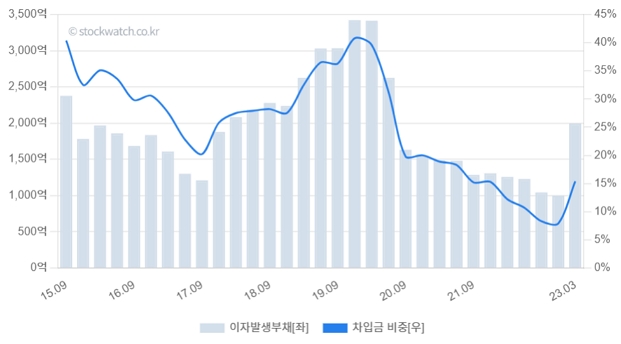

차입금은 올해 1분기 급증하는 모습이다. 이에 차입금 비중은 작년 4분기 7.9%에서 올해 1분기 15.4%로 상승했다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

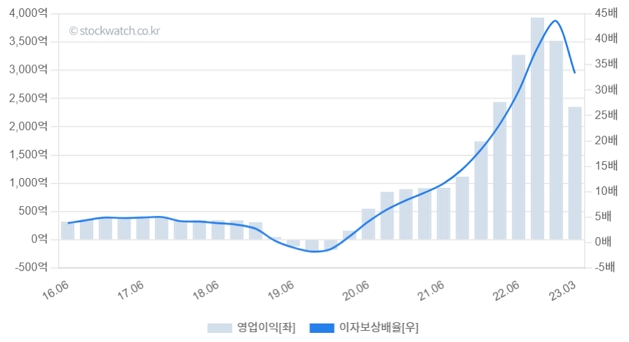

1분기 연환산 기준 이자보상배율은 33.3배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 사실을 알려준다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

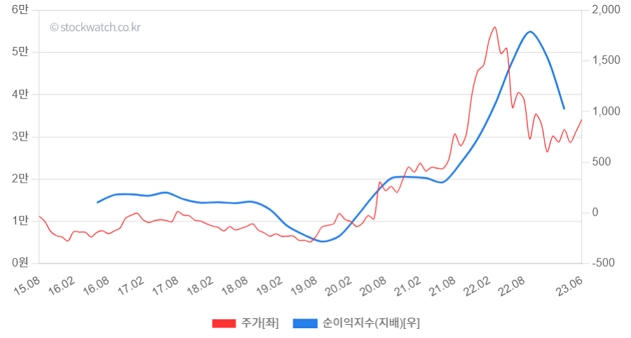

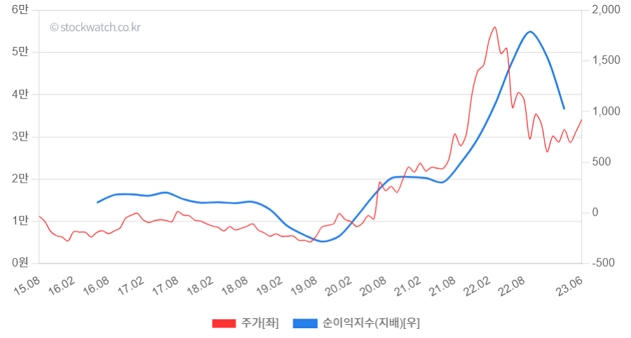

최근 순이익지수가 2개 분기 연속 하락한 가운데, 지지부진한 움직임을 보이던 주가는 반등하는 모습을 보였다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

30일 심텍에 대한 리포트를 작성한 키움증권 김지산 연구원은 "반도체 고객사 감산, 과잉 재고, 판가 하락이 중첩된 PCB 업종의 극심한 하락 사이클이 곧 마무리될 것이다"며, "수주가 회복세를 보이고 있어 2분기에 적자폭을 의미있게 줄인 후 3분기에 흑자 전환을 시도할 것이다"고 설명했다.

김 연구원은 "고부가인 SiP와 GDDR6용 기판이 회복을 이끌고 있다'며, "메모리 반도체 비중이 높은 만큼 향후 반도체 업황 회복에 따른 수혜가 예상되고, 비메모리 제품군 육성을 통해 구조적 성장을 시도할 것이다"고 분석했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

1분기 기준 품목별 매출 비중은 메모리 모듈 26.1%, 반도체 기판(Package Substrate) 73.9%다. 또, 수출과 내수 비중은 각각 90%, 10%다.

심텍의 매출액은 2022년 3분기까지 꾸준히 증가했다가, 최근 2개 분기 연속 감소하는 모습이다. 영업이익과 순이익도 매출액 흐름과 함께 증감했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 영업이익률과 순이익률은 각각 15.9%, 11%다. 두 이익률은 작년 3분기 각각 22.3%, 16.2%를 기록한 후 하락하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율과 판관비율 모두 하락세를 이어오다, 최근 2개 분기 연속 반등했다. 1분기 연환산 기준 매출원가율과 판관비율은 각각 75.4%, 8.7%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 작년까지 하락세를 보이다 올해 1분기 반등해 10.6%를 기록했다. 다만, 재고자산 비중은 10%대로 안정적인 흐름을 보인다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 28.2%다. 이는 5년 평균 13.4%보다 높은 수준이다. ROE는 작년 2분기 46.8%를 기록한 후 하락세를 시작해 현재 수준에 이르렀다.

30일 시가총액 기준 주가순자산배수(PBR)는 1.88배로, 5년 평균 2.17배에 비해 낮다. PBR은 지난해 4분기 1.38배를 기록한 후 반등하는 흐름이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석을 보자. 순이익률은 최근 2개 분기 연속 하락한 가운데 총자산회전율도 하락하는 모습을 보였다. 반면, 재무레버리지는 2개 분기 연속 상승해 대조적이었다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

심텍은 2015년부터 배당을 실시한 것으로 나타났다. 그리고 최근 주당 배당금이 증가해 눈길을 끈다. 주당 배당금은 2020년 320원에서 2021년과 2022년 500원으로 증가했다. 작년 연간기준 시가배당률은 1.9%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

그러나, 배당성향은 2020년 18% → 2021년 14% → 2022년 6%로 낮아졌다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 기준 부채비율과 유동비율은 각각 123.5%, 106.7%다. 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 심텍의 재무 안전성 매력은 아쉬운 편이다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

차입금은 올해 1분기 급증하는 모습이다. 이에 차입금 비중은 작년 4분기 7.9%에서 올해 1분기 15.4%로 상승했다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 33.3배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 사실을 알려준다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

최근 순이익지수가 2개 분기 연속 하락한 가운데, 지지부진한 움직임을 보이던 주가는 반등하는 모습을 보였다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

30일 심텍에 대한 리포트를 작성한 키움증권 김지산 연구원은 "반도체 고객사 감산, 과잉 재고, 판가 하락이 중첩된 PCB 업종의 극심한 하락 사이클이 곧 마무리될 것이다"며, "수주가 회복세를 보이고 있어 2분기에 적자폭을 의미있게 줄인 후 3분기에 흑자 전환을 시도할 것이다"고 설명했다.

김 연구원은 "고부가인 SiP와 GDDR6용 기판이 회복을 이끌고 있다'며, "메모리 반도체 비중이 높은 만큼 향후 반도체 업황 회복에 따른 수혜가 예상되고, 비메모리 제품군 육성을 통해 구조적 성장을 시도할 것이다"고 분석했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<저작권자 ©아이투자(itooza.com) 무단전재 및 재배포 금지>

최근 분석 보고서

한눈에 보는 실적 ( 단위: 억원 )

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 3,036 | 12,314 | 10,419 |

| 영업이익 | -163 | -470 | -881 |

| 영업이익률 | -5.4% | -3.8% | -8.5% |

| 순이익 | -355 | -303 | -1,149 |

| 순이익률 | -11.7% | -2.5% | -11.0% |

(자료 : 매출액,영업이익은 K-IFRS 연결, 순이익은 K-IFRS 연결지배)

투자 체크 포인트

기업개요

주식회사 심텍홀딩스로부터 인적분할된 반도체용 PCB 제조 업체

경기변동

▷ 경기는 일반적으로 전방산업인 반도체, 통신기기 및 PC의 출하량과 연동

주요제품

Package Substrate 77.80%

Module PCB 22.20%

* 수치는 매출 비중

Module PCB 22.20%

* 수치는 매출 비중

원재료

▷ COPPER CLAD LAMINATE (24.3%) : 동박적층판 (15년 7151원 → 16년 6992원 → 17년 7603원 → 18년1Q 5499원 → 18년2Q 5831원 → 18년3Q 6840원)

▷ PREPREG (9.7%) : 절연성수지 (15년 2510원 → 16년 2428원 → 17년 2854원 → 18년1Q 1700원 → 18년2Q 1916원 → 18년3Q 2315원)

▷ COPPER FOIL (4.1%) : 동박

▷ POTASSIUM GOLD CYANIDE (30.8%) : 청화금카리

*괄호 안은 매입 비중 및 가격 추이

▷ PREPREG (9.7%) : 절연성수지 (15년 2510원 → 16년 2428원 → 17년 2854원 → 18년1Q 1700원 → 18년2Q 1916원 → 18년3Q 2315원)

▷ COPPER FOIL (4.1%) : 동박

▷ POTASSIUM GOLD CYANIDE (30.8%) : 청화금카리

*괄호 안은 매입 비중 및 가격 추이

실적변수

▷ 환율에 의한 주요 제품(인쇄회로기판) 가격 변동

▷ 전방산업인 반도체, 통신기기 및 PC의 출하량과 각종 전자기기의 기술변화가 수요의 변동요인

▷ 전방산업인 반도체, 통신기기 및 PC의 출하량과 각종 전자기기의 기술변화가 수요의 변동요인

리스크

재무건전성 ★★★

- 부채비율 142.49%

- 유동비율 85.83%

- 당좌비율 46.24%

- 이자보상배율 35.07%

- 금융비용부담률 0.58%

- 자본유보율 2,343.33%

- 부채비율 142.49%

- 유동비율 85.83%

- 당좌비율 46.24%

- 이자보상배율 35.07%

- 금융비용부담률 0.58%

- 자본유보율 2,343.33%

신규사업

▷ 진행중인 신규사업 없음