[아이투자 아이투자]아쉽게도 국내 증시가 최근 ‘패닉셀(Panic Sell)’ 양상을 보였는데요. 이번 아이투자(www.itooza.com) 스톡봇 칼럼은 ‘시장 약세에 살펴볼 만한 우량주’를 업데이트해 소개하려 합니다.

AI열풍에 승승장구했던 엔비디아 등 미국 빅테크의 급락에 국내 증시가 큰 충격을 받았는데요. 7월 넷째 주 국내 증시의 하락종목 비중은 70%에 달했습니다. 사실상 대부분 상장사의 주가가 하락했습니다.

미국, 일본, 대만 등 주요국은 사상 최고가를 경신한 후 말 그대로 ‘조정’을 받는 것이지만, 국내 증시는 올 들어 줄곧 고전했던 터라 국내 투자자들의 박탈감이 더욱 클 것으로 생각되는데요.

다만 주식투자로 의미 있는 성과를 거두고자 한다면 염두에 둬야 하는 사실이 있습니다. 삶이 그러하듯 투자의 여정에서도 주기적으로 어려운 상황을 겪을 수 밖에 없고, 위기가 찾아왔을 때 어떻게 대응하느냐가 장기성과를 좌우한다는 것입니다.

이에 진부한 말일 수 있겠으나, 이런 시기일수록 더더욱 외부소음, 단기 변동에 일희일비하기 보단 ‘기본’으로 중심으로 잡아야 할 것으로 생각하는데요. 이 같은 맥락에서 이번주 스톡봇 칼럼은 시장 약세에 관심을 가질 만한 우량주를 찾아봤습니다.

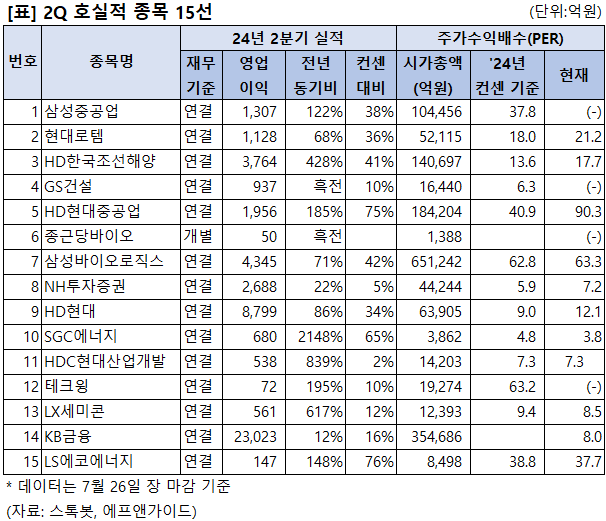

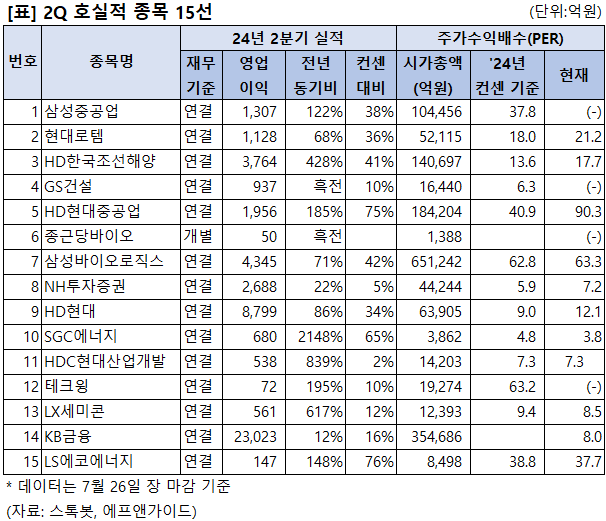

최근 실적시즌이 진행 중인 점을 고려해 주목할 만한 2분기 성과를 공시한 상장사를 선별했는데요. 구체적으로 매출과 영업이익이 모두 전년 동기 대비 두 자릿수 이상 성장했거나, 영업이익 증가율과 컨센서스(증권사 실적 전망) 대비 상회율이 모두 10% 이상인 종목 등 ‘엣지’ 있는 실적을 기록한 상장사를 추렸습니다.

조건을 만족한 종목을 스톡봇 수급점수가 높은 순으로 추린 결과, 삼성중공업, 현대로템, HD한국조선해양, GS건설, HD현대중공업 등이 상위 15개 리스트에 들었습니다.

참고로 스톡봇 수급점수는 외국인과 기관 투자자의 단기 및 중장기 매수 동향을 종합적으로 분석해 산정하는데요. 상장사 중 외국인 혹은 기관의 관심을 상대적으로 많이 받은 종목을 살펴보는데 유용한 지표입니다.

(※주의: 본 칼럼에서 언급된 종목 및 종목 리스트는 단순 참고용 자료로 이를 바탕으로 한 실제 투자 결과에 대해 스톡봇은 책임이 없습니다. 관심을 가지고 분석할 만한 종목을 찾는데 도움을 받는 차원으로 활용하시기 바랍니다.)

스톡봇은 투자자 여러분의 합리적 의사결정에 도움이 되는 실용적 콘텐츠 제공에 항상 최선을 다하겠습니다.

감사합니다.

AI열풍에 승승장구했던 엔비디아 등 미국 빅테크의 급락에 국내 증시가 큰 충격을 받았는데요. 7월 넷째 주 국내 증시의 하락종목 비중은 70%에 달했습니다. 사실상 대부분 상장사의 주가가 하락했습니다.

미국, 일본, 대만 등 주요국은 사상 최고가를 경신한 후 말 그대로 ‘조정’을 받는 것이지만, 국내 증시는 올 들어 줄곧 고전했던 터라 국내 투자자들의 박탈감이 더욱 클 것으로 생각되는데요.

다만 주식투자로 의미 있는 성과를 거두고자 한다면 염두에 둬야 하는 사실이 있습니다. 삶이 그러하듯 투자의 여정에서도 주기적으로 어려운 상황을 겪을 수 밖에 없고, 위기가 찾아왔을 때 어떻게 대응하느냐가 장기성과를 좌우한다는 것입니다.

이에 진부한 말일 수 있겠으나, 이런 시기일수록 더더욱 외부소음, 단기 변동에 일희일비하기 보단 ‘기본’으로 중심으로 잡아야 할 것으로 생각하는데요. 이 같은 맥락에서 이번주 스톡봇 칼럼은 시장 약세에 관심을 가질 만한 우량주를 찾아봤습니다.

최근 실적시즌이 진행 중인 점을 고려해 주목할 만한 2분기 성과를 공시한 상장사를 선별했는데요. 구체적으로 매출과 영업이익이 모두 전년 동기 대비 두 자릿수 이상 성장했거나, 영업이익 증가율과 컨센서스(증권사 실적 전망) 대비 상회율이 모두 10% 이상인 종목 등 ‘엣지’ 있는 실적을 기록한 상장사를 추렸습니다.

조건을 만족한 종목을 스톡봇 수급점수가 높은 순으로 추린 결과, 삼성중공업, 현대로템, HD한국조선해양, GS건설, HD현대중공업 등이 상위 15개 리스트에 들었습니다.

참고로 스톡봇 수급점수는 외국인과 기관 투자자의 단기 및 중장기 매수 동향을 종합적으로 분석해 산정하는데요. 상장사 중 외국인 혹은 기관의 관심을 상대적으로 많이 받은 종목을 살펴보는데 유용한 지표입니다.

(※주의: 본 칼럼에서 언급된 종목 및 종목 리스트는 단순 참고용 자료로 이를 바탕으로 한 실제 투자 결과에 대해 스톡봇은 책임이 없습니다. 관심을 가지고 분석할 만한 종목을 찾는데 도움을 받는 차원으로 활용하시기 바랍니다.)

스톡봇은 투자자 여러분의 합리적 의사결정에 도움이 되는 실용적 콘텐츠 제공에 항상 최선을 다하겠습니다.

감사합니다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[삼성중공업] 최신 분석 보고서

- “삼성중공업, 해양 실적 기여 높아져…목표가 ...11/29

- [랭킹스탁]3분기 기대 이상...'깜짝 실적' 발표...10/28

- “삼성중공업, 4Q 수익성 개선 전망…투자의견 ...10/10

- “삼성중공업, 3분기 하회할 듯…수주·선가 ‘...09/13

- [52주 최고가] 프레스티지바이오파마 21.6%↑, ...07/26

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

삼성중공업 투자 체크 포인트

| 기업개요 | LNG선, 드릴쉽, 해양플랜트 등 고부가가치 선종에 경쟁력을 갖춘 대형 조선사 |

|---|---|

| 사업환경 | ▷ 대규모 장치산업이자 노동집약적 산업으로 중국 등 신흥국의 후발업체들과 경쟁이 심화되고 있음 ▷ 세계 경기 침체로 과거 활황기 대비 전체 수주량은 감소하는 추세 ▷ 고유가 기조에 따른 심해유전 개발과 미국 쉐일가스 개발로 가스선 발주가 꾸준할 것으로 기대됨 ▷ 엔저에 힘입어 일본업체들의 경쟁력 회복은 리스크임 |

| 경기변동 | ▷ 경기에 따라 실적 영향을 크게 받는 산업으로 해운 물동량, 유가에 영향을 받음 |

| 주요제품 | 조선해양 97.25% 토건 2.78% 연결조정 -0.03% * 수치는 매출 비중 |

| 원재료 | ▷ 후판, 엔진, 형강, 프로펠러, 내외장재 등 : 포스코, NSC, 두산엔진, 현재중공업에서 구매(99.7%) - 강판 가격추이(12년 1,110 → 13년 1,110 → 14년 1,110 → 15년 1,110 * 단위 : 천원/톤) - 형강 가격추이(12년 1,020 → 13년 1,020 → 14년 820 → 15년 820 * 단위 : 천원/톤) ▷ 철근, 강재, 시멘트 : 포스코 등에서 구입 (0.3%) * 괄호 안은 매입 비중 및 매입단가 추이 |

| 실적변수 | ▷ 국제 교역 증가시 선박 발주량 증가로 수혜 가능성 상승 ▷ 후판 가격 하락시 원가 개선 ▷ 유가 상승시 자원개발 수요 증가로 수혜 가능성 상승 |

| 리스크 | 재무건전성 ★ - 부채비율 204.62% - 유동비율 79.52% - 당좌비율 32.42% - 이자보상배율 -6.05% - 금융비용부담률 1.06% - 자본유보율 457.85% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

삼성중공업의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

삼성중공업 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 72,027 | 80,094 | 59,447 |

| 영업이익 | 3,285 | 2,333 | -8,544 |

| 영업이익률(%) | 4.6% | 2.9% | -14.4% |

| 순이익(지배지분) | 1,605 | -1,483 | -6,194 |

| 순이익률(%) | 2.2% | -1.9% | -10.4% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준