[아이투자 조양희 연구원]NH투자증권이 6일 하이브의 3분기 실적이 시장 기대치에 부합하며, 내년 BTS 완전체 활동으로 성장이 기대된다고 진단했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가를 기존 27만원에서 30만원으로 11% 상향했다. 전 거래일 종가는 20만2500원이다.

이 증권사 이화정 연구원은 “내년 풍부한 모멘텀에 힘입은 가시적인 실적 성장세가 매력적으로, 과도기를 거치며 낮아진 기저는 덤”이라며 이같이 밝혔다.

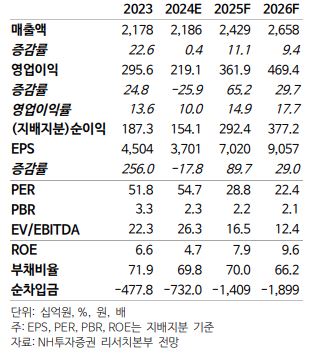

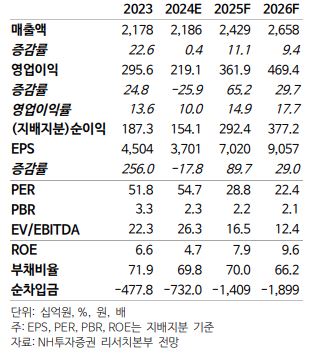

이 연구원은 “내년 하반기 BTS 완전체 신보가 발매되고, 오는 2026년 월드투어를 진행할 예정”이라며 “음반, 음원, 공연 등 직접 매출은 물론 팬클럽, 굿즈(MD) 등 간접 매출까지 즉각 성장이 기대된다”고 설명했다.

이어 “데뷔 1~2년차인 보이넥스트도어, TWS, 아일릿, 캣츠아이의 팬덤 확보에 따른 수익 구간 진입은 전사 수익성에 긍정 요인”이라며 “위버스 유료화에 따른 수익 창출도 본격화되고 있다”고 말했다.

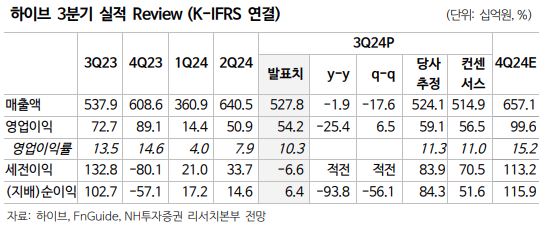

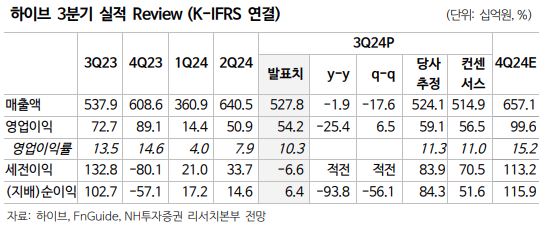

하이브의 3분기 연결 기준 매출액은 전년 동기 대비 2% 줄어든 5278억원, 영업이익은 같은 기간 25% 감소한 542억원을 기록했다. 미국 걸그룹 ‘캣츠아이’의 데뷔 비용이 반영됐음에도 선방했다고 평가했다.

그는 “올림픽 영향으로 평년 대비 신보 발매가 저조했지만, 엔하이픈, 보이넥스트도어 등 저연차 중심의 음반 판매량 성장세에 TXT의 공연과 MD 흥행이 더해진 효과”라고 말했다.

아울러 “4분기 반영될 주요 신보는 세븐틴, 엔하이픈, TXT, BTS 진, TWS, 아일릿 등이며, 세븐틴 월드투어와 위버스 광고, 다이렉트 메시지(DM), 멤버십 매출 개시도 주목한다”고 밝혔다.

이 증권사 이화정 연구원은 “내년 풍부한 모멘텀에 힘입은 가시적인 실적 성장세가 매력적으로, 과도기를 거치며 낮아진 기저는 덤”이라며 이같이 밝혔다.

이 연구원은 “내년 하반기 BTS 완전체 신보가 발매되고, 오는 2026년 월드투어를 진행할 예정”이라며 “음반, 음원, 공연 등 직접 매출은 물론 팬클럽, 굿즈(MD) 등 간접 매출까지 즉각 성장이 기대된다”고 설명했다.

이어 “데뷔 1~2년차인 보이넥스트도어, TWS, 아일릿, 캣츠아이의 팬덤 확보에 따른 수익 구간 진입은 전사 수익성에 긍정 요인”이라며 “위버스 유료화에 따른 수익 창출도 본격화되고 있다”고 말했다.

하이브의 3분기 연결 기준 매출액은 전년 동기 대비 2% 줄어든 5278억원, 영업이익은 같은 기간 25% 감소한 542억원을 기록했다. 미국 걸그룹 ‘캣츠아이’의 데뷔 비용이 반영됐음에도 선방했다고 평가했다.

그는 “올림픽 영향으로 평년 대비 신보 발매가 저조했지만, 엔하이픈, 보이넥스트도어 등 저연차 중심의 음반 판매량 성장세에 TXT의 공연과 MD 흥행이 더해진 효과”라고 말했다.

아울러 “4분기 반영될 주요 신보는 세븐틴, 엔하이픈, TXT, BTS 진, TWS, 아일릿 등이며, 세븐틴 월드투어와 위버스 광고, 다이렉트 메시지(DM), 멤버십 매출 개시도 주목한다”고 밝혔다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[하이브] 최신 분석 보고서

- “하이브, BTS 컴백에 성장 이어져…목표가↑”...06/17

- “하이브, 2Q부터 실적 개선…목표가 높여”-하...04/30

- “하이브, 1Q 하회…내년 BTS 투어 기대”-한투04/10

- “하이브, BTS 컴백에 목표가 상향”-하나02/26

- [52주 최고가] 스튜디오드래곤 20.5%↑, 13개 종...02/20

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

하이브 투자 체크 포인트

| 기업개요 | 방탄소년단, 여자친구, 세븐틴 등 아티스트가 속한 엔터테인먼트 기업 |

|---|---|

| 사업환경 | ▷ 음악산업은 시대의 유행이나 흐름에 따라 상품의 주기가 매우 짧고 분야별 흥망이 거듭됨 ▷ 온라인·모바일 스트리밍 시장은 2010년대 중반 이후 급성장한 반면 실물음반시장은 규모가 축소될 전망 |

| 경기변동 | ▷ 음악산업은 경기변동에 따른 민감도는 작은 편 |

| 주요제품 | 앨범(음반, 음원 등) 34.56% MD 및 라이선싱(공식 상품(MD), IP라이선싱 등) 21.12% 공연(콘서트, 팬미팅 등) 18.35% 콘텐츠(영상콘텐츠, 영상출판물 등) 14.96% 광고, 출연료, 매니지먼트(광고수익, 출연료 수익 등) 7.08% * 수치는 매출 비중 |

| 원재료 | ▷ 없음 |

| 실적변수 | ▷ 소속사 가수 및 연예인 흥행시 수혜 ▷ 음반 판매 증가시 수혜 ▷ 한류 열풍으로 국내 콘텐츠 판매 증가시 수혜 |

| 리스크 | 재무건전성 ★★★★ - 부채비율 59.07% - 유동비율 345.14% - 당좌비율 199.53% - 이자보상배율 5.20% - 금융비용부담률 2.50% - 자본유보율 13,707.30% |

| 신규사업 | ▷ 자체 육성 및 M&A를 통한 신규 아티스트 확보 ▷ MD 및 라이선싱 사업 확대 ▷ 온라인 콘서트 등 공연방식 다변화 |

하이브의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

하이브 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 5,006 | 22,556 | 21,781 |

| 영업이익 | 216 | 1,840 | 2,956 |

| 영업이익률(%) | 4.3% | 8.2% | 13.6% |

| 순이익(지배지분) | 602 | 94 | 1,873 |

| 순이익률(%) | 12.0% | 0.4% | 8.6% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준