[아이투자 조양희 연구원]대신증권은 10일 제일기획의 실적이 꾸준히 증가하고, 주주친화적인 고배당 정책이 유지될 것이라며 투자의견 ‘매수’와 목표주가 3만원을 모두 유지했다. 4분기 광고 경기가 저점을 찍고, 상승할 것이란 전망에서다. 전 거래일 종가는 1만7700원이다.

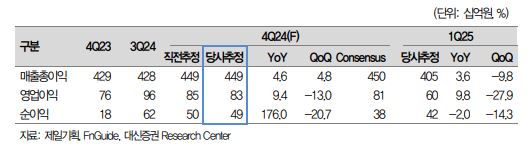

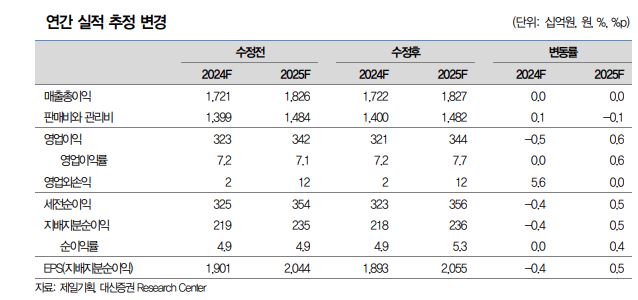

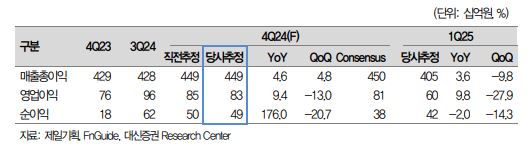

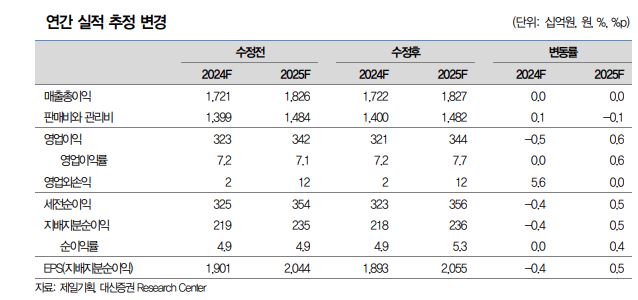

이 증권사 김희재 연구원은 “제일기획의 올 4분기 매출총이익은 전년 동기 대비 5% 늘어난 4500억원, 영업이익은 같은 기간 9% 증가한 831억원을 전망한다”면서 “실적의 70% 수준을 차지하는 주요 광고주의 거래는 꾸준히 증가하고 있다”고 설명했다.

그는 “국내 1위 대행사로서의 비계열 광고주를 꾸준히 발굴하고 있고, 해외에서는 지난 2008~2015년 인수합병(M&A)한 자회사들이 2015년 이후 비계열 광고주 영입 성과를 보여주면서 주요 광고주와의 거래가 위축되는 구간에서도 매출총이익 상승을 유지했다”고 밝혔다.

고배당 정책에도 눈을 돌렸다. 김 연구원은 “지난 2000년부터 2011년까지 평균 성향 30% 수준의 배당, 2012~2015년 자사주 취득, 2015년은 자사주와 배당 병행 등을 실시했다”며 “2016년부터는 배당만 시행하되, 2017년 이후 성향 60% 유지 중”이라고 말했다.

이어 “2024년 예상 주당배당금(DPS)은 1200원으로, 기말 배당만 실시하기에 약 3주간의 수익률은 7% 수준”이라며 “내년부터 적용될 주주환원 정책과 내년 이후 배당정책 발표 시 현행 60%의 고배당 정책은 그대로 유지하고, 보유 자사주 12%의 단계적 소각도 포함될 것”이라고 내다봤다.

그러면서 “경기 전망이 불안하지만, 제일기획의 사업 포트폴리오는 과거 위기 상황에서도 안정적인 성장을 보여줬다”면서 “주주친화적인 고배당 정책을 유지할 것으로 전망되는 가운데, 현재 12개월 선행 주가수익비율(PER)은 9배 수준으로 역사적 저점에 머물러 있다”고 덧붙였다.

이 증권사 김희재 연구원은 “제일기획의 올 4분기 매출총이익은 전년 동기 대비 5% 늘어난 4500억원, 영업이익은 같은 기간 9% 증가한 831억원을 전망한다”면서 “실적의 70% 수준을 차지하는 주요 광고주의 거래는 꾸준히 증가하고 있다”고 설명했다.

그는 “국내 1위 대행사로서의 비계열 광고주를 꾸준히 발굴하고 있고, 해외에서는 지난 2008~2015년 인수합병(M&A)한 자회사들이 2015년 이후 비계열 광고주 영입 성과를 보여주면서 주요 광고주와의 거래가 위축되는 구간에서도 매출총이익 상승을 유지했다”고 밝혔다.

고배당 정책에도 눈을 돌렸다. 김 연구원은 “지난 2000년부터 2011년까지 평균 성향 30% 수준의 배당, 2012~2015년 자사주 취득, 2015년은 자사주와 배당 병행 등을 실시했다”며 “2016년부터는 배당만 시행하되, 2017년 이후 성향 60% 유지 중”이라고 말했다.

이어 “2024년 예상 주당배당금(DPS)은 1200원으로, 기말 배당만 실시하기에 약 3주간의 수익률은 7% 수준”이라며 “내년부터 적용될 주주환원 정책과 내년 이후 배당정책 발표 시 현행 60%의 고배당 정책은 그대로 유지하고, 보유 자사주 12%의 단계적 소각도 포함될 것”이라고 내다봤다.

그러면서 “경기 전망이 불안하지만, 제일기획의 사업 포트폴리오는 과거 위기 상황에서도 안정적인 성장을 보여줬다”면서 “주주친화적인 고배당 정책을 유지할 것으로 전망되는 가운데, 현재 12개월 선행 주가수익비율(PER)은 9배 수준으로 역사적 저점에 머물러 있다”고 덧붙였다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[제일기획] 최신 분석 보고서

- “제일기획, 2분기 기대치 부합 전망…목표가 4...06/26

- [리스트]내달 대체거래소 출범.. 첫 거래되는 1...02/24

- “제일기획, 4Q 선방…올해 국내 사업 회복 전망...02/05

- 2분기 깜짝 실적 발표 종목은?08/09

- “제일기획, 올해 실적 눈높이 낮춰…내년 성장...12/27

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

제일기획 투자 체크 포인트

| 기업개요 | 국내 1위 광고대행업체 |

|---|---|

| 사업환경 | ▷ 최근 온라인, 케이블 TV 등 뉴미디어로 광고시장 확대중 ▷ 대형 이벤트 발생시 광고시장 확대 ▷ 글로벌 네트워크 수를 늘려나가며 세계 시장에서 점유율을 높이고 있음 |

| 경기변동 | ▷ 경기변동에 대해 탄력도가 높음 |

| 주요제품 | * 수치는 매출 비중 |

| 원재료 | ▷ 협력업체와의 거래에서 매입 발생 (광고물 제작 매입 추이 17년 46만1188원 → 18년1Q 57만6634원) |

| 실적변수 | ▷ 실물경제 확장으로 광고시장 호황시 수혜 ▷ 광고주와의 장기 대행계약을 유지하는 것이 중요 ▷ 크리스마스 시즌인 4분기, 여름인 2분기에 광고수요 증가 |

| 리스크 | 재무건전성 ★★★ - 부채비율 140.21% - 유동비율 156.64% - 당좌비율 149.97% - 이자보상배율 40.37% - 금융비용부담률 0.15% - 자본유보율 6,144.82% |

| 신규사업 | ▷ 진행 중인 신규사업 없음 |

제일기획의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

제일기획 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 10,394 | 43,443 | 41,383 |

| 영업이익 | 585 | 3,207 | 3,075 |

| 영업이익률(%) | 5.6% | 7.4% | 7.4% |

| 순이익(지배지분) | 283 | 2,075 | 1,873 |

| 순이익률(%) | 2.7% | 4.8% | 4.5% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준