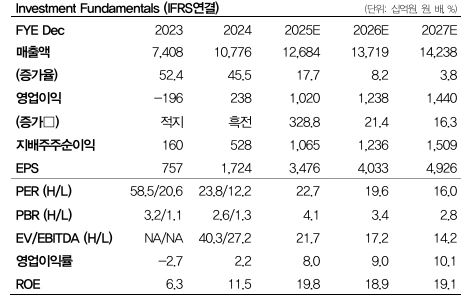

[아이투자 조양희 연구원]DB증권은 7일 한화오션에 대해 1분기 실적이 시장 기대치를 웃돈 데다 성장 잠재력이 높은 구간에 돌입했다며 목표주가를 기존 6만1000원에서 10만원으로 상향했다. 투자의견은 ‘매수’로 유지했다. 전 거래일 종가는 7만8900원이다.

이 증권사 서재호 연구원은 “중국 견제에 따른 상선 발주 및 해양 잠재 수주들을 고려하면 올해 수주가 지난해를 상회할 전망”이라며 “산업은행의 블록딜(4.2%) 등 오버행 이슈는 여전하지만, 중장기 성장여력은 높다”며 이같이 밝혔다.

한화오션의 1분기 매출액은 전년 동기 대비 37.6% 증가한 3조1000억원, 영업이익은 2586억원으로 같은 기간 388.5% 늘었다. 서 연구원은 “호실적의 주요인은 액화천연가스 운반선(LNGC) 중심의 선종별 믹스 개선과 환율 효과 약 300억원 덕분”이라며 “지난해 4분기 대비 조업일수가 약 5% 감소했음에도 실적 성장을 거뒀다”고 말했다.

그는 “1분기 기준 LNGC 전사매출 비중은 약 59%이며, 그 중 50%는 카타르 1차 물량으로 추정된다”며 “연간 점진적으로 LNGC의 비중이 증가해 오는 4분기 약 60% 후반에 도달할 것”이라고 봤다.

그러면서 “믹스 개선세에 따른 ‘상저하고’를 전망한다”며 “매출액 기준 약 5조~6조원의 추가 성장 여력이 존재한다”고 판단했다.

서 연구원은 “지난 2022년 1도크 파업과 한화계열사로의 인수 등 타사보다 실적 개선세가 더뎠던 요인들이 해소되며, 통상적인 선박 마진율에 진입했다”면서 “경쟁사들의 행보를 감안한다면 러닝커브를 비롯한 생산성 개선 효과는 이제부터 두드러질 것”이라고 바라봤다.

<자료>한화오션, DB증권

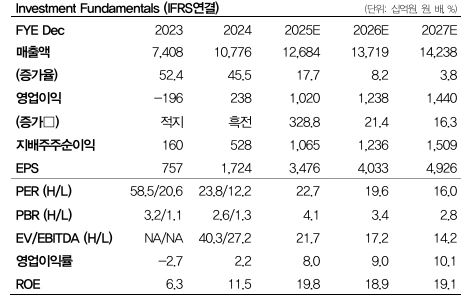

이 증권사 서재호 연구원은 “중국 견제에 따른 상선 발주 및 해양 잠재 수주들을 고려하면 올해 수주가 지난해를 상회할 전망”이라며 “산업은행의 블록딜(4.2%) 등 오버행 이슈는 여전하지만, 중장기 성장여력은 높다”며 이같이 밝혔다.

한화오션의 1분기 매출액은 전년 동기 대비 37.6% 증가한 3조1000억원, 영업이익은 2586억원으로 같은 기간 388.5% 늘었다. 서 연구원은 “호실적의 주요인은 액화천연가스 운반선(LNGC) 중심의 선종별 믹스 개선과 환율 효과 약 300억원 덕분”이라며 “지난해 4분기 대비 조업일수가 약 5% 감소했음에도 실적 성장을 거뒀다”고 말했다.

그는 “1분기 기준 LNGC 전사매출 비중은 약 59%이며, 그 중 50%는 카타르 1차 물량으로 추정된다”며 “연간 점진적으로 LNGC의 비중이 증가해 오는 4분기 약 60% 후반에 도달할 것”이라고 봤다.

그러면서 “믹스 개선세에 따른 ‘상저하고’를 전망한다”며 “매출액 기준 약 5조~6조원의 추가 성장 여력이 존재한다”고 판단했다.

서 연구원은 “지난 2022년 1도크 파업과 한화계열사로의 인수 등 타사보다 실적 개선세가 더뎠던 요인들이 해소되며, 통상적인 선박 마진율에 진입했다”면서 “경쟁사들의 행보를 감안한다면 러닝커브를 비롯한 생산성 개선 효과는 이제부터 두드러질 것”이라고 바라봤다.

<자료>한화오션, DB증권

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[한화오션] 최신 분석 보고서

- “범한퓨얼셀, K방산 통한 해외 진출 가능성…목...06/12

- “SK오션플랜트, 목표가↑…1Q 상회+MRO 신사업...05/19

- “한화오션, 호실적에 목표가↑…단기 주가 조정...04/29

- “한화, 목표가↑…자회사 고성장+자체사업 개선...02/27

- “한화에어로스페이스, 해외 수주로 올해도 기대...02/14

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

한화오션 투자 체크 포인트

| 기업개요 | 종합 조선·해양 전문회사 |

|---|---|

| 사업환경 | ▷ 대규모 장치산업이자 노동집약적 산업으로 중국 등 신흥국의 후발업체들과 경쟁이 심화되고 있음 ▷ 글로벌 경기 침체 여파로 인한 해운 경기 불황으로 신조 가격이 하락하는 추세 ▷ 현대중공업, 삼성중공업, 대우조선해양 등 상위 업체들은 해양 플랜트, 드릴쉽과 같은 고부가가치 제품 비중을 꾸준히 높이고 있음 |

| 경기변동 | ▷ 경기에 따라 실적 영향을 크게 받는 산업으로 해운 물동량, 유가 등에 영향을 받음 |

| 주요제품 | 선박 87.94% 해양특수선 12.70% 기타 2.49% 연결조정 -3.13% * 수치는 매출 비중 |

| 원재료 | ▷ 등강재,기자재,의장재 등(84.2%) ▷ 강재,기자재,의장재 등(15.7%) 후판, 강재 등 철강제품 : 포스코,현대제철, 동국제강 등에서 구입 (스틸 플레이트 톤당 11년 97만원 → 12년 80만5000원 → 13년 73만원 → 14년 65만원 → 15년 60만원) *괄호 안은 매입 비율 및 가격변동 추이 |

| 실적변수 | ▷ 철강 가격 인상시 원가 상승 ▷ 해운 물동량 증가시 수혜 ▷ 환율, 유가 상승시 수혜 |

| 리스크 | 재무건전성 ★ - 부채비율 523.16% - 유동비율 80.13% - 당좌비율 36.18% - 이자보상배율 -18.66% - 금융비용부담률 2.02% - 자본유보율 -272.85% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

한화오션의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

한화오션 한 눈에 보는 투자지표

| 손익계산서 | 2025.3 | 2024.12 | 2023.12 |

|---|---|---|---|

| 매출액 | 31,431 | 107,760 | 74,083 |

| 영업이익 | 2,586 | 2,379 | -1,965 |

| 영업이익률(%) | 8.2% | 2.2% | -2.7% |

| 순이익(지배지분) | 2,157 | 5,281 | 1,599 |

| 순이익률(%) | 6.9% | 4.9% | 2.2% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준