[아이투자 조양희 연구원]유안타증권은 30일 HDC현대산업개발에 대한 투자의견 ‘매수’를 유지하면서 목표주가를 기존 2만5000원에서 2만9500원으로 올렸다. 2분기 영업이익이 시장 기대치에 부합하고, 자체사업 본격화에 따른 이익 성장이 기대된다는 이유에서다. 전 거래일 종가는 2만2800원이다.

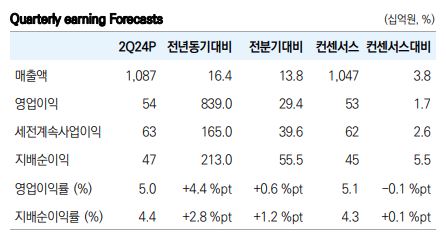

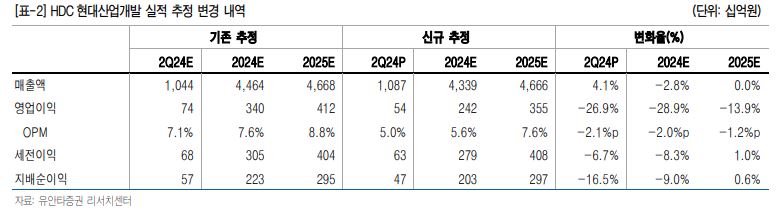

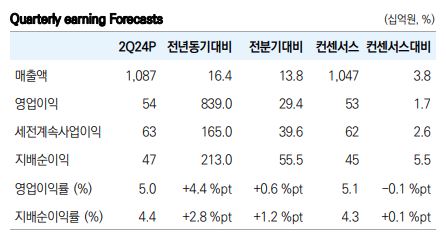

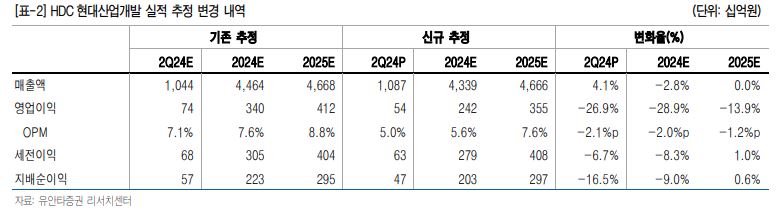

HDC현대산업개발의 2분기 매출액은 전년 동기 보다 16% 늘어난 1조872억원, 영업이익은 같은 기간 839% 증가한 538억원을 기록했다.

장윤석 연구원은 “이익률이 높은 자체사업 매출액이 14% 감소했지만, 둔촌주공 등 수익성이 높은 대형 사업장 매출 비중 증가로 외주주택 부문의 원가율이 88%로 축소되면서 전사 이익이 개선됐다”고 설명했다.

이어 “정산이익 등 일회성 호조 없이 80%대 주택사업 원가율에 진입한 기업이라는 점에 주목한다”고 밝혔다.

장 연구원은 “광주에서 두 차례 발생한 사고 여파로 지난 2021년, 2022년 주택 분양 실적이 급감해 외형 성장 여력이 축소된 것이 공사비 인플레이션에서 수익성 방어기재로 작용하는 상황”이라고 말했다.

그는 “수주 실적도 7월 누계 2조3000억원을 기록하며 전년 대비 큰 폭의 회복이 기대된다”며 “오는 11월 총사업비 4조5000억원, 추정 매출총이익률(GPM) 20% 이상인 H1 프로젝트(광운대 역세권 개발)의 착공은 중장기 실적 차별화 근거로 작용할 것”이라고 밝혔다.

그러면서 “금리 인하에 따른 부동산 시장 회복 가능성에 따라 최근 1개월간 주가가 25% 급등했다”면서도 “밸류에이션은 여전히 12개월 선행 주가수익비율(PER) 5.4배로, 지난 2018년 인적분할 이후 지속되고 있는 PER 4~6배 밴드에 머물러 있는 상황”이라고 말했다.

장 연구원은 “실적 회복과 H1 프로젝트를 위시한 자체사업 본격화에 따른 이익 성장 기대감을 반영하면 프리미엄이 정당화될 수 있다”고 판단했다.

HDC현대산업개발의 2분기 매출액은 전년 동기 보다 16% 늘어난 1조872억원, 영업이익은 같은 기간 839% 증가한 538억원을 기록했다.

장윤석 연구원은 “이익률이 높은 자체사업 매출액이 14% 감소했지만, 둔촌주공 등 수익성이 높은 대형 사업장 매출 비중 증가로 외주주택 부문의 원가율이 88%로 축소되면서 전사 이익이 개선됐다”고 설명했다.

이어 “정산이익 등 일회성 호조 없이 80%대 주택사업 원가율에 진입한 기업이라는 점에 주목한다”고 밝혔다.

장 연구원은 “광주에서 두 차례 발생한 사고 여파로 지난 2021년, 2022년 주택 분양 실적이 급감해 외형 성장 여력이 축소된 것이 공사비 인플레이션에서 수익성 방어기재로 작용하는 상황”이라고 말했다.

그는 “수주 실적도 7월 누계 2조3000억원을 기록하며 전년 대비 큰 폭의 회복이 기대된다”며 “오는 11월 총사업비 4조5000억원, 추정 매출총이익률(GPM) 20% 이상인 H1 프로젝트(광운대 역세권 개발)의 착공은 중장기 실적 차별화 근거로 작용할 것”이라고 밝혔다.

그러면서 “금리 인하에 따른 부동산 시장 회복 가능성에 따라 최근 1개월간 주가가 25% 급등했다”면서도 “밸류에이션은 여전히 12개월 선행 주가수익비율(PER) 5.4배로, 지난 2018년 인적분할 이후 지속되고 있는 PER 4~6배 밴드에 머물러 있는 상황”이라고 말했다.

장 연구원은 “실적 회복과 H1 프로젝트를 위시한 자체사업 본격화에 따른 이익 성장 기대감을 반영하면 프리미엄이 정당화될 수 있다”고 판단했다.

<©가치를 찾는 투자 나침반, 아이투자(www.itooza.com) 무단전재 및 재배포금지>

[HDC현대산업개발] 최신 분석 보고서

- “HDC현대산업개발, 업황 회복에 목표가 올려”...08/23

- [52주 최고가] HDC현대산업개발 7.4%↑, 16개 종...08/21

- 기대에 부응할 수 있을까...2분기 트리플 증가 ...07/19

- 2분기 실적 개선 전망되는 저PBR 종목은?06/17

- “HDC현대산업개발, 1Q 실적 무난…주가 3Q 이후...04/12

<저작권자 ⓒ아이투자(www.itooza.com) 무단전재 및 재배포 금지>

HDC현대산업개발 투자 체크 포인트

| 기업개요 | PC(프리캐스트 콘크리트)사업과 호텔업 중심의 건설업체 |

|---|---|

| 사업환경 | ▷ 국내 부동산 신규 분양시장은 2013년 하반기 이후 현재까지 안정적인 회복세 ▷ 토목은 정부 예산감축 등으로 발주 감소 및 경쟁심화 추세 |

| 경기변동 | ▷ 일반 주택 ▷ 토목 ▷ 외주주택 ▷ 자체공사 |

| 주요제품 | 외주주택 58.62% 토목 16.85% 일반건축 9.66% 기타 8.31% 자체공사 6.56% * 수치는 매출 비중 |

| 원재료 | ▷ 철근(18.9%) ▷ 레미콘(19.5%) ▷ 공조장비(4.6%) ▷ 조명기구(4.3%) ▷ 콘크리트파일(1.8%) * 괄호 안은 매입 비율 |

| 실적변수 | ▷ 개발 중인 자원 프로젝트 성공시 실적 레벨-업 가능 |

| 리스크 | 재무건전성 ★ - 부채비율 156.07% - 유동비율 165.20% - 당좌비율 137.32% - 이자보상배율 -11.93% - 금융비용부담률 1.15% - 자본유보율 741.61% |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

HDC현대산업개발의 정보는 2022년 10월 21일에 최종 업데이트 됐습니다.

자료 : 아이투자 www.itooza.com

HDC현대산업개발 한 눈에 보는 투자지표

| 손익계산서 | 2024.9 | 2023.12 | 2022.12 |

|---|---|---|---|

| 매출액 | 31,312 | 41,908 | 32,983 |

| 영업이익 | 1,429 | 1,953 | 1,164 |

| 영업이익률(%) | 4.6% | 4.7% | 3.5% |

| 순이익(지배지분) | 1,106 | 1,731 | 504 |

| 순이익률(%) | 3.5% | 4.1% | 1.5% |

자료 : 매출액, 영업이익, 순이익은 주 재무제표 기준